Morningstarbetyg för Nvidia

- Grundläggande uppskattning av verkligt värde: 130 USD

- Morningstar Rating: ★★

- Morningstar Economic Moat Rating: Bred

- Morningstars osäkerhetsbetyg: Mycket hög

Vad vi tyckte om Nvidias resultat

Nvidia NVDA rapporterade återigen enastående resultat för sitt tredje kvartal och gav investerare en prognos för det fjärde kvartalet som överträffade våra förväntningar. Vi höjer vår uppskattning av verkligt värde till 130 USD per aktie från 105 USD, eftersom vi är mer optimistiska om Nvidias tillväxt under de kommande två kalenderåren, eftersom utbudet av företagets produkter förbättras snabbare än vi förväntade oss. Vi är också nöjda med ledningens kommentar kring dess Blackwell-grafikprocessors bruttomarginaler när produkterna är helt rampade, vilket ökar vårt förtroende för att bruttomarginalerna kan förbli i mitten av 70% -området på lång sikt.

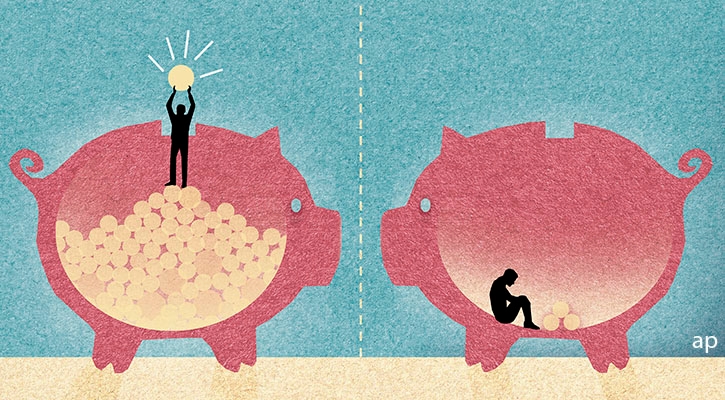

Aktierna verkar något övervärderade för oss, eftersom tillväxten oundvikligen kommer att avta på lång sikt, och vi tror fortfarande att Nvidias största kunder har gott om incitament att minska sitt beroende av Nvidia över tiden - oavsett om det är med egna chips eller effektivare kapitalutgifter. Vi behåller Morningstars mycket höga osäkerhetsbetyg för Nvidia, eftersom landskapet för artificiell intelligens är både hemlighetsfullt och utvecklas snabbt, medan Nvidias intäkter har höga rörelsemarginaler så att varje uppgång (eller nedgång) i intäkterna har en stor inverkan på kassaflödet.

Intäkterna under oktoberkvartalet uppgick till 35,1 miljarder USD, en ökning med 17% sekventiellt, en ökning med 94% jämfört med föregående år och långt över prognosen på 32,5 miljarder USD och FactSets konsensusuppskattning på 33,2 miljarder USD. Detta representerar det sjätte kvartalet i rad av Nvidias intäkter som överstiger sin kvartalsvägledning med 2 miljarder USD eller mer, även om den negativa aktiemarknadsreaktionen efter börsstängning tyder på att vissa investerare väntade sig mer. Intäkterna under kvartalet januari 2025 beräknas uppgå till 37,5 miljarder USD, vilket skulle motsvara endast 7% sekventiell tillväxt. Vi är inte bekymrade över denna relativt svaga prognos och förväntar oss istället att Nvidia säljer alla AI-produkter som de kan bygga, oavsett om det är nuvarande generation Hopper eller nästa generation Blackwell.

Prognoser för intäkter från datacenter

Under de senaste sex kvartalen har Nvidia ökat sina datacenterintäkter med cirka 4 miljarder dollar per kvartal. Vi tror att denna inkrementella intäktsökning kommer från Nvidias partners i leveranskedjan som utökar kapaciteten så att Nvidia kan möta den omättliga efterfrågan på sina AI-datacenterprodukter. Vi förväntar oss att Nvidias vägledning för januarikvartalet återigen kommer att visa sig vara konservativ, och vi uppskattar att Nvidia kommer att tjäna 4 miljarder USD mer i inkrementella intäkter för sjunde kvartalet i rad och nå nästan 35 miljarder USDi datacenterintäkter nästa kvartal. För perspektiv jämförs detta med de 15 miljarder USD som Nvidia tjänade under hela räkenskapsåret 2023 för bara två år sedan före AI-boomen.

Våra kortsiktiga intäktsuppskattningar fortsätter att baseras på utbudsexpansion som gör det möjligt för Nvidia att komma ikapp med efterfrågan. Vi lägger till 4 miljarder dollar till våra kvartalsvisa intäktsuppskattningar för de följande tre kvartalen och når nästan 47 miljarder USD i datacenterintäkter vid denna tidpunkt om ett år från och med nu. Vi lägger sedan på ytterligare 1,5-2 miljarder USD under vart och ett av de följande nio kvartalen fram till slutet av budgetåret 2028 (vilket i praktiken är kalenderåret 2027). Denna matematik ger oss uppskattningar av datacenterintäkter på 177 miljarder USD under räkenskapsåret 2026 (det vill säga kalender 2025) eller 55% tillväxt, 213 miljarder USD under räkenskapsåret 2027 och 240 miljarder USD under räkenskapsåret 2028. Vi antar att investerare måste vara ännu mer hausseartade än detta för att motivera Nvidias aktiekurs i intervallet 145 USD , där aktien nyligen handlades.

Nvidias nätverksverksamhet

En av fläckarna på kvartalet var Nvidias nätverksverksamhet, som stod för 14% av datacenterintäkterna under de senaste två kvartalen men som bara stod för 10% av intäkterna under oktoberkvartalet. I sin tur ökade nätverksintäkterna fortfarande med 20% jämfört med föregående år, men inte alls lika mycket som den 132%-iga ökningen av intäkterna från beräkningar (det vill säga grafikprocessorenheter), och försäljningen minskade med 15% sekventiellt. Ledningen var avvisande till nedgången och förutser sekventiell tillväxt i januari och stark tillväxt därefter. Vi förväntar oss fortfarande att Nvidias nätverksverksamhet kommer att se några fina kopplingar till sin GPU-verksamhet på lång sikt. Det är dock möjligt att Nvidias datacenterverksamhet kan bli en besvikelse i framtiden om de kan sälja många GPU:er men misslyckas med att koppla sina InfiniBand- eller Ethernet-produkter till en del av GPU-försäljningen.

Vi hade blygsamma långsiktiga farhågor kring bruttomarginalerna, eftersom de förväntas sjunka till låga 70% när de första problemen med Blackwell-produktionen har lösts. Ledningen är dock fortsatt övertygad om att marginalerna kan ticka tillbaka till mitten av 70% -området, vilket sannolikt härrör från den hållbara konkurrensfördelen som Nvidia upprätthåller i mjukvarulagret i sina AI-produkter.

Slutligen lägger vår nya modell på några miljarder mer av spelintäkter per år, eftersom vi antar att Nvidia kan ta en PC-processor (CPU) till marknaden för att konkurrera med Qualcomm, Apple, Intel och AMD. Vi förutser att många AI-arbetsbelastningar kommer att köras på edge-enheter - såsom datorer och smartphones - över tid, och vi förväntar oss att Nvidia kan expandera sin verksamhet för att fånga denna möjlighet. Vi är fortfarande mycket imponerade av Nvidias förmåga att expandera till nya produkter och marknader under de senaste åren.

Nvidias aktiekurs jämfört med Morningstars uppskattning av verkligt värde

Författaren eller författarna äger inga aktier i de värdepapper som nämns i denna artikel. Läs mer om Morningstars redaktionella policy.