Editor's Note: En version av denna artikel publicerades tidigare den 26 november 2019.

Om du inte råkar vara en normalstor person med perfekt balanserade proportioner, är det inte säkert att de kläder du köper passar perfekt. En skicklig skräddare kan få en garderob att verka nästan skräddarsydd genom att ta upp en fåll, justera en manschett eller göra några förändringar här och där.

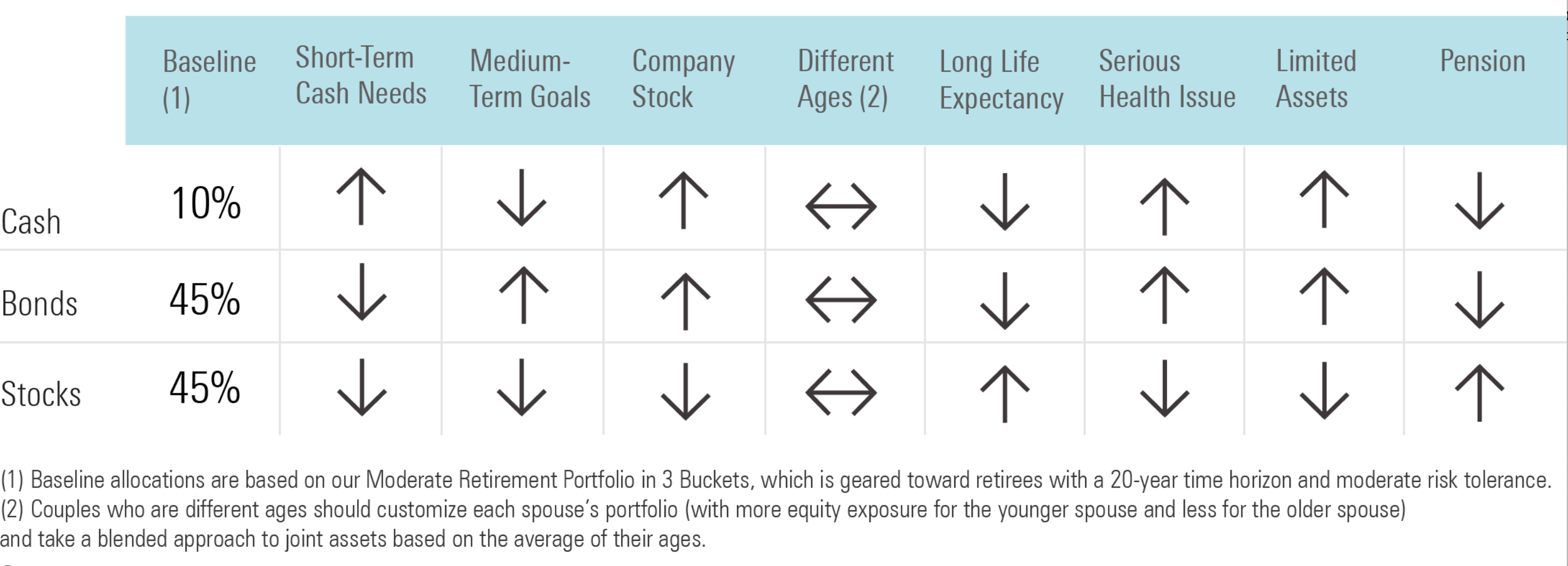

Detsamma gäller för din portfölj. En standardmix för tillgångsallokering (som en modellportfölj) kan fungera bra för den “genomsnittliga” investeraren, men en storlek passar inte alltid alla.

Här är några av de situationer där du kanske vill överväga att justera din portfölj för att få en bättre passform.

Du behöver mer pengar för kortsiktiga utgifter

Att titta på dina faktiska utgifter är avgörande, särskilt när du först övergår till pension.

Min kollega Christine Benz har gjort ett utmärkt jobb med att förklara "Bucket approach" för tillgångsfördelning, som delar upp tillgångar i olika hinkar baserat på när du förväntar dig att använda dem. Detta är ett bra sätt att skräddarsy din tillgångsfördelning så att den bättre passar dina specifika behov.

Den allmänna idén är att hålla ett till två års utgifter i mycket likvida värdepapper för att hjälpa till att tillgodose kortfristiga kontantbehov (plus ytterligare fem års eller mer levnadskostnader i högkvalitativa räntebärande värdepapper för att ge inkomst och stabilitet). På så sätt behöver du inte skynda dig att sälja värdepapper för att täcka dina löpande utgifter. I själva verket är detta tillvägagångssätt ett sätt att bygga en skräddarsydd tillgångsfördelning från botten upp.

Du sparar för ett mål på kort eller medellång sikt

På samma sätt bör du se till att din tillgångsfördelning tar hänsyn till både långsiktiga och kortsiktiga mål.

Om du har kommande händelser på horisonten, till exempel ett bostadsköp, ett bröllop eller en stor semester, se till att du har tillräckligt med din portfölj i tillgångar med måttlig risk (till exempel högkvalitativa kort- eller medellånga obligationsfonder) för att finansiera dessa mål.

En tumregel är att du vill matcha durationen på dina tillgångar med durationen på dina skulder för att undvika att ta på dig för mycket (eller för lite) risk. (Durationen baseras på den viktade genomsnittliga löptiden för en tillgångs kassaflöden och kan också användas som ett mått på räntekänsligheten).

Du har en stor del av din förmögenhet i din arbetsgivares aktier

Först och främst bör du tänka på att detta kanske inte är en bra idé.

Jag har talat med investerare som drabbades av sjusiffriga förluster när deras arbetsgivares aktie vände nedåt, och den känslomässiga och ekonomiska effekten kan vara förödande. Det är mycket mer sannolikt att en enskild aktie gör stora förluster än att en diversifierad fond gör det. Det är värt att ta sig tid att räkna ut exakt hur mycket du kan förlora om aktien drabbas av en betydande förlust. Även en aktie som Microsoft MSFT, som har haft en fantastisk långsiktig utveckling, sjönk med nästan 63% år 2000 och 46% år 2008.

För att undvika sådana förluster är det klokt att skära ner på alla aktieinnehav så att de utgör mindre än 10% av din portfölj. Om du har fått betydande aktietilldelningar som en del av din totala kompensation kan det dock vara svårt att göra det utan att förverkliga rejäla kapitalvinster. Om du är i den situationen finns det flera steg du kan ta för att mildra risken.

Titta först på resten av din portfölj för att se till att du inte fördubblar den företagsspecifika risken. Om du äger företagsaktier i Microsoft, Apple AAPL eller Amazon.com AMZN, till exempel, skulle du få ännu mer exponering mot dessa innehav om du investerar i en S&P 500 indexfond eftersom dessa tre aktier är de tre största innehaven i indexet. Överväg istället att investera i en annan typ av fond (till exempel en värdefond med stora bolag) för att undvika överexponering.

Sektorfonder är ett annat verktyg som du kan använda för att minska risken för ett koncentrerat aktieinnehav. Om du äger aktier i ett företag inom tekniksektorn kan du överväga att lägga till en viss exponering mot branschfonder med fokus på fastigheter eller energi, som historiskt sett har haft relativt låga korrelationer med tekniksektorn och kan bidra till att diversifiera den aktiespecifika risken.

Slutligen är en koncentrerad position i företagsaktier i praktiken en överladdad dos av aktieexponering. Det är därför vettigt att minska aktievikten i din totala portfölj från vad du annars skulle kunna rikta in dig på baserat på din ålder och risktolerans.

Du och din make/maka är inte i samma ålder

Om din make eller maka är mer än fem år äldre eller yngre än du, bör era portföljer förmodligen se lite annorlunda ut.

Den yngre maken har råd att ha en högre aktievikt och en mer aggressiv riskprofil, medan den äldre vill minska risken. Om ni har gemensamma tillgångar kan ni överväga att använda en blandad metod som baseras på genomsnittet av era två åldrar.

Du förväntar dig att leva ovanligt länge baserat på din hälsa och familjehistoria

Om du har turen att ha släktingar som levde till 90-årsåldern eller längre, är det vettigt att planera för en längre förväntad livslängd än vanligt.

Du har förmodligen råd att ta på dig mer risk med mer exponering mot aktier och högrisktillgångar. Ur ett aktuariellt perspektiv innebär varje år du lever att din förväntade livslängd blir längre. Vissa experter (t.ex. Michael Kitces och Wade Pfau) förespråkar till och med en “omvänd glidbana”, som innebär att aktieexponeringen ökar i takt med att du blir äldre i stället för tvärtom.

Detta tillvägagångssätt är främst inriktat på att minimera avkastningsrisken (i princip risken för en stor marknadsnedgång tidigt i pensionen) men skulle också hjälpa till att kompensera långlevnadsrisk. Även om du inte är bekväm med att öka din portföljs aktieexponering när du blir äldre, är det dock vettigt att öka din baslinje för aktieallokering om det finns en chans att dina gyllene år kan vara längre än genomsnittet.

Du har ett allvarligt hälsoproblem som gör att din livslängd är kortare än förväntat

Å andra sidan, om du har att göra med en allvarlig sjukdom, se till att hålla din portfölj tillräckligt konservativ för att möta högre än förväntade hälsovårdskostnader och förse dig med vad du kan behöva för att göra dina återstående månader och år lite bekvämare.

Du kanske vill lämna ett arv till dina barn och barnbarn, men kom ihåg att gåvan av din tid - inte pengar - förmodligen kommer att vara den mest meningsfulla. Så känn dig inte skyldig till att spendera dina tillgångar om du befinner dig i en situation där du behöver de.

Du är orolig för att inte ha tillräckligt med tillgångar för att klara dig under hela din livstid

Om du inte kunde spara och investera tidigt i din karriär kan ditt portföljsaldo vara relativt lågt.

Att ta en ordentlig titt på dina utgifter är det viktigaste steget du kan ta i den här situationen. Men även om det kan vara frestande att öka din aktieexponering för att försöka ta igen förlorad mark, är det mer klokt att göra tvärtom eftersom en liten portfölj har mindre utrymme att absorbera marknadsförluster.

Tänk dock på att det nästan aldrig är meningsfullt att ha 100% av sina tillgångar i kontanter och räntebärande värdepapper, även om den ekonomiska situationen är ovanligt svår. Tack vare de lägre korrelationerna mellan aktier och räntebärande värdepapper kan en 25-procentig andel aktier faktiskt minska volatiliteten i en portfölj med fokus på räntebärande värdepapper.

Du har turen att ha en pension eller andra stabila inkomstströmmar

Ta den månatliga eller årliga inkomst som du får och fundera på hur mycket räntebärande exponering du skulle behöva för att ersätta den. Eftersom en pension bokstavligen är en fast inkomst fungerar den som en obligationsposition i en portfölj, så du har råd att öka aktievikten med dina andra tillgångar.

Det här är bara några av de vanligaste fallen där en tillgångsfördelning i en storlek inte passar alla. Att använda en modellportfölj eller en åldersbaserad tillgångsfördelning kan vara en bra utgångspunkt, men se till att skräddarsy din portfölj efter din specifika situation för att få en bättre passform.

En version av denna artikel publicerades tidigare den 10 oktober 2022.

Författaren eller författarna äger aktier i ett eller flera värdepapper som nämns i denna artikel. Läs mer om Morningstars redaktionella policy.