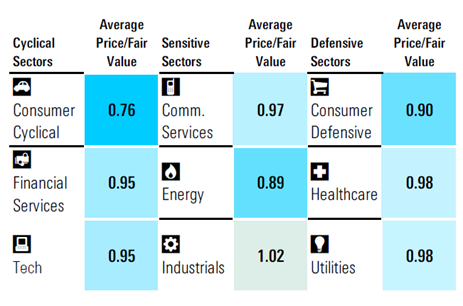

Volatiliteten under tredje kvartalet rubbade sektorernas värderingar och stängde många av de möjligheter som vi hade lyft fram inom områden som hälsovård och allmännyttiga företag, men öppnade samtidigt upp nya inom sektorer som energi och teknik, som hittills hade varit dyra.

Konsumentaktiernas försäljning återhämtar sig

Vi har länge framhållit styrkan hos defensiva konsumentaktier i en tid av hög inflation, med tanke på deras förmåga att föra vidare prisökningar. Under två år har företag som Unilever ULVR och Procter & Gamble PG har höjt priserna i nivå med inflationen för att möta sina ökande kostnader och skydda sina marginaler.

I takt med att inflationen har återgått till mer normala nivåer har behovet av att driva igenom prishöjningar minskat. Det är goda nyheter för både konsumentföretag och konsumenter. Det har gjort det möjligt för ledningen att skifta fokus till mer effektiv marknadsföring istället för krympflation och andra smarta sätt att höja priserna. Vi förväntar oss att denna investeringsnivå i marknadsföring kommer att fortsätta under de närmaste kvartalen.

Dessa åtgärder har gett resultat och de stora konsumentföretagen har rapporterat stadigt stigande volymer under de senaste kvartalen. Fallande inflation och löner som äntligen börjar komma ikapp har naturligtvis gjort det möjligt för konsumenterna att köpa mer av det de vill ha.

Värderingarna i den defensiva konsumentsektorn har krupit uppåt, men det finns fortfarande en viss skepsis kring huruvida vi har tagit oss igenom de värsta makroekonomiska motvindarna, vilket innebär att det fortfarande finns möjligheter inom vissa aktier. Vi ser fortfarande gott om uppsida i några av namnen på hushållsprodukter, liksom i de globala dryckesföretagen.

Olja: Det finns inget alternativ (ännu)

Under en stor del av 2024 hade energisektorn utvecklats starkt, med vinster i linje med den bredare marknaden. Detta har förändrats under de senaste månaderna. För det första har OPEC meddelat att man planerar att öka produktionen. På en välbalanserad marknad som vi har för närvarande innebär detta ett lägre oljepris, vilket har sipprat ner till de europeiska oljelagren. Lägg därtill svag ekonomisk statistik från Kina, vilket också innebär en svagare efterfrågan på olja, och den kortsiktiga bilden för sektorn är inte fantastisk.

Även om vi alla är för att dra nytta av kortsiktiga uppgångar i aktier, är vi långsiktiga investerare. Vår positiva långsiktiga och något konträra syn är att den högsta efterfrågan på olja ännu inte har nåtts. Många kommentatorer som är negativa till olja drar jämförelser med kol. Vår replik här är att oljan inte är så lätt att ersätta. Elfordon, till exempel, hotar bara en användning av olja, och med EU och USA som inför tullar på kinesiska elfordon kanske tillväxten i denna sektor inte ens kommer att materialiseras så snabbt som folk hade hoppats. Inom sektorer som petrokemi och plastproduktion finns det inget nära alternativ till olja på kort sikt.

När det gäller energiaktier ser vi en långsiktig potential och vi anser att investerare bör titta på de nuvarande attraktiva värderingarna i syfte att dra nytta av detta.

Teknikaktier i EU fortfarande på efterkälken

Teknikaktier, och i synnerhet de som är relaterade till AI, ledde marknadsfallet i augusti och även det efterföljande fallet i september. Vissa aktier, som Nvidia NVDA, har i stort sett återhämtat förlorad mark sedan dess, men andra högprofilerade namn som Arm Holdings ARM och ASML ASML är fortfarande försvagade, där den senare tog ytterligare steg nedåt under de senaste veckorna på grund av en nedslående korttidsutsikter.

Nvidias aktiekurs jämfört med Morningstars uppskattning av verkligt värde

Baserat på vår bottom-up-analys är tekniksektorn i Europa fortfarande undervärderad, om än bara med 5%, men inom denna sektor finns det stora skillnader. Aktier som SAP SAP handlas mer än 50% över våra estimat för verkligt värde, medan andra som ASML nu erbjuder en betydande uppsida. Förra månaden tittade vi faktiskt på de 20 mest övervärderade aktierna i Europa, och hittade bara ett enda tekniknamn: SAP.

SAPs aktiekurs jämfört med Morningstars uppskattning av verkligt värde

Varför är detta viktigt? Hittills i år har vinsterna inom sektorn speglat den allmänna europeiska marknaden och avkastat mer än 20% till investerarna. Men mer än så har tekniksektorn varit en bra indikator på det allmänna förtroendet på marknaden, delvis på grund av sektorns känslighet för ränterörelser och i slutändan tron på att den makroekonomiska situationen i Europa håller på att förbättras. Av denna anledning anser vi att investerare bör hålla ett vakande öga på teknikaktier under de kommande månaderna och dra nytta av möjligheter som ASML.

Författaren eller författarna äger aktier i ett eller flera värdepapper som nämns i denna artikel. Läs mer om Morningstars redaktionella policy.