Vi gör en förändring i den metod vi använder för att tilldela Morningstar Medalist Ratings till fonder från och med slutet av oktober 2024. Även om vi har uppmuntrats av Medalist Ratings resultat hittills, syftar förändringen till att ytterligare förbättra deras förutsägbarhet. Det i sin tur bör ge ännu bättre resultat för investerare som införlivar Medalist Ratings i sina beslut.

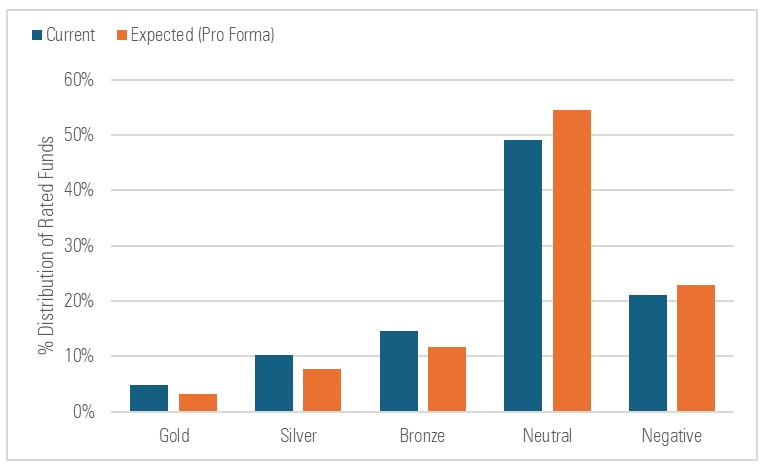

Vi förväntar oss att cirka 20% av de rankade fonderna kommer att få en förändrad rating till följd av denna metodförbättring, varav de flesta är nedgraderingar. Som ett resultat av detta förväntar vi oss att fördelningen av Medalist Ratings kommer att förändras, där Gold-, Silver- och Bronze-ratings förväntas stå för cirka 23% av de rankade globala fonderna jämfört med cirka 30% idag.

Procentuell fördelning av Morningstars Medalist Ratings

Vi förväntar oss att fördelningen av Medalist Ratings kommer att skifta från guld, silver och brons mot neutral och negativ som ett resultat av betygsförbättringen.

Källa: Morningstar. Data per den 31 juli 2024. Inkluderar alla rankade instrument globalt.

I den här kommentaren går jag igenom den förändring vi gör av Medalist Rating och skälen bakom den. Jag kommer också att sammanfatta förändringens förväntade påverkan per tillgångsklass och täckningstyp samt gå igenom tidpunkten för förändringen.

Om Medalist Rating

Medalist Rating är ett framåtblickande system som syftar till att förutsäga fonders resultat i förhållande till ett relevant index eller en relevant grupp. Det tar formen av guld, silver, brons, neutral och negativ, där högre betyg anger vår övertygelse om en fonds förmåga att överträffa och lägre betyg indikerar en brist på övertygelse.

Vi tilldelar Medalist Ratings på två sätt - av analytiker eller av algoritm. Analytiker tilldelar Medalist Ratings till fonder som de bevakar baserat på den kvalitativa utvärdering som de genomför. Vi använder en maskininlärningsalgoritm för att tilldela Medalist Ratings till de fonder som analytikerna inte täcker. Sammantaget tilldelar vi Medalist Ratings till nästan 200 000 förvaltade investeringsinstrument globalt.

Prestanda för Medalist Rating

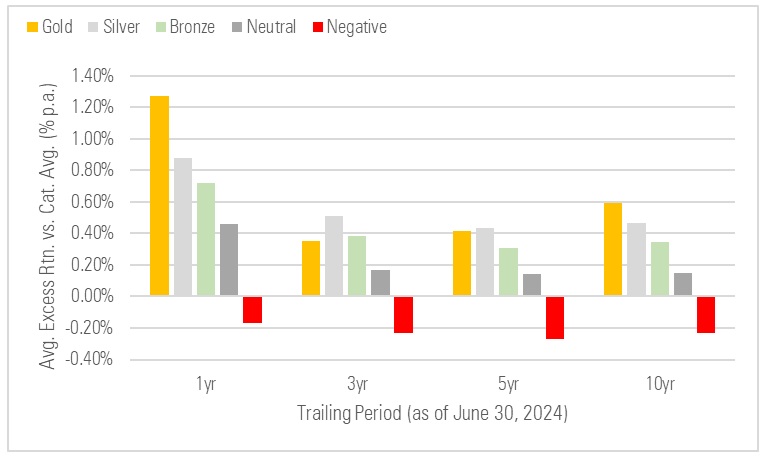

Vi har blivit uppmuntrade av Medalist Ratings utveckling sedan vi lanserade det 2011. Det har gjort ett bra jobb med att förutse skillnader i fondernas framtida resultat, där fonder med högre betyg i genomsnitt har klarat sig bättre än fonder med lägre betyg. Detta framgår av trappstegsmönstret i varje diagram nedan, som visar den genomsnittliga överavkastningen för rankade fonder under olika händelsehorisonter.

Efterföljande genomsnittlig överavkastning jämfört med genomsnittet för kategorin, enligt Medalist Rating

Medalist Rating har lyckats med att sortera fonder utifrån framtida resultat mätt mot de tilldelade Morningstar-kategoriernas genomsnitt.

Källa: Morningstar. Data per den 30 juni 2024. Genomsnittlig nettoöveravkastning jämfört med genomsnittet för tilldelad Morningstar-kategori.

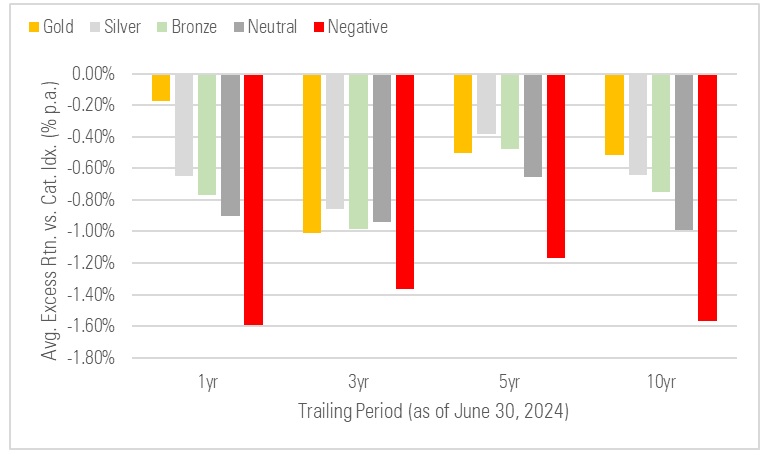

Efterföljande genomsnittlig överavkastning jämfört med kategoriindex, enligt Medalist Rating

Medalist Rating har lyckats sortera fonder baserat på framtida resultat, där fonder med högre betyg har klarat sig bättre än fonder med lägre betyg. Fonder med hög rating genererade dock inte högre genomsnittlig överavkastning än sina tilldelade index, i genomsnitt.

Källa: Morningstar. Data per den 30 juni 2024. Genomsnittlig nettoöveravkastning jämfört med tilldelat index för Morningstar-kategorin.

Med detta sagt har de högst rankade fonderna inte överträffat sina index i genomsnitt, vilket framgår av det andra diagrammet. Detta ligger till grund för vår motivation att förbättra Medalist Rating för att öka sannolikheten för att de högst rankade fonderna överträffar sina tilldelade index.

Vad vi ändrar

För att förstå vad vi ändrar är det bra att se över vad vi bedömer till att börja med. I grund och botten jämför vi två saker för att komma fram till ett Medalist Rating: 1) Hur mycket värde vi tror att en fond kan generera jämfört med sitt index före avgifter baserat på vår utvärdering av dess investeringsmeriter och 2) de avgifter den tar ut. Skillnaden, som återspeglar hur mycket värde vi anser att en fond kan tillföra efter avgifter, avgör det Medalist Rating som vi tilldelar.

Vi planerar att ändra det första av dessa två element - det sätt på vilket vi uppskattar hur mycket värde en fond kan generera före avgifter jämfört med dess tilldelade index. I allmänhet minskar vi denna uppskattning och sänker i processen vår prognos för hur mycket värde en fond kan leverera efter avgifter.

Vi övergår från ett tillvägagångssätt som har förlitat sig på den historiska spridningen av det värde, eller ”alfa”, som fonder av en viss typ levererade före avgifter. Vi ersätter det med en metod som bättre tar hänsyn till sannolikheten för och storleken på det positiva värde som fonden kan leverera före avgifter.

I många fall kommer detta att sänka våra uppskattningar av hur mycket värde fonder kan generera före avgifter, eftersom de spridningsbaserade uppskattningar som vi har använt hittills (som vi kallar ”semi-interkvartilintervallet”) överstiger de förväntade värdeuppskattningarna före avgifter som vi kommer att använda framöver.

Varför vi gör förändringen

Även om spridningen är enkel och kan förmedla användbar information om utfallsintervallet före avgifter, kan den ha nackdelar när fördelningen av alfa har en negativ skevhet. I fall där det finns en stor spridning av alfa före avgifter men medianalfaet är mindre än noll kan ett spridningsbaserat mått leda till att man överskattar hur mycket potentiellt värde en fond kan förväntas generera före avgifter.

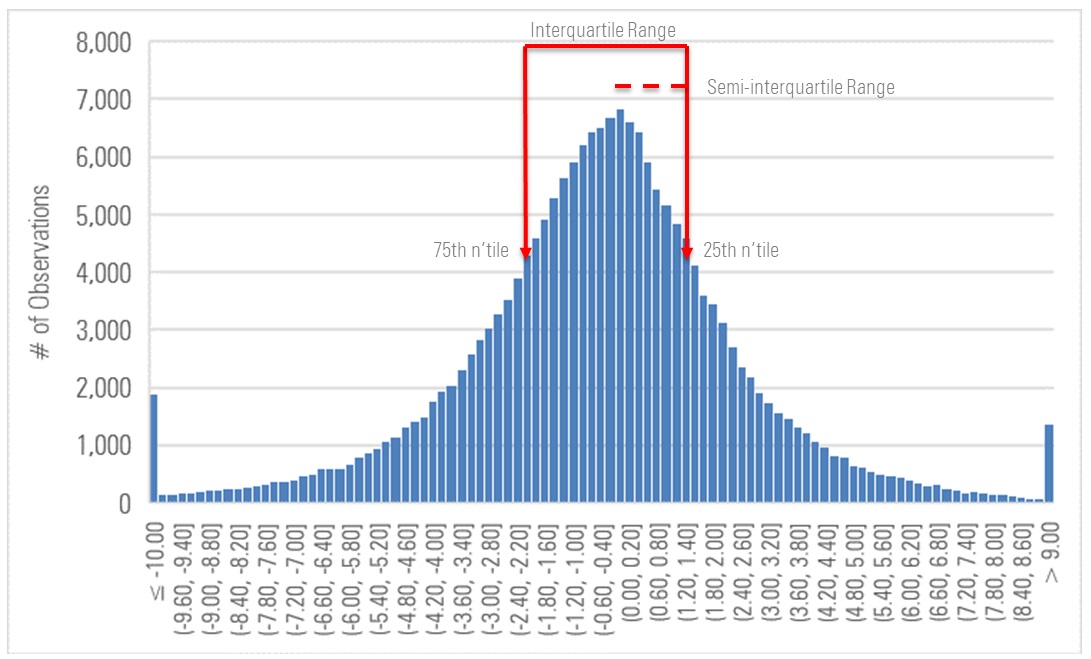

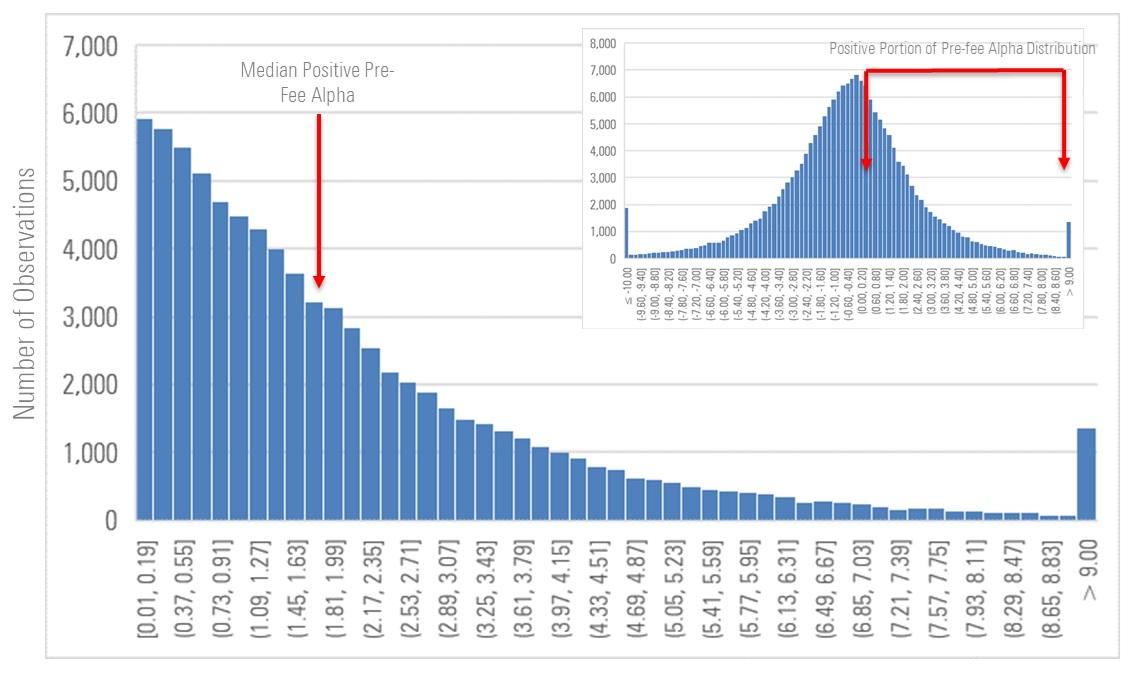

Vi illustrerar detta tillvägagångssätt i diagrammet nedan, som visar de rullande 36-månaders alfa för alla fonder som har klassificerats i globala kategorier för Large Brend-fonder (vilket inkluderar den amerikanska Morningstar-kategorin för Large Blend-fonder samt liknande kategorier för fonder med hemvist i andra delar av världen) sedan 2002. Den streckade linjen representerar det semiinterkvartila intervallet.

Historisk fördelning av alfa före avgift som genererats av stora blandfonder

Fördelningen av alfa före avgifter visas tillsammans med den 25:e och 75:e percentilen i fördelningen och halva avståndet mellan dem (det ”semiinterkvartila intervallet”).

Källa: Morningstar. Data per den 30 juni 2024. Den äldsta andelsklassen för alla fonder som tilldelats Morningstar-kategorin US large-blend och andra liknande kategorier i andra hemländer; rullande 36-månaders alfa före avgifter jämfört med Russell 1000 Index från 1 januari 2000 till 30 juni 2024.

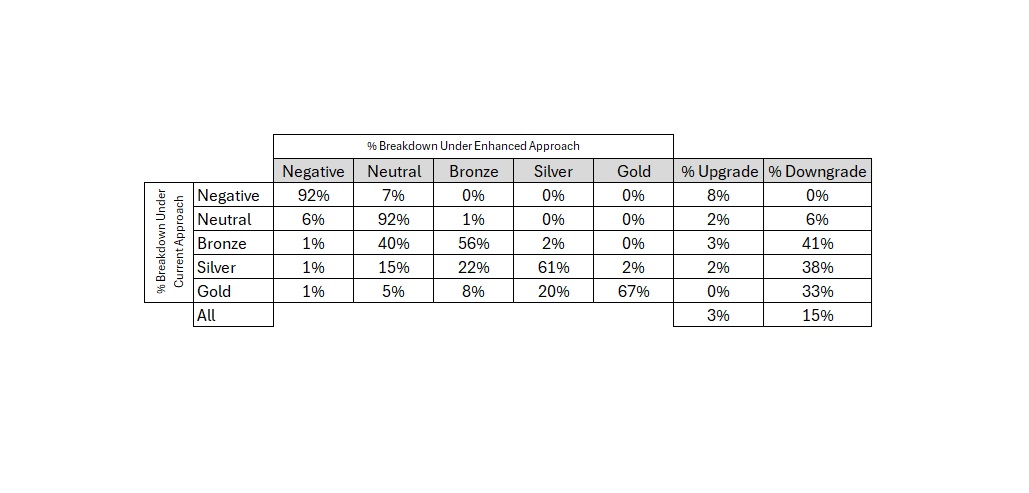

Det tillvägagångssätt vi antar beaktar andelen resultat som var positiva och sedan, bland dessa positiva resultat, medianalfat före avgifter som fonderna kunde generera. Enligt det förbättrade tillvägagångssättet multiplicerar vi denna procentsats med medianen för positivt alfa före avgifter för att komma fram till vår uppskattning av hur mycket potentiellt värde en fond kan förväntas leverera före avgifter.

Vi illustrerar detta tillvägagångssätt nedan och använder återigen fördelningen av alfa före avgifter som genereras av stora blandfonder som vårt exempel. Vi har förstorat den positiva delen av fördelningen och medianen för alfa före avgifter i den delen av fördelningen.

En närbild av den positiva regionen i alfa-distributionen före avgift för stora blandfonder

Detta diagram förstorar den positiva regionen i alfa-fördelningen före avgift, med medianen för positivt alfa före avgift visad.

Källa: Morningstar. Data per den 30 juni 2024. Den äldsta andelsklassen för alla fonder som tilldelats Morningstar-kategorin US large-blend och andra liknande kategorier i andra hemländer; rullande 36-månaders alfa före avgifter jämfört med Russell 1000 Index från 1 januari 2000 till 30 juni 2024.

Förväntad påverkan av förändringen

Vi förväntar oss att 18% av de rankade fonderna globalt kommer att se en ratingförändring på grund av denna metodjustering, där de flesta av dessa är nedgraderingar i ett steg. Till exempel förväntar vi oss att cirka 40% av de fonder som för närvarande får betyget Bronze globalt kommer att få betyget Neutral efter att vi genomfört förändringen.

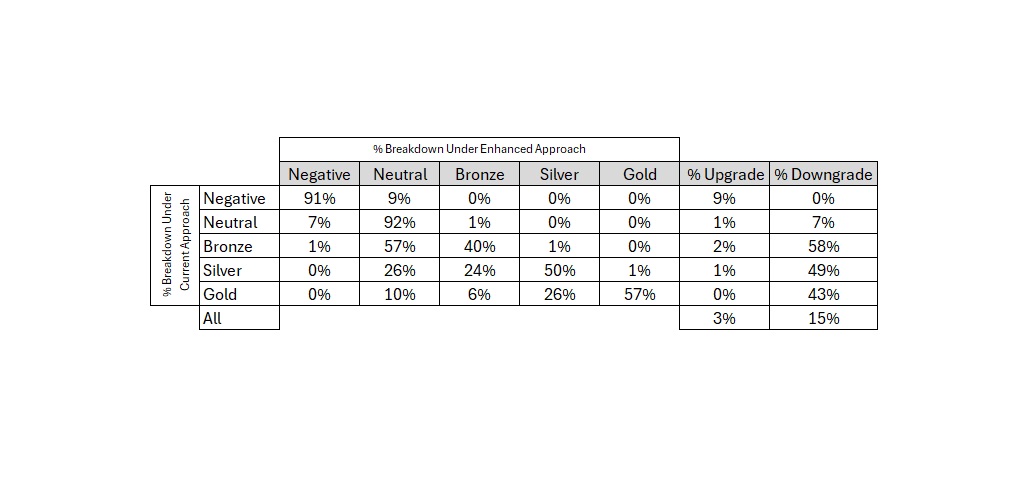

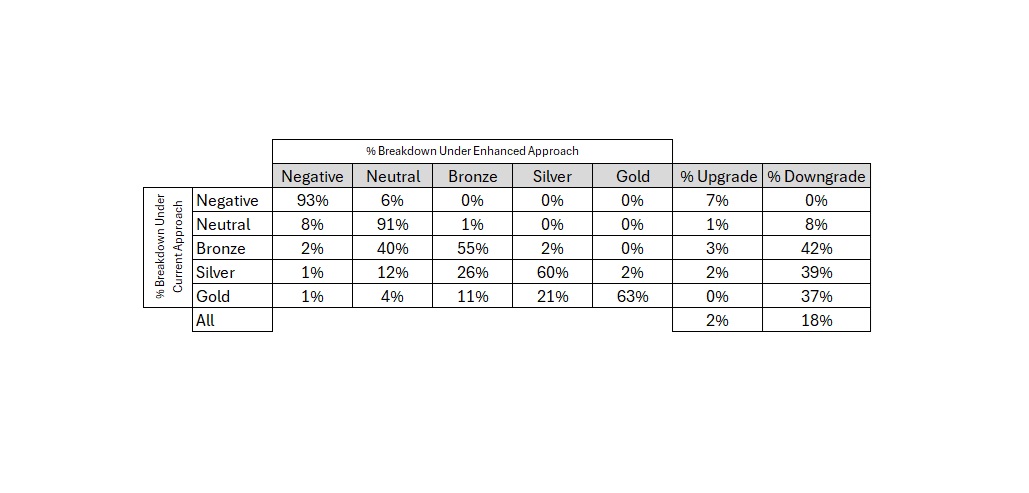

Förändringsmatris, alla fonder globalt

Sammantaget förväntar vi oss att 18% av fonderna med rating kommer att få en förändrad rating, där de flesta förändringarna är nedgraderingar. Vi förväntar oss att fonder med guld-, silver- och bronsbetyg kommer att få högre förändringstakt än de med neutralt eller negativt betyg. De flesta betygsförändringar kommer att vara skillnader med en stegring.

Källa: Morningstar. Data per den 31 juli 2024. Inkluderar alla instrument med rating globalt.

I följande tabeller delar vi med oss av proformaeffekterna av förändringarna per tillgångsklass och täckningstyp.

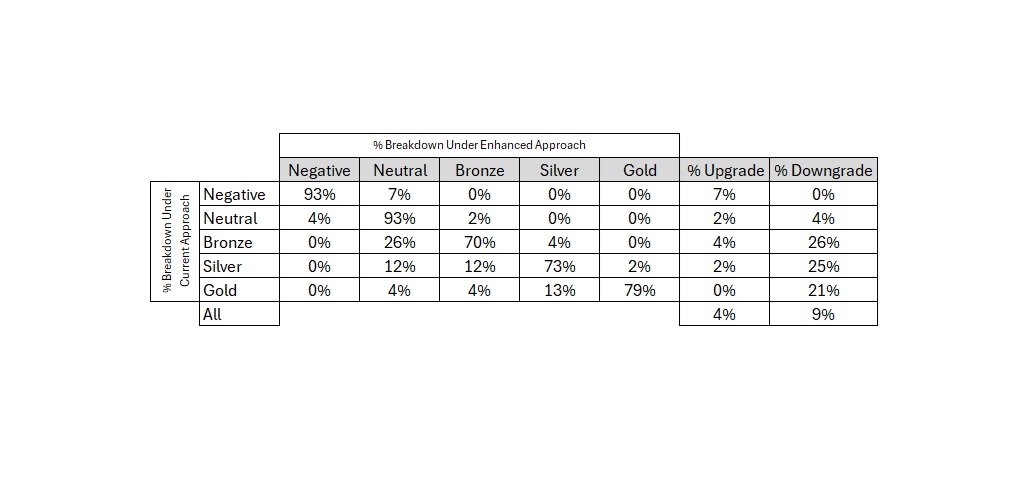

Förändringsmatris, blandfonder

Vi förväntar oss att cirka 18% av blandfonderna kommer att få en förändrad rating. Vi förväntar oss att nästan 60% av blandfonderna med Bronze-rating kommer att få en nedgradering.

Källa: Morningstar. Data per den 31 juli 2024. Inkluderar alla instrument med rating globalt.

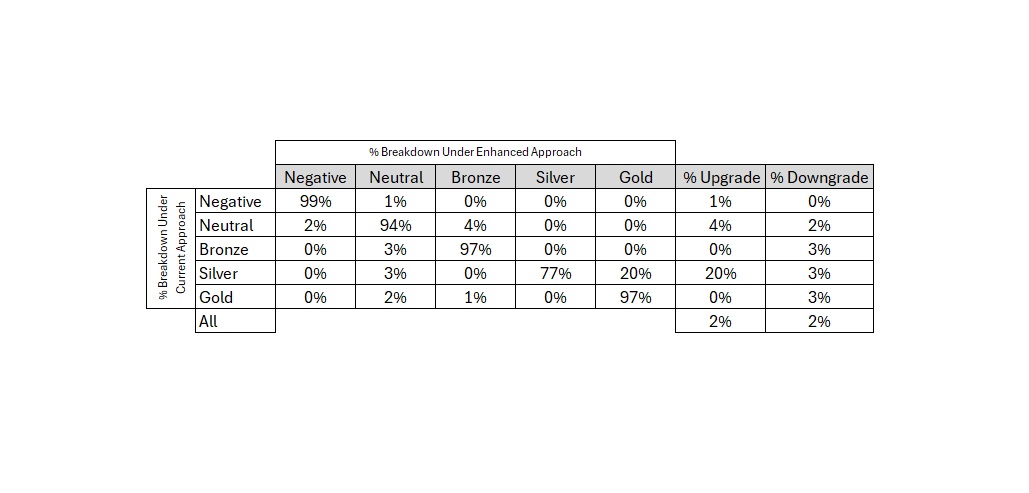

Förändringsmatris, alternativa fonder

Vi förväntar oss att färre alternativa fonder kommer att få ändrad rating än andra typer av fonder. Detta beror på att vi uppskattar alfapotentialen före avgifter för alternativa fonder på ett annat sätt än för andra typer av fonder.

Källa: Morningstar. Data per den 31 juli 2024. Inkluderar alla instrument med rating globalt. Alternativa fonder kommer att se färre betygsändringar än fonder i andra tillgångsklasser eftersom vi inte använder alfapotential när vi tilldelar Medalist Ratings till alternativa fonder.

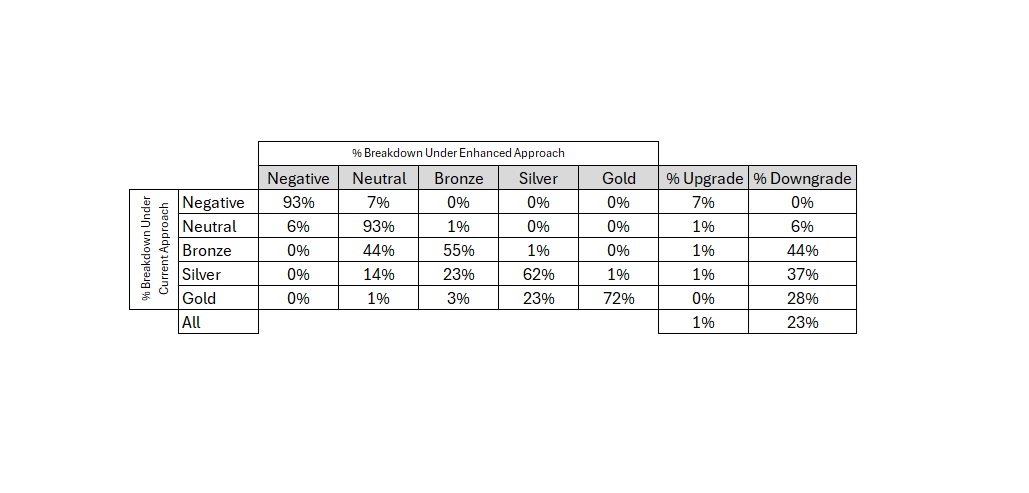

Förändringsmatris, aktiefonder

Vi förväntar oss att cirka 20% av aktiefonderna kommer att se en ratingförändring, mestadels nedgraderingar. Vi förväntar oss att förändringsgraden kommer att vara högre bland guld-, silver- och bronsfonder än bland neutrala eller negativa fonder.

Källa: Morningstar. Data per den 31 juli 2024. Inkluderar alla instrument med rating globalt.

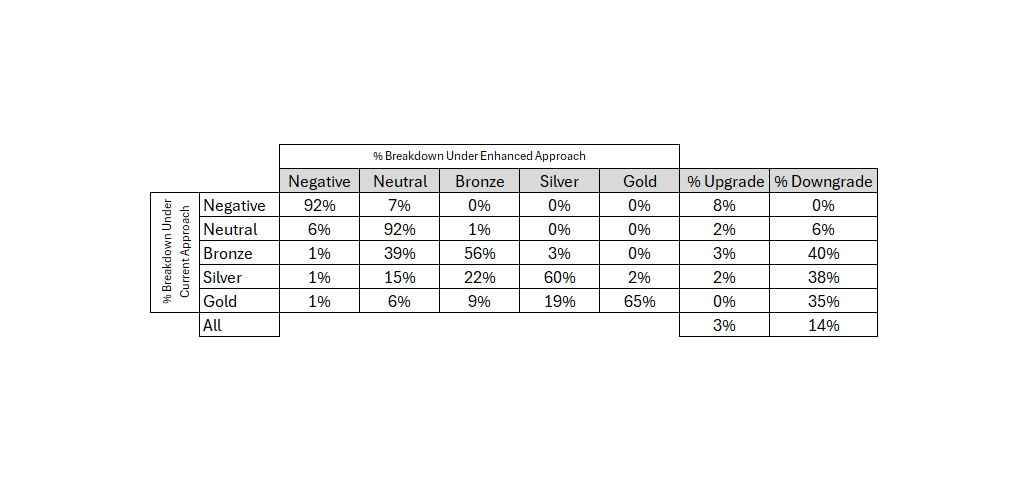

Förändringsmatris, räntefonder

Vi förväntar oss att cirka 13% av räntefonderna kommer att få en förändrad rating, varav de flesta nedgraderingar. Vi förväntar oss att ungefär en fjärdedel av räntefonderna med rating Bronze kommer att få en nedgradering.

Källa: Morningstar. Data per den 31 juli 2024. Inkluderar alla instrument med rating globalt.

Vi förväntar oss att blandfonder och aktiefonder kommer att se fler ratingförändringar än räntefonder. Detta återspeglar det faktum att det tenderar att finnas en större spridning av alfa före avgifter bland mer volatila strategier. Således förväntas övergången från ett spridningsbaserat mått på alfapotential till ett tillvägagångssätt som tar hänsyn till sannolikheten för och storleken på positiva alfa före avgift ha en större inverkan på blandfonder och aktiefonder än på räntefonder.

Förändringsmatris, av analytiker tilldelade betyg

Vi förväntar oss att cirka 24% av de fonder som har tilldelats en Medalist Rating av en analytiker kommer att se en ratingförändring enligt den förbättrade metoden. Nästan alla dessa förändringar kommer att vara nedgraderingar.

Källa: Morningstar: Morningstar. Data per den 31 juli 2024. Inkluderar alla instrument med rating globalt.

Förändringsmatris, algoritmtilldelade kreditbetyg

Vi förväntar oss att cirka 17% av de Medalist Ratings som tilldelats av algoritm kommer att få en ratingförändring enligt den förbättrade metoden, mestadels nedgraderingar.

Källa: Morningstar. Data per den 31 juli 2024. Inkluderar alla betygsatta instrument globalt.

Den högre förändringstakten bland de av analytiker tilldelade Medalist Ratings förklaras till stor del av fördelningen av ratings. Fonder med guld-, silver- och bronsbetyg utgör nämligen en större andel av de medalistbetyg som tilldelas av analytiker än de medalistbetyg som tilldelas av algoritmer, och vi förväntar oss att dessa högre rankade fonder kommer att se fler förändringar än lägre rankade fonder. Det är därför vi förväntar oss en högre förändringstakt bland fonder med analytikerbetyg än bland fonder med algoritmbetyg.

Tidpunkt för förändringen

Vi förväntar oss att Medalist Rating-ändringen träder i kraft den 29 oktober 2024. Den exakta tidpunkten för när ändringen kommer att återspeglas i Medalist Ratings kommer att variera beroende på hur betyget tilldelas, vilket förklaras närmare nedan.

Medalist Ratings inte tilldelade av analytiker

Vi förväntar oss att förändringen kommer att införlivas i Medalist Ratings för alla fonder som inte täcks av en analytiker den 29 oktober 2024. Dessa betyg uppdateras varje månad och därför förväntar vi oss att ändringen kommer att vara en del av den månatliga produktionsprocessen som är planerad till den dagen.

Medalistbetyg tilldelade av analytiker

Vi förväntar oss att förändringen av Medalist Rating kommer att införlivas mer gradvis i de fonder som täcks av analytiker. För att förändringen ska införlivas i en fond som täcks av en analytiker måste analytikern uppdatera ratingen för den fonden. Analytiker uppdaterar dessa betyg ungefär var 14:e månad som en del av sitt vanliga bevakningsschema. Därför förväntar vi oss att det kommer att ta ungefär ett år innan förändringen av Medalist Rating återspeglas fullt ut i betygen för de fonder som täcks av analytiker.