Exkludering, det vill säga att välja bort vissa branscher från sitt investeringsuniversum, är en hörnsten i hållbara investeringar. De löser det besvärliga problemet med att investera i enlighet med sina egna värderingar. Faktum är att de tidigaste socialt ansvarsfulla fonderna, föregångare till dagens fonder med inriktning på miljö, sociala frågor och bolagsstyrning samt hållbara fonder, uteslöt investeringar i företag som grundarna ansåg bidrog till Vietnamkriget.

I dag är exkludering bara en av många metoder för hållbara investeringar som syftar till att leverera konkurrenskraftiga finansiella resultat samtidigt som man driver fram positiva ESG-resultat.

På senare tid har vissa investerare börjat fundera en extra gång över dessa avgränsningar. Nyligen beslutade Parnassus Investments, som förvaltar 30 miljarder dollar i Parnassus Core Equity (PRBLX) och andra stora hållbara fonder, att slopa undantag, inklusive investeringar i kärnkraft, alkohol, vapen och andra investeringar, vilket påverkade dussintals företag.

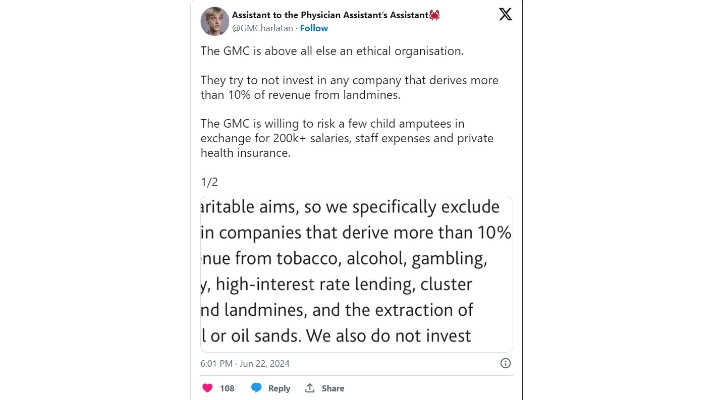

Andra hållbara investerare har gjort liknande åtgärder. Men att välja bort investeringar lever och frodas bland europeiska investerare, de som söker fossilbränslefria portföljer och andra. Tänk på de så kallade ”syndaktierna” kring pornografi, spel och tobak. Dessa är fortfarande landminor för många investerare.

Hur exkluderande investeringar kom till

Exkludering uppfanns när informationen om företagen var mer knapphändig. I takt med att informationen förbättrades blev nästa steg att titta på hur stor andel av intäkterna som ägnades åt en viss kontroversiell produkt. I dag finns det massor av data om ESG-faktorer som utsläpp av växthusgaser eller företags resultat baserat på Equal Employment Opportunity Commission-mått. Det gör det lättare för en aktiv förvaltare att hitta bra företag, som hon definierar dem, utan att använda uteslutningar.

Parnassus hade ”dussintals konversationer” om att slopa screeningen och upptäckte att de flesta inte längre såg den som grunden för hållbara investeringar, säger Marian Macindoe, vd för Parnassus strategi för hållbara investeringar. Så man tog bort uteslutningsspråket från sitt prospekt och satte upp de aktier som man skulle ha exkluderats på en ”varningslista”. En analytiker som känner sig mycket positiv till en aktie kan påverka Macindoe och Parnassus Chief Investment Officer Todd Ahlsten att ta bort den från listan. (Företag kan också komma bort från listan om deras produktlinje har förändrats eller om deras riskhantering kring den produkten är mycket överlägsen sina kamrater).

Stephen Welch, analytiker på Morningstar, skriver: ”Att ta bort [undantagen] kommer inte att ha någon väsentlig inverkan på hur [fonderna] förvaltas [...] Det betyder inte att [Parnassus] plötsligt kommer att investera i till exempel tobaksbolag, men det kan investera i ett företag som potentiellt får mer än 10% av intäkterna från en tidigare utesluten bransch så länge det inte är en kärnrisk för verksamheten (10% var den tidigare tröskeln för exkludering). Det kan till exempel handla om en investering i ett oljeservicebolag som aktivt arbetar för att minska koldioxidutsläppen och/eller arbetar med mätning och diagnostik.”

Calvert Research & Management, en enhet inom Morgan Stanley (MS) och ett annat kraftcentrum för hållbara investeringar, avskaffade sina undantag före 2015, delvis på grund av att mer data från emittenter gjorde det lättare att bedöma företag och avgöra vilka företag som var ekonomiskt relevanta.

Tänk på företag som tillverkar sprit. ”Alkoholtillverkare ger oss en tankeställare på grund av hälso- och säkerhetsrisker för kunderna. Men vi har också sett en förskjutning bort från alkohol i verksamheten. Så det är ett skifte kring finansiell väsentlighet”, säger Helen Mbugua, Calverts forskningschef. Samtidigt finns det många företag som inte passar in i vissa kategorier, som till exempel konglomerat.

Katherine Collins, portföljförvaltare för Putnam Sustainable Leaders (PNOPX), använder sig inte av exkluderingar. ”Om du är en aktiv förvaltare är hela ditt jobb att exkludera 99% av investeringsuniversumet varje dag. Vi ville att allt skulle gå igenom samma rigorösa process.”

Collins väljer till exempel inte bort fossilbränslebolag automatiskt, men ”vi fortsätter att göra efterforskningar och de uppfyller inte våra kriterier för hållbart ledarskap eller hållbara lösningar. Jag hoppas att de gör det. Vi vill fortsätta att driva på.”

När allt kommer omkring förändras normerna hela tiden. Ta kärnkraften, som nu klassificeras som en grön investering av EU. Vissa företag håller på att ställa om, t.ex. elbolag som använder fossila bränslen men som investerar i förnybara energikällor. Ett exempel är NextEra Energy (NEE), ett kraftpaket inom förnybar energiproduktion som också använder fossila bränslen.

Exkluderingar kommer att förbli viktiga. Här är vem som gillar dem

1) Trosbaserade investerare. Till exempel undviker Ave Maria Funds investeringar ”som strider mot den romersk-katolska kyrkans kärnvärden och läror.” Många katolska investerare styrs av den så kallade Bishops List. Och Shariah-fonder investerar inte i banker.

2) Europeiska investerare har varit förtjusta i exkluderingar. De kommer förmodligen att gilla dem ännu mer. Det beror på att EU har bekämpat greenwashing - fonder som gör överdrivna påståenden om sina hållbarhetsmeriter - genom att stärka regleringen kring offentliggörande, bevis och mätvärden. En amerikansk investerare som också förvaltar portföljer för européer ”dras alltså tillbaka till idén om undantag”, säger Mary Jane McQuillen, som förvaltar ClearBridge Sustainability Leaders (LCISX).

De kommer att vara obligatoriska i Belgien, Nederländerna, Schweiz och Irland, som förbjuder investeringar i kontroversiella vapen. Norska fondförvaltare kan inte heller investera i aktier som finns på undantagslistan för landets statliga investeringsfond.

”Exkluderingar accepteras oftare av kunder i Europa”, säger Lindsey Stewart, Director of Stewardship Research and Policy på Morningstar Sustainalytics.

”Det är också ett relativt enkelt sätt att implementera delar av investeringsstrategin som gör det möjligt för fonden att kvalificera sig för en artikel 8-beteckning” för hållbara fonder.

3) Anpassade indexerare och direkta indexerare. Du kan lära dig mer om det här. En strategi baseras på ett befintligt index, en annan gör det möjligt för investeraren att utforma ett index. Detta är ett verktyg för att uttrycka investerarnas preferenser och det innebär att man investerar direkt i ett index komponenter genom ett separat konto, med hjälp av en finansiell rådgivare. Strategin ger större flexibilitet för att utnyttja skatteförluster eller för att utesluta vissa investeringar som kanske inte matchar ens värderingar eller riskbehov.

4) Investerare som inte använder fossila bränslen. Denna strategi blir allt mer populär i takt med att övergången till renare energi tar fart. Vissa investerare vill t.ex. undvika fossila bränslen i sina pensionsplaner med motiveringen att klimatförändringarna - t.ex. extrem värme, vattenbrist, skogsbränder och översvämningar - innebär risker som kan destabilisera den globala ekonomin och den investeringen.

Hur man hittar fonder och ETF:er som använder uteslutningar

Om du vill ha fossilbränslefria fonder, kolla in den här webbplatsen som drivs av aktieägarförespråkare As You Sow. Det betygsätter också fonder som äger företag som finansierar och försäkrar fossilbränsleindustrin.

Om du vill undersöka fonder som använder andra undantag, ger en relaterad webbplats, som också sponsras av As You Sow, listor över fonder som utesluter olika produktkategorier, till exempel vapenfria fonder, fängelsefria fonder och tobaksfria fonder.

Om du har en specifik fond eller börshandlad fond i åtanke kan du titta på fliken Hållbarhet på fondens Morningstar Quote-sida. Fliken Värden visar hur fonden rankas jämfört med sina konkurrenter när det gäller dess engagemang i teman som kolkraft eller tobak. Eventide Large Cap Focus (ETLIX) drivs till exempel av en trosbaserad investeringsrådgivare och sållar bort en mängd olika aktier som inte passar in i dess värderingar. Du kan se att dess exponering mot alkohol, tobak, spel och underhållning för vuxna är noll.

Vad händer härnäst med undantag i investeringar?

Alison Bevilacqua, chef för forskning om ansvarsfulla investeringar på 1919 Investment Counsel, anser att uteslutningar ”nu kan anses vara för oprecisa. I takt med att forskningen och den systematiska kunskapen fortsätter att förbättras blir investerarna alltmer intresserade av att få en mer fullständig bild av ett företag.”

Paul Herman, vd för investeringsrådgivaren HIP Investor, tillägger ”Vi går från undantag och tröskelvärden till en värld som är mer och mer datadriven kring det faktiska beteendet kring framtida riskfaktorer, allt från utsläpp av växthusgaser till mångfald i arbetsgrupperna och faktiska effekter under en produkts hela livscykel.” Det, säger Herman, ”är dit vi har potential att nå.”

Rättelse: (22 augusti 2024): i en tidigare version av denna artikel stavades namnet Marian Macindoe fel. Författaren eller författarna äger aktier i ett eller flera värdepapper som nämns i denna artikel. Ta reda på mer om Morningstars redaktionella policy. Denna artikel publicerades ursprungligen på vår amerikanska hemsida och har redigerats om och publicerats på nytt för den svenska publiken.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/Q7DQFQYMEZD7HIR6KC5R42XEDI.png)