Europas största företag sett till börsvärde kommer att offentliggöra sin resultatrapport för det andra kvartalet den 7 augusti.

Kan Novo Nordisk (NOVO B), som står för 34% av den globala diabetesmarknaden, inklusive ungefär hälften av både insulinbehandlingsmarknaden på 15 miljarder USD och GLP-1-marknaden på nästan 40 miljarder USD, hålla jämna steg med efterfrågan på sina diabetes- och fetmaprodukter? Den danska läkemedelsjättens första prioritet är verkligen att öka utbudet av sina GLP-1-behandlingar, och vi anser att framstegen med att öka utbudet av lägre startdoser i USA tyder på att de kan vara beredda att fortsätta att behandla dessa patienter med högre doser senare under året.

Även om efterfrågan på Novo Nordisks diabetes- och fetmaprodukter fortsätter att öka förväntar vi oss att Novo och konkurrenten Eli Lilly kommer att fortsätta att utsättas för prispress på GLP-1-marknaden i takt med att volymerna ökar, även innan ett tredje företag kommer in på marknaden. Trots att Novo och Lilly är de enda betydande aktörerna på GLP-1-marknaden möter Novo prispress inom både diabetes och fetma för dessa produkter, eftersom företaget arbetar för att öka försäkringsbolagens täckning.

Uppskattning av verkligt värde för Novo Nordisk

Med sitt 2-stjärniga betyg anser vi att Novo Nordisks aktie är övervärderad och handlas till en premie på 45% jämfört med dess uppskattade verkliga värde på 600 DKK.

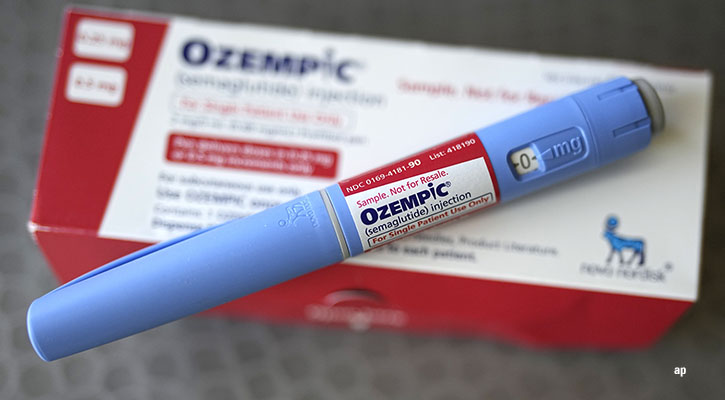

Även om vi fortsätter att se Novo Nordisk som ett företag med stora möjligheter och med starka immateriella tillgångar kring sin kardiometaboliska verksamhet, anser vi att den höga efterfrågan på läkemedel mot fetma och bristen på utbud har drivit aktiekurserna över deras inneboende värde. Vi antar att Novo Nordisk kan öka GLP-1-försäljningen över indikationer från cirka 24 miljarder USD 2023 till nästan 75 miljarder USD 2031, innan patentet löper ut för semaglutid, molekylen i Ozempic och Wegovy.

Vi anser att nuvarande aktiekurser inte tar tillräcklig hänsyn till förväntade prisnedgångar och konkurrens, för att inte tala om risken för att patienter avbryter behandlingen på grund av tolerabilitet, kostnader eller långsiktiga säkerhetsproblem.

Morningstarbetyg för Novo Nordisk

• Fair Value Estimate: DKK 600.00

• Morningstar Rating: ★★

• Economic Moat: Bred

• Morningstar Uncertainty Rating: Hög

Ekonomiskt vallgravsbetyg

Novo Nordisks starka immateriella tillgångar inom diabetes och relaterade kardiometaboliska sjukdomar som fetma ger företaget en bred ekonomisk vallgrav som kommer att skydda lönsamheten på lång sikt.

En fokuserad forsknings- och utvecklingsstrategi gör det möjligt för företaget att upprepade gånger förlänga patentskyddet genom innovation. Effektiva tillverkningstekniker och stordriftsfördelar har gjort det möjligt för Novos insulinverksamhet att ge en stark global lönsamhet, egenskaper som företaget delar med de enda två andra globala insulinaktörerna, Sanofi och Eli Lilly.

Vi tror dock inte att Novos kostnadsfördelar är tillräckligt starka för att utgöra en vallgravskälla för hela företaget, med tanke på att Novos grund snabbt har skiftat från insulin (20% av försäljningen 2023) till GLP-1-terapier (70% av försäljningen 2023). Om peptidbaserade GLP-1-terapier fortsätter att vara standardbehandling under de kommande 10 åren förväntar vi oss att Novo kan ha en mindre kostnadsfördel även på denna marknad.

Den enorma potentialen för GLP-1-behandlingar utöver diabetes - särskilt vid fetma - har dock lockat till sig flera konkurrenter, varav flera kan lansera behandlingar som är enklare att tillverka i pillerform.

Läs mer om Novo Nordisks ekonomiska vallgrav

Novo Nordisk-optimister säger

Novos nya fetmabehandling Wegovy expanderar marknaden för fetmabehandling avsevärt tack vare sin starka effekt och är redo att förbli ett nyckelläkemedel på marknaden fram till patentutgången 2032.

Med en solid portfölj av GLP-1-produkter, inklusive injicerbara Ozempic och orala Rybelsus, är Novo väl positionerat för att försvara sin formidabla marknadsandel inom diabetes.

Semaglutide studeras också inom områden som leversjukdom (NASH) och Alzheimers, och Novo skulle kunna uppnå en stark andel på dessa framväxande marknader.

Novo Nordisk-pessimister säger

Tresibas starka profil på marknaden för långtidsverkande insulin har inte varit tillräcklig för att skydda produkten från prispress i USA på grund av konkurrens från Sanofi och Lilly, och biosimilarinsuliner har tyngt prissättningen i kategorin sedan 2017.

Novos Victoza och Ozempic har gjort GLP-1 till en viktig del av företagets diabetestillväxt, men oral GLP-1 Rybelsus har haft ett långsammare upptag, och Lillys nyligen godkända Mounjaro ger stark konkurrens.

Novos fetmaläkemedel Wegovy hade en långsam lansering på grund av leveransbegränsningar, och Zepbound, som är Lillys fetmaläkemedel, har en potentiellt överlägsen profil.

Denna artikel har sammanställts av Johanna Englundh