Undrar du vad som är på gång när det gäller räntorna?

Sedan juli 2023 har den amerikanska centralbanken Federal Reserve hållit styrräntan på ett målintervall på 5,25% till 5,50%, långt över de typiska nivåerna under det senaste decenniet. Vi förväntar oss dock att Fed kommer att genomföra rejäla sänkningar under de kommande två till tre åren och sänka styrräntan till 1,75-2,00 procent i slutet av 2026.

I vår senaste Economic Outlook, beskriver vi att nedåtgående trender i inflationen kommer att göra denna svängning möjlig. En långsammare tillväxt i bruttonationalprodukten (och en liten ökning av arbetslösheten) 2024 kommer att ytterligare öka chanserna för Fed att sänka förr snarare än senare.

Vi förväntas oss att inflationen under 2025 och 2026 kommer ligga under Feds mål på 2% och att arbetslösheten förblir något förhöjd (över 4%) fram till 2027, vilket bör leda till fortsatta sänkningar tills den federala räntan ligger strax under 2%. Vår långsiktiga förväntan för den 10-åriga statsobligationsräntan är 2,75%, betydligt under den nuvarande avkastningen på 4,20% från och med juli 2024.

Varför höjde Federal Reserve räntorna under 2022 och 2023?

Sedan 2022 har Fed varit engagerad i en kamp mot hög inflation.

Från mars 2022 till juli 2023 höjde Fed styrräntan med 5 procentenheter, vilket var den största och snabbaste räntehöjningen på 40 år. Fed har också engagerat sig i "kvantitativ åtstramning" – genom att sälja av cirka 1,7 biljoner dollar (18 biljoner sek) från sin långsiktiga värdepappersportfölj sedan juni 2022.

USA (liksom många andra länder) upplevde ett årtionde med låga räntor efter den globala finanskrisen 2008 och den stora recessionen.

Den 10-åriga statsobligationsräntan låg i genomsnitt på 2,4 procent mellan 2010 och 2019, jämfört med 4,2 procent idag. Den federala räntan var nära noll under en stor del av tiden, i genomsnitt 0,6 procent från 2010 till 2019. Vi såg visserligen att räntorna tickade upp under åren före pandemin, men bara något (den 10-åriga räntan låg i genomsnitt på 2,5 % från 2017 till 2019, och den federala räntan låg i genomsnitt på 1,7 %).

Hur ekonomin reagerat på högre räntor

Nu när räntorna når nivåer som inte setts sedan mitten av 2000-talet undrar många om vi har gått över till en ny regim med högre räntor.

Högre räntor har inneburit högre lånekostnader för konsumenter och företag.

• Den 30-åriga bolåneräntan ligger på cirka 6,9% i juli 2024, vilket är en enorm ökning jämfört med genomsnittet på 3,0% 2021 och långt över genomsnittet på 4,2% under de prepandemiska åren (2017-2019).

• Bolåneräntorna nådde en topp på 7,8% i november 2023, den högsta nivån på över 20 år.

Högre räntor är utformade för att bromsa utgifterna i räntekänsliga sektorer som bostäder. Detta kyler av den bredare ekonomin och bidrar till att uppnå Feds mål att minska inflationen.

Den amerikanska ekonomin visade sig dock vara mer motståndskraftig mot effekterna av högre räntor än väntat under 2023. De utbredda farhågorna om en recession har inte besannats. Bostadsaktiviteten föll kraftigt, men stora delar av den övriga ekonomin har klarat sig oskadd.

Effekten av den kraftiga uppgången i federal-fundsräntan har också dämpats något av inverteringen av avkastningskurvan, där korta obligationsräntor (som fed-fundsräntan) är högre än långa obligationsräntor (som den 10-åriga statsobligationsräntan).

Fed-fundsräntan står under direkt kontroll av Federal Reserve, vilket gör det möjligt för Fed att kontrollera de korta riskfria räntorna. Räntor på längre sikt påverkas av Fed, men bara indirekt.

I motsats till vad som ofta sägs i finanspressen är en invertering av avkastningskurvan inte kontraktiv. Det finns en historisk korrelation mellan inversioner i avkastningskurvan och recessioner, men den statistiska signifikansen är svag när man jämför länder.

Ur ett kausalt perspektiv stimulerar en inverterad avkastningskurva faktiskt ekonomin jämfört med en flack avkastningskurva (där de korta räntorna hålls oförändrade) eftersom det innebär lägre låneräntor på långfristiga skulder. Eftersom avkastningskurvan har inverterat så mycket har Fed tvingats höja styrräntan mer än vad man annars skulle ha gjort för att kyla av ekonomin tillräckligt mycket.

Trots att Fed misslyckades med att kyla ned ekonomins efterfrågesida särskilt mycket 2023 föll inflationen förstås ändå på grund av förbättringar på utbudssidan, som inte har något samband med penningpolitiken.

När kommer Fed att sänka räntan?

Vi räknar med att Fed börjar sänka räntan från och med Federal Open Market Committees möte i september 2024.

Fed kommer att övergå till penningpolitiska lättnader när inflationen faller tillbaka till målet på 2% och behovet av att stötta den ekonomiska tillväxten blir ett stort bekymmer.

1. Ränteprognos. Vi räknar med att målintervallet för styrräntan sjunker från 5,25-5,50 procent i dagsläget till 4,75-5,00 procent i slutet av 2024, 3,00-3,25 procent i slutet av 2025 och 1,75-2,00 procent i slutet av 2026, varefter Fed kommer att vara klar med sänkningarna. På samma sätt räknar vi med att den 10-åriga statsobligationsräntan sjunker till i genomsnitt 2,75 procent 2027 från nuvarande 4,20 procent. Vi förväntar oss att den 30-åriga bolåneräntan faller till 4,25% 2027 från ett genomsnitt på 6,80% 2023.

2. Inflationsprognos. Det ser ut som att inflationen kommer att återgå till det normala utan en recession. Vi räknar med att inflationen faller från 3,7 procent 2023 till 2,4 procent 2024 och i genomsnitt 1,8 procent 2025-28, vilket är något under Feds mål på 2,0 procent. Den fortsatt nedåtgående trenden i inflationen beror till stor del på att pristopparna försvinner i takt med att utbudsbegränsningarna lättar och den ekonomiska tillväxten bromsar in.

Inflationsrapporter som visar på fallande inflationstakt under det senaste året har trotsat stagflationsförespråkarnas förutsägelser, som trodde att det skulle krävas en djup ekonomisk nedgång för att få bukt med den fastlåsta inflationen. Istället har avvägningen mellan inflation och BNP varit mycket snäll.

Visserligen är denna timing av räntesänkningar något försenad jämfört med vår tidigare förväntan om att den första sänkningen skulle ske under första kvartalet 2024.

Men en uppgång i inflationen i januari och februari, tillsammans med en ihållande hökaktig bias hos Fed, uteslöt sänkningar under första halvåret. Även om oddsen beror på Fed-ledamöternas egen subjektiva bedömning av om inflationsutvecklingen är tillräcklig för att börja sänka räntan tror vi att inflationsdata kommer att utvecklas tillräckligt för att tillåta en sänkning före slutet av 2024, vilket är anledningen till att vi räknar med den första sänkningen i september 2024.

Så länge Fed tillåts gå över till lättnader under 2024 bör BNP undvika en stor nedgång och börja accelerera under 2025 och 2026.

Bostadsbyggandet är den mest räntekänsliga huvudkomponenten i BNP och vi räknar med ytterligare en nedgång i bostadsbyggandet på 6% under 2024. Högre bolåneräntor i kombination med den tidigare uppgången i bostadspriserna innebär att tillgången till bostäder är den sämsta sedan 2007. Lägre bolån kommer att behövas för att avvärja en djupare och mer utdragen nedgång på bostadsmarknaden.

Varför är vi oense med andra investerare (och Feds signaler) om ränteprognoser?

Den nästan enhälliga uppfattningen är nu att Fed är klar med räntehöjningarna, men det finns fortfarande mycket debatt om när och hur mycket de kommer att sänka.

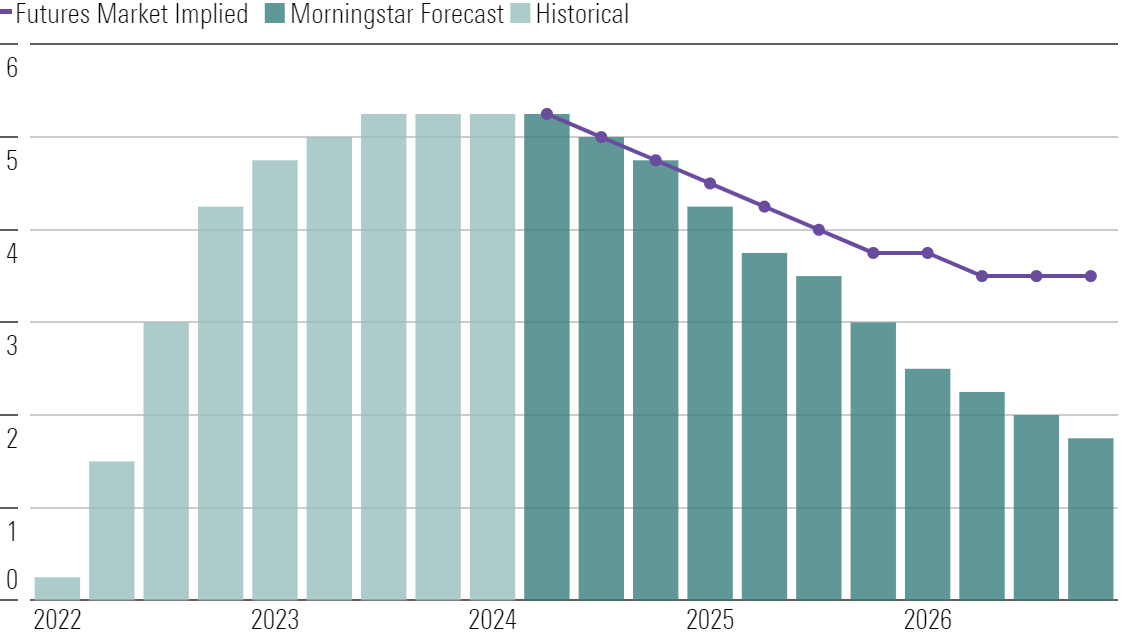

Vi avviker från marknaden genom att förvänta oss betydligt mer sänkningar. I slutet av 2026 räknar vi med en fed-funds-ränta som ligger cirka 175 punkter under marknadens prognos.

Fed-Funds-ränta (%) Förväntningar (botten av målintervall)

Vi tror att Fed kommer att försöka sänka räntan från nuvarande ”restriktiva” nivåer till en mer neutral hållning när segern över inflationen börjar synas. Ekonomisk svaghet i mitten och slutet av 2024 kommer att pressa Fed att öka takten. År 2025 kommer inflationen fortfarande att ligga under målet och arbetslösheten vara något förhöjd, vilket kommer att leda till ytterligare sänkningar.

Vi räknar med att inflationen kommer ned snabbare än vad konsensus gör och därför tror vi att Fed så småningom kommer att sänka räntan mer aggressivt än vad som nu ligger i korten. På samma sätt verkar andra investerare nu vara alltför pessimistiska om hur snabbt inflationen kommer att falla.

Hur kommer Fed-Funds räntesänkningar att påverka ekonomin?

Vi räknar med att BNP-tillväxten kommer att accelerera under andra halvåret 2025 när Fed övergår till lättnader, med tillväxtsiffror för helåret som toppar 2026 och 2027. Lösningen på utbudsbegränsningarna bör underlätta en acceleration av tillväxten utan att inflationen blir ett problem igen.

Vi räknar med 200 punkter högre real BNP-tillväxt fram till 2028 än vad konsensus gör. Konsensus är fortfarande alltför pessimistisk om återhämtningen i arbetskraftsutbudet och har i allmänhet överreagerat på kortsiktiga motvindar, enligt vår uppfattning.

Hur påverkar inflationen ränteprognoserna?

Vi räknar med att inflationen faller till normala nivåer efter att ha toppat på 6,5% 2022.

Vi tror fortfarande att de flesta källor till hög inflation sedan pandemins början kommer att avta (och till och med minska i effekt) under de närmaste åren. Detta inkluderar energi, bilar och andra varaktiga varor. Leverantörskedjorna håller dock på att återhämta sig i takt med att efterfrågan normaliseras och kapaciteten kommer ikapp. Dessa faktorer drev ned inflationen till 3,8 procent 2023, och vi räknar med att den sjunker ytterligare till 2,4 procent 2024, med ett genomsnitt på 1,9 procent 2024-2028.

Vi är mer optimistiska om att inflationen kommer att sjunka än konsensus. Vi tror att konsensus underskattar den deflationsimpuls som sannolikt kommer att ges av branscher som energi och varaktiga varor under de kommande åren, när störningar från pandemitiden avtar.

Var kommer räntorna att ligga 2025 och framåt?

På kort sikt från 2024 till 2026 är vår ränteprognos centrerad kring Feds uppdrag och försök att jämna ut konjunkturcykler. Fed strävar efter att minimera produktionsgapet (BNP:s avvikelse från dess maximalt hållbara nivå) samtidigt som inflationen hålls låg och stabil. När ekonomin är överhettad (det vill säga produktionsgapet är positivt och inflationen hög), som idag, försöker Fed höja räntan för att bromsa tillväxten.

Men våra långsiktiga ränteprognoser drivs mer av sekulära trender än av Fed.

Istället bestäms räntorna av underliggande strömningar i ekonomin, som åldrande demografi, långsammare produktivitetstillväxt och större ekonomisk ojämlikhet. Dessa krafter har verkat för att pressa ned räntorna i USA och andra stora ekonomier i årtionden, och de har inte försvunnit. Oavsett vad som händer de närmaste åren räknar vi med att räntorna i slutändan kommer att stabiliseras på de låga nivåer som rådde före pandemin. Lågränteregimen kommer att återupptas när dammet har lagt sig från pandemins ekonomiska volatilitet.

Av denna anledning innehåller vår ränteprognos en förväntan om att dessa räntor kommer att förbli lägre under en längre tid. Även om vi har fel i vår kortsiktiga syn på att Feds krig mot inflationen kommer att bli kort, så kvarstår vår långsiktiga syn på räntorna.

Denna artikel har sammanställts av Emelia Fredlick och Yuyang Zhang