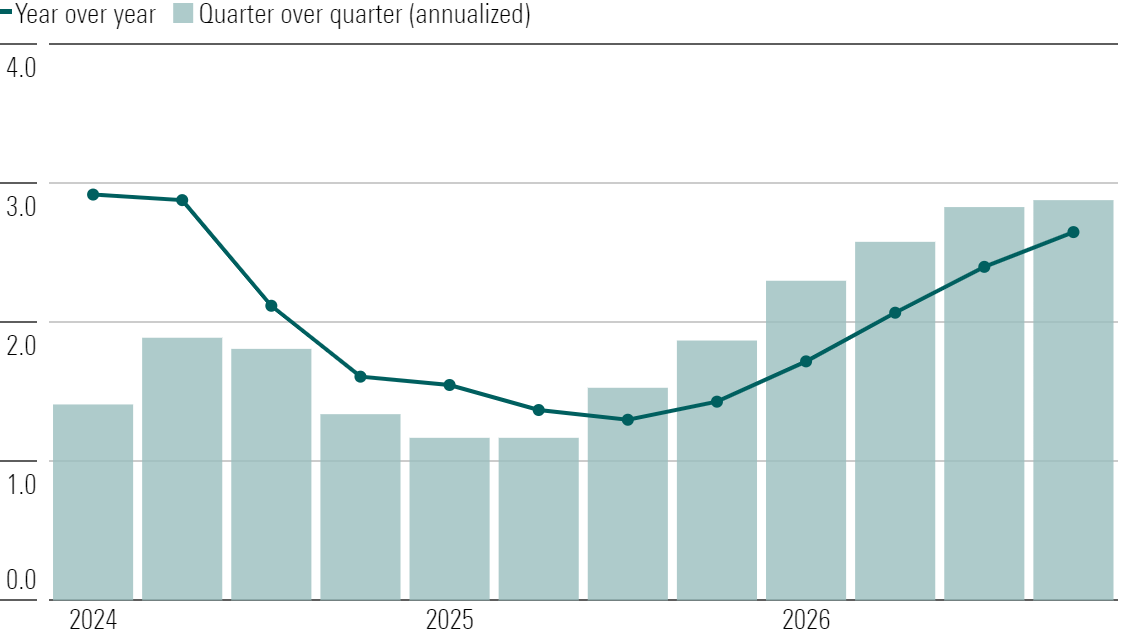

Vi räknar med att tillväxten i bruttonationalprodukten kommer att försvagas under nästa år innan den börjar ta fart igen till följd av Federal Reserves räntesänkningar. Tillväxten blir svagare än normalt, men ändå positiv, och därmed undviks en recession. Denna period av svagare tillväxt bör kyla av ekonomin och se till att inflationen återgår till Feds mål på 2%.

Bruttonationalprodukten (BNP) mäter storleken på en ekonomi, närmare bestämt det totala värdet av de varor och tjänster som produceras under en viss period. Tillväxttakten för BNP indikerar hur snabbt landets ekonomiska produktion växer.

USA:s reala BNP-tillväxt accelererade 2023 trots de största räntehöjningarna från den amerikanska centralbanken på fyra decennier. De åtstramande effekterna av Feds räntehöjningar har dock ännu inte slagit igenom fullt ut, och detta och andra motvindar bör leda till att tillväxten bromsar in 2024 och 2025. I termer av årliga genomsnittstal räknar vi med att tillväxten når sin botten 2025.

USA:s reala BNP-tillväxt (%)

Bureau of Economic Analysis, Morningstar Data per den 10 juli 2024

Under 2026-28 räknar vi med att BNP-tillväxten återhämtar sig i snabb takt. Men detta bör inte generera förnyat inflationstryck tack vare en stark expansion på utbudssidan.

Tillväxten är stark, men vi förväntar oss att den saktar in snart

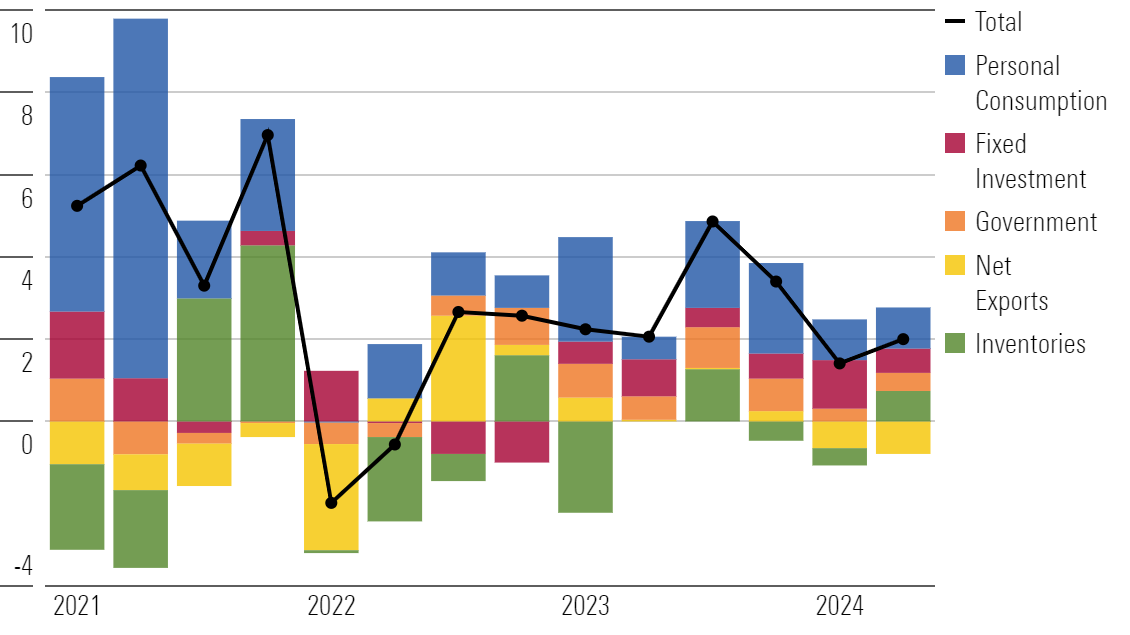

USA:s reala BNP-tillväxt uppgick i genomsnitt till mycket starka 4,1% under andra halvåret 2023 (kvartal över kvartal, uppräknat till årstakt). Vid första anblicken ser det ut som om nedgången i tillväxten till 1,4% under första kvartalet 2024 är en effekt av vår prognostiserade inbromsning, men så är inte riktigt fallet ännu. Nettoexport och lager drog ned BNP-tillväxten med 1,1 procentenheter första kvartalet; dessa två kategorier är statistiskt brusiga, så fluktuationer från kvartal till kvartal är inte en bra signal om den underliggande trenden.

Exklusive nettoexporten och lagerkategorierna var tillväxten solida 2,4 procent, drivet av en solid tillväxt (2,5 procent) i konsumtionen och ett hopp på 5,3 procent i privata fasta investeringar. Vi kan också konstatera att den reala BNP-tillväxten var upp 2,8% i årstakt under första kvartalet. Den starka trenden i BNP-tillväxten fortsatte därför från och med första kvartalet 2024.

Atlanta Feds GDPNow förutspår en BNP-tillväxt på 2,0% för det andra kvartalet 2024, vilket återspeglar en återhämtning i lagerackumuleringen jämfört med det första kvartalet.

Real BNP per utgiftsområde, % Tillväxt kvartal över kvartal (uppräknat till årstakt)

Men även om det är för tidigt att säga att en verklig inbromsning redan har inletts tror vi att en inbromsning av BNP-tillväxten är på väg. Vi räknar med att tillväxten avtar under resten av 2024 och sträcker sig in i början av 2025.

Viktiga faktorer som driver på den långsammare tillväxten är bl.a:

1. Den fördröjda effekten av stram penningpolitik, vilket inkluderar den pågående inbromsningen i kredittillväxten, som påverkar kommersiella fastigheter och andra områden;

2. Tillväxten i de offentliga utgifterna bör avta i takt med att delstaternas och kommunernas överskott har förbrukats. Dessutom begränsas den federala utgiftstillväxten av budgetavtal;

3. Boomen i byggandet av tillverkningsstrukturer som stimulerades av federala subventioner, särskilt halvledare och elfordon, bör plana ut;

4. Uttömningen av hushållens överskottssparande bör begränsa konsumtionen.

BNP-tillväxt, kvartalsprognos

Utarmningen av hushållens överskottssparande är kanske den viktigaste faktorn under det närmaste året. Den privata sparkvoten ligger för närvarande på 3,7% (genomsnittet för de senaste tre månaderna), vilket är långt under genomsnittet före pandemin (2019) på 7,4%. Hushållen har använt sig av överskottssparande som ackumulerats under pandemin. Men eftersom överskottssparandet minskar räknar vi med att sparkvoten kommer att röra sig uppåt under de närmaste åren, vilket drar ned konsumtionstillväxten.

Under förutsättning att våra förväntningar om aggressiva räntesänkningar från Fed infrias bör ekonomin återhämta sig kraftigt under andra halvåret 2025 med robust tillväxt 2026-2028. Om Fed väntar för länge med att sänka kan det leda till en recession, men vi tror att Fed kommer att agera tillräckligt snabbt.

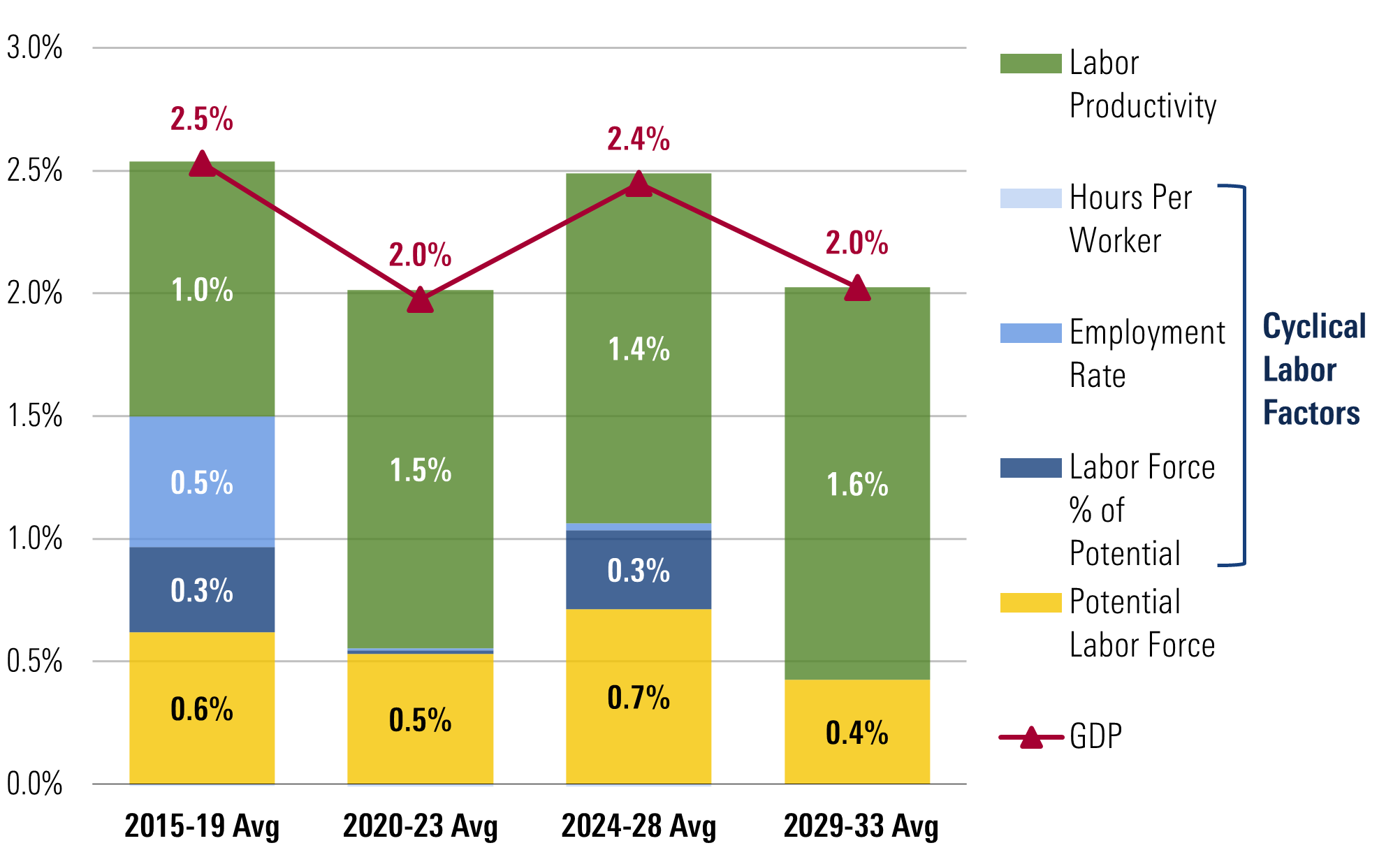

Vår optimistiska BNP-prognos på lång sikt

Trots vår något negativa syn på kort sikt är vi över 2024-28 som helhet optimistiska om BNP-tillväxten och förväntar oss en kumulativ tillväxt på två procentenheter mer än konsensusuppskattningarna, på grund av vår optimism om arbetskraftsutbud och produktivitet.

På fem års sikt drivs våra BNP-prognoser av vår syn på ekonomins utbudssida. Detta beror på att vi antar att Fed kommer att uppfylla sina mål om att nå inflationsmålet på 2% och uppnå full sysselsättning, vilket innebär att ekonomin arbetar med full kapacitet (men inte högre).

När det gäller arbetskraftsutbudet räknar vi med att arbetskraftsdeltagandet (justerat för demografi) återhämtar sig snabbare än under pandemin i takt med att den breda tillgången på jobb lockar till sig tidigare missnöjda arbetstagare.

Vi räknar också med att produktivitetstillväxten fortsätter att vara lika stark som den i genomsnitt har varit sedan pandemin bröt ut. Vi räknar med en produktivitetstillväxt på i genomsnitt 1,4% 2024-2028, vilket är i linje med genomsnittet för 2020-23.

USA:s reala BNP-tillväxt: Nedbrytning på utbudssidan

Denna artikel sammanställdes av Yuyang Zhang och Emelia Fredlick