Fram till mars 2022 upplevde hållbara obligationsfonder en positiv femårsperiod när det gäller avkastning och låg volatilitet jämfört med traditionella obligationsprodukter, men sedan vände förhållandet. Det är "på grund av deras högre genomsnittliga duration, vilket gjorde att de drabbades hårt under en period med stigande räntor", förklarade Mara Dobrescu, chef för ränteanalys på Morningstar, på torsdagen.

"Investerare som vill investera i gröna, sociala och hållbara obligationsfonder bör vara medvetna om de fördomar som dessa fonder kan införa i sin portfölj", enligt Dobrescu. "Våra uppgifter har visat att de flesta hållbara obligationsfonder har en högre genomsnittlig duration än sina traditionella globala obligationsfonder, vilket innebär att de kommer att vara mer känsliga för variationer i räntorna. Detta bör gynna dem när räntorna sjunker."

Vad är gröna, sociala och hållbarhetskopplade obligationer?

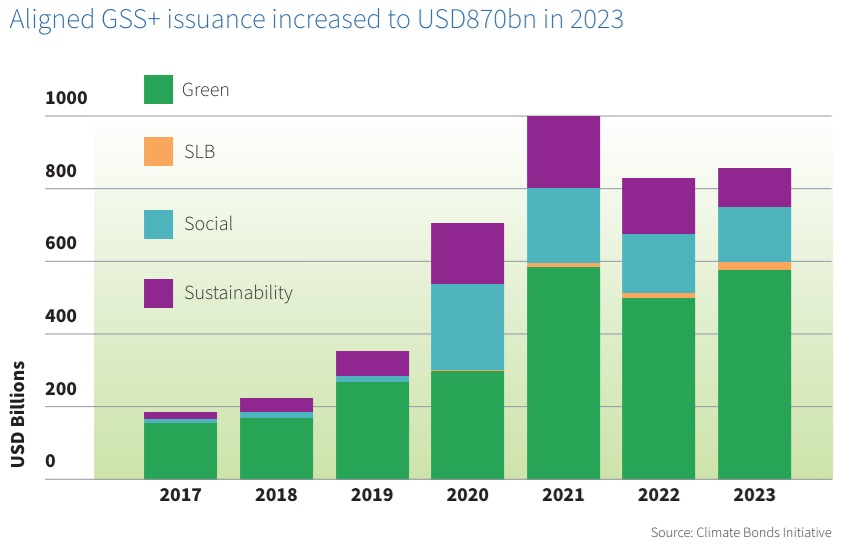

870 miljarder USD i nya hållbara obligationer emitterades globalt under 2023, vilket drev det utestående beloppet vid årets slut mot rekordgränsen på 4,4 biljoner USD, fördelat på över 43.000 enskilda obligationer världen över, enligt uppgifter från den ideella organisationen Climate Bonds Initiative.

Som framgår av diagrammet nedan fortsätter gröna obligationer att stå för två tredjedelar av marknaden. Men vad är de egentligen? De emitteras för att samla in pengar med det enda syftet att finansiera nya eller befintliga projekt eller aktiviteter som har en positiv inverkan på miljön. Dessa projekt kan omfatta förnybar energi, energieffektivitet, avfallshantering, hållbara transporter och andra gröna initiativ.

Det finns dock andra typer av hållbara obligationer: Sociala obligationer, till exempel, är avsedda att finansiera nya projekt och refinansiera befintliga projekt med en positiv social påverkan. Projekten är oftast inriktade på att stödja låginkomsttagare, arbetslösa eller på annat sätt utsatta delar av befolkningen.

Hållbarhetskopplade obligationer (SLB) har strukturella egenskaper, t.ex. räntor, som är kopplade till uppfyllandet av hållbarhetsmål. Till skillnad från gröna obligationer är de inte kopplade till förverkligandet av ett enskilt hållbarhetsprojekt. Intäkterna från obligationsemissionen kan användas för allmänna ändamål, kopplade till en övergripande hållbarhetsstrategi med mål som kan mätas år för år. Dessa obligationer är den mest "generalistiska" kategorin inom ESG Fixed Income eftersom de kan innehålla miljömål, sociala mål eller en kombination av båda.

Fonder och ETF:er exponerade mot hållbara obligationer

Det finns strax under 300 obligationsfonder och ETF:er i Europa som klassificeras enligt artikel 9 i SFDR, EU:s förordning om hållbar finansiering som trädde i kraft i mars 2021. Det handlar om de strategier som fokuserar på ett "tydligt hållbart mål" och som informellt kallas "mörkgröna" strategier.

Under årets första fyra månader noterade dessa fonder ett nettoinflöde på 4,2 miljarder EUR, vilket innebar en organisk tillväxt på 5,4 procent, högre än tillväxten på 3,3% för det totala universumet av räntefonder med säte i Europa. I slutet av april uppgick det förvaltade kapitalet till 75 miljarder EUR.

Morningstars betyg ger en bra indikation på hur dessa strategier har presterat tidigare (Star Rating) och hur Morningstars analytiker tror att de kan komma att prestera i framtiden (Medalist Rating) i förhållande till andra strategier i samma kategori.

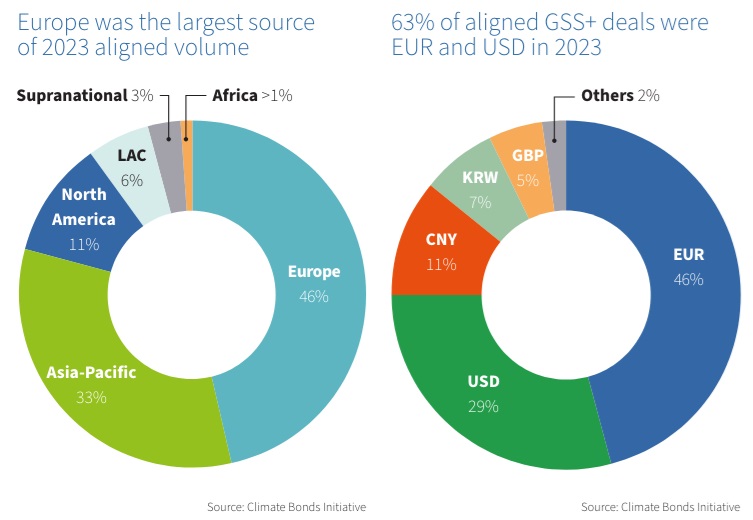

Ett annat kännetecken för dessa fonder är deras större exponering mot euron. En investerare som beslutar sig för att byta från en allokering i traditionella globala obligationer till en allokering i enbart hållbara obligationer skulle få se sin exponering mot euroemissioner nästan tredubblas till 61%, på bekostnad av emissioner i US-dollar som skulle minska till 26%.

Europas centrala roll bekräftades återigen förra året: Europa var den största källan till hållbara skuldinstrument med en volym på 405 miljarder USD, vilket motsvarade 46% av den totala volymen för 2023. Latinamerika och Karibien noterade en ökning med 49% jämfört med året innan. Däremot påverkades volymen i USA av den negativa inställningen till ESG, med en nedgång på 38%.

På landsnivå visar rankningen för 2023 dock att Kina leder med 83,5 miljarder USD i gröna obligationer, följt av Tyskland med 67,5 miljarder USD och USA med 59,9 miljarder USD.

Gröna och hållbara obligationsfonder tenderar att ha högre allokering till företagsobligationer, särskilt inom finanssektorn, och kvasi-suveräner, på bekostnad av traditionella statsobligationer. "Detta kan leda till att de kämpar mer än konventionella obligationsprodukter när kreditmarknaderna snubblar", varnar Morningstars Dobrescu.

Regeringar emitterar gröna obligationer för att finansiera järnväg och förnybar energi

Enligt GSS Bond Report-analysen från Mainstreet Partners nåddes ett globalt rekord i utgivning av gröna statsobligationer 2023, som översteg 160 miljarder USD. "Rena transporter är den sektor som finansieras mest av statliga emittenter och står hittills för 43% av den kumulativa volymen som emitterats sedan 2012 - mer än tre gånger så mycket som den kategori som finansieras mest av den återstående delen av marknaden, förnybar energi", säger studien.

Belgiens gröna obligation från 2018 finansierade delvis järnvägssystemet, medan intäkterna i Frankrike delvis gick till skattebefrielser för projekt inom förnybar energi och biologisk mångfald. I Asien används gröna obligationer ofta för att finansiera hållbara bostadsprojekt, som ett svar på den ökande urbaniseringen.

På en het marknad är due diligence nyckeln

Marknaden för gröna obligationer, som drivs av institutionella investerare, bör fortsätta att växa under de kommande åren. Investerare måste vara uppmärksamma på varje emissions kvalitet och vara försiktiga med marknadsföringslöften.

Selektivitet och transparens bidrar faktiskt till att säkerställa att de mest relevanta och effektiva gröna projekten får den finansiering som krävs. Marknaden är fortfarande i sin linda och plågas av greenwashing, så djupgående forskning om emittenter är avgörande för investerare.