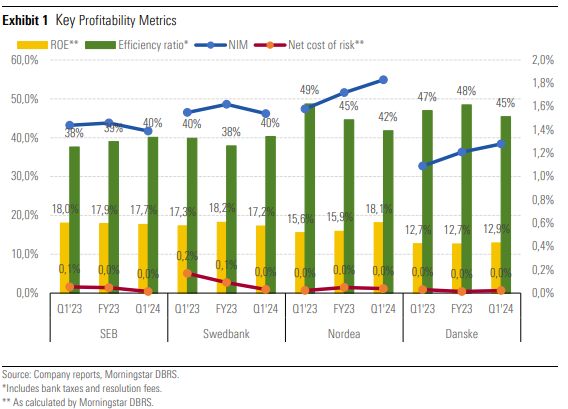

De fyra nordiska bankerna som täcks av Morningstar DBRS, Skandinaviska Enskilda Banken (SEB A), Swedbank (SWED A), Nordea Bank (NDA FI) och Danske Bank (DANSKE), rapporterade en högre aggregerad nettovinst under första kvartalet 2024 på kvartalsbasis, drivet av högre intäkter från trading och verkligt värderelaterade resultat, lägre rörelsekostnader på grund av säsongsvariationer under fjärde kvartalet och generellt lägre avsättningar för kreditförluster (LLP).

Det aggregerade räntenettot (NII) var relativt oförändrat på kvartalsbasis, men utvecklingen mellan banker och länder har varit ojämn, där svenska bankers aggregerade räntenetto tenderade att sjunka på kvartalsbasis till följd av stark konkurrens och lägre inlåningsmarginal, medan Nordeas och Danskes aggregerade räntenetto har varit fortsatt motståndskraftigt och understötts av omprissättning av utlåning, inlåningssäkring och stabila räntor.

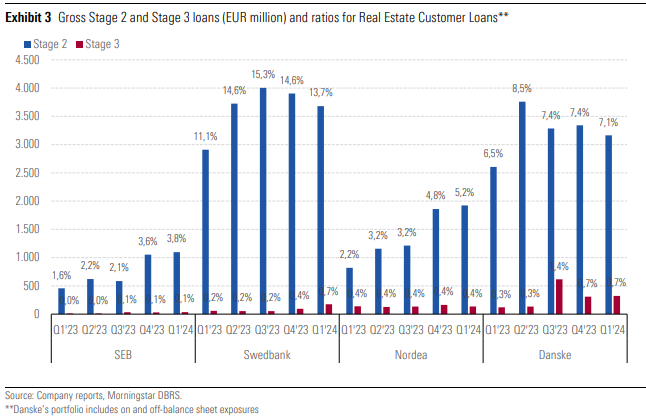

Utvecklingen av tillgångarnas kvalitet har också varit olika för de nordiska bankerna. NPL-kvoten (NonPerforming Loans) förblev dock bäst i klassen bland europeiska konkurrenter, eftersom utgångspunkten var extremt låg. Den övergripande försämringen är koncentrerad till hushållens bolån, fastighets- och byggindustrin samt detaljhandeln.

Svenska bankers NPL:s ökat kraftigt inom fastigheter

Fastighetsmarknaden i de nordiska länderna, särskilt kommersiella fastigheter i Sverige, har inte visat några tecken på betydande försämringar när det gäller hyresintäkter och andra variabler, även om vakansgraden har ökat något för vissa fastighetsklasser. Dessutom har det förbättrade sentimentet på den privata företagsobligationsmarknaden för fastighetssektorn fortsatt.

Dock har svenska bankers NPL för fastighetsförvaltningssektorer ökat kraftigt jämfört med föregående kvartal. När vi blickar framåt mot kommande kvartal förväntar vi oss olika resultatnivåer beroende på jurisdiktion, eftersom känsligheten i balansräkningarna och marknadsdynamiken är olika i varje region. Vi förväntar oss dock överlag en stabil lönsamhet på basis av stabila kundspreadar, större tillväxt i kreditgivningen när räntorna börjar sjunka, strikt kostnadskontroll och högre men välkontrollerade riskkostnader.

- I händelse av avvikelse gäller den engelska originalversionen av denna rapport på DBRS webbplats: https://dbrs.morningstar.com/research/432403/nordic-banks-q1-2024-good-results-qoq-and-lower-cost-of-risk-but-signs-of-deterioration-in-swedish-cre-exposures

- Alla bedömningar görs av Morningstar DBRS och inte av Morningstar, Inc.