.jpg)

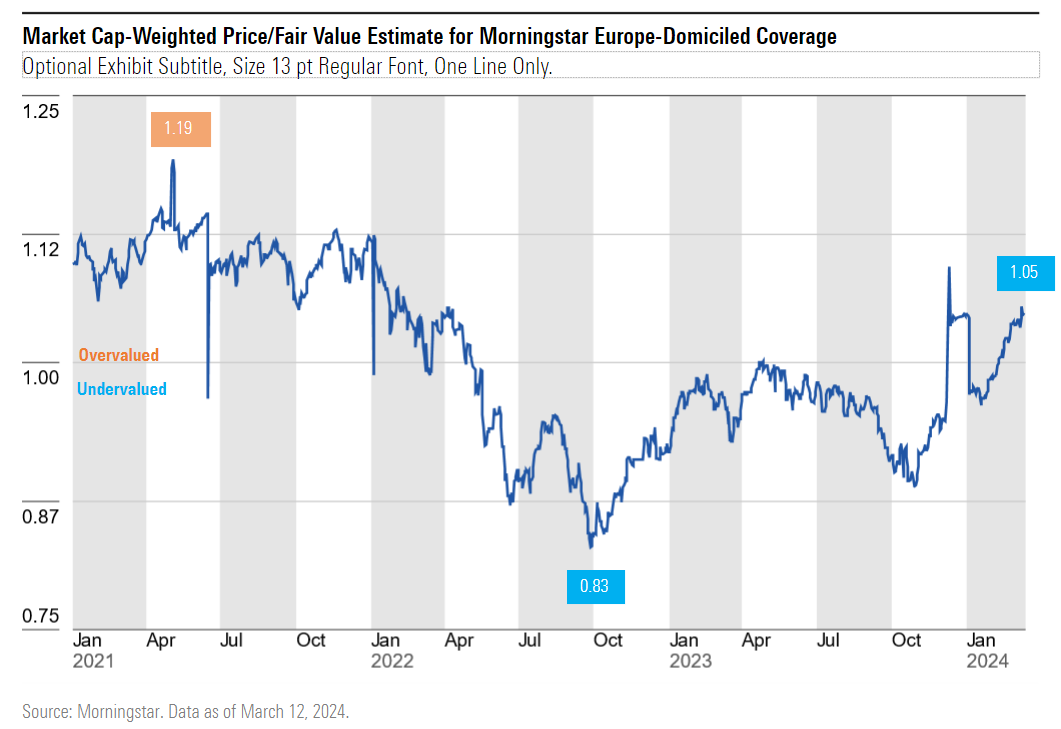

Efter en stark utveckling under årets första kvartal har de europeiska aktierna slutat se billiga ut. Marknaden som helhet är nu något övervärderad och handlas till 1,05 gånger vårt inneboende uppskattade verkliga värde. På en relativ basis handlas dock Europa fortfarande med en liten rabatt jämfört med nordamerikanska aktier. Dessutom skiljer sig värderingarna åt mellan olika sektorer, vilket skapar möjligheter för investerare.

Det finns tre specifika sektorer där vi anser att investerare potentiellt går miste om framväxande teman:

- Det minskade inflationstrycket på konsumentinriktade företag

- Tillväxten i orderstockarna för viktiga industriföretag

- En undervärderad allmännyttig sektor som erbjuder en alltmer attraktiv intäktsström

Vem gynnas av fallande inflation?

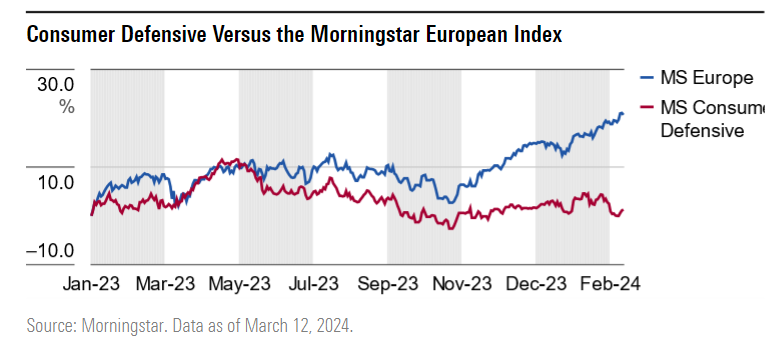

Den defensiva konsumentsektorn har utvecklats betydligt sämre än den bredare europeiska marknaden under de senaste tolv månaderna. En stor del av denna underavkastning har berott på konsumenternas passivitet.

Vi har hela tiden talat om fördelarna med breda defensiva konsumentnamn. Framför allt deras prissättningskraft - förmågan att överföra inflationsökningar till slutkonsumenten och därmed skydda deras rörelsemarginaler. Men efter en sådan ihållande period av hög inflation är många konsumenter helt enkelt ansträngda till bristningsgränsen.

Detta har visat sig i en brist på volymtillväxt för många defensiva konsumentföretag. Till exempel levererade konsumentjätten Nestle (NESN) 7.2% intäktstillväxt år 2023, en imponerande prestation med tanke på att den globala BNP-tillväxten bara var 3% under samma period. Volymtillväxten under denna period var -0.3%, med prisökningar som vägde upp. Det är en bra illustration av företagets förmåga att överföra prisökningar, men också en indikator på att konsumenterna drar ner på vad de köper som svar på ökade priser. De senaste siffrorna för detaljhandeln i Storbritannien visade att konsumenterna köper mindre varor nu än vad de gjorde före pandemin.

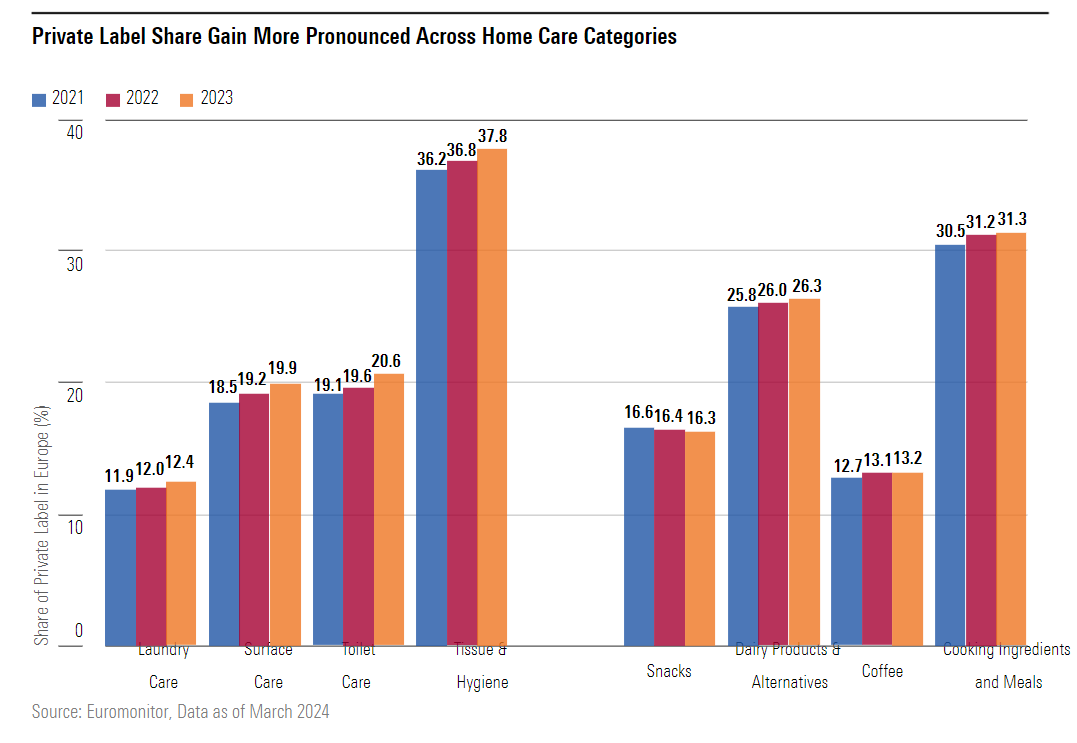

Ett annat symptom på detta har varit övergången till billigare alternativ, "downtrading" på branschspråk. Nya uppgifter från Euromonitor har visat en uppgång för egna märkesvaror inom många kategorier av konsumentvaror, särskilt de där prismakten inte är lika stark.

Tack och lov håller inflationen äntligen på att avta. I euroområdet har konsumentprisökningarna minskat till bara 2,4%, från 10,6% som högst 2022, medan de i USA har minskat till 3,2%, från 9,1% som högst. När dessa nedgångar långsamt filtreras genom leveranskedjorna kommer de defensiva konsumentföretagen att känna av fördelarna, med potential för förbättrad volymtillväxt under de kommande månaderna.

En del av dessa vinster kan behöva återinvesteras i varumärkena själva för att säkerställa att de förblir relevanta. Men eftersom den defensiva konsumentsektorn handlas så mycket som 15% under vår uppskattning av verkligt värde, kan detta vara en katalysator för att gapet ska minska.

Industriorderstockarna växer äntligen igen

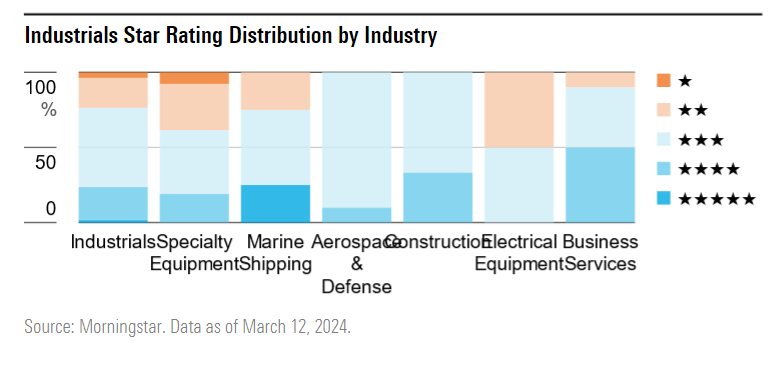

De senaste åren har inte varit lätta för de europeiska industriföretagen, och många av dem har bokstavligen stått vid frontlinjen och hanterat förhöjda energipriser, låg ekonomisk tillväxt och svag efterfrågan. Om man tittar på värderingarna skulle man inte tro det. Industribolag är en av de få sektorer som faktiskt handlas till en premie i förhållande till vår uppskattning av verkligt värde.

Industribolag är naturligtvis långt ifrån ett homogent område: De omfattar allt från rederier och leverantörer av byggmaterial till skadedjursbekämpningsföretag. Värderingarna inom dessa undersektorer skiljer sig åt, och hälften av företagstjänsterna är för närvarande undervärderade.

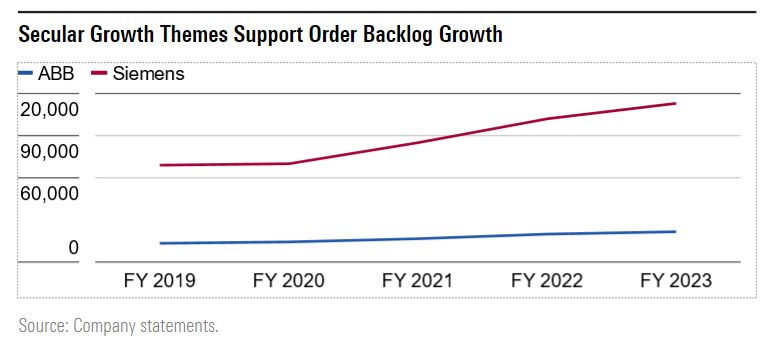

Ett strukturellt tema som vi har sett växa fram har varit växande orderböcker för många stora industrinamn. Aktier som Siemens [SIE], ABB [ABBN] och Schneider Electric [SU] har alla rapporterat växande orderstockar. Bland de företag som gynnas av växande orderböcker är den gemensamma nämnaren exponering mot ett av följande tre teman, och i fallet med de tre ovannämnda företagen, en bred vallgrav enligt Morningstars Economic Moat Rating.

- Ökande investeringar i energieffektivitet i byggnader

- Investeringar i datacenter drivet av AI-behov

- Energiomställningen kräver elektrisk utrustning för låg- och mellanspänning

Vad innebär fallande räntor för inkomstinvesterare?

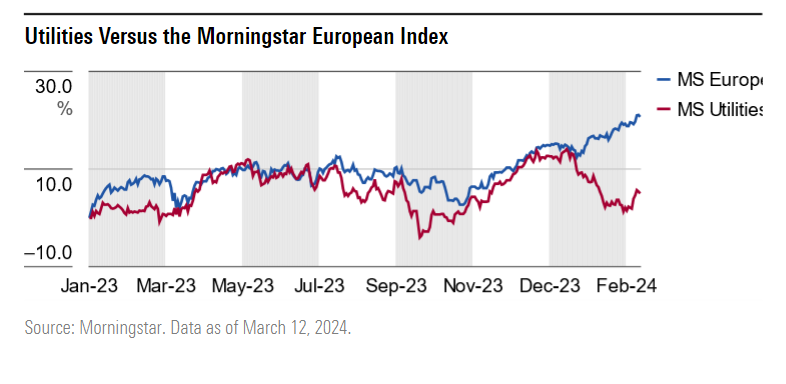

Europeiska allmännyttiga aktier har utvecklats sämre än den allmänna marknaden under cirka tolv månader, och deras underavkastning blev mycket akut under det första kvartalet 2024. Fallande gaspriser har drabbat kraftproducenterna, medan höga räntor har tyngt hela sektorn genom förhöjda skuldbetalningskostnader. Allmännyttiga företag, särskilt de reglerade, tenderar att ha mer skulder än det genomsnittliga företaget.

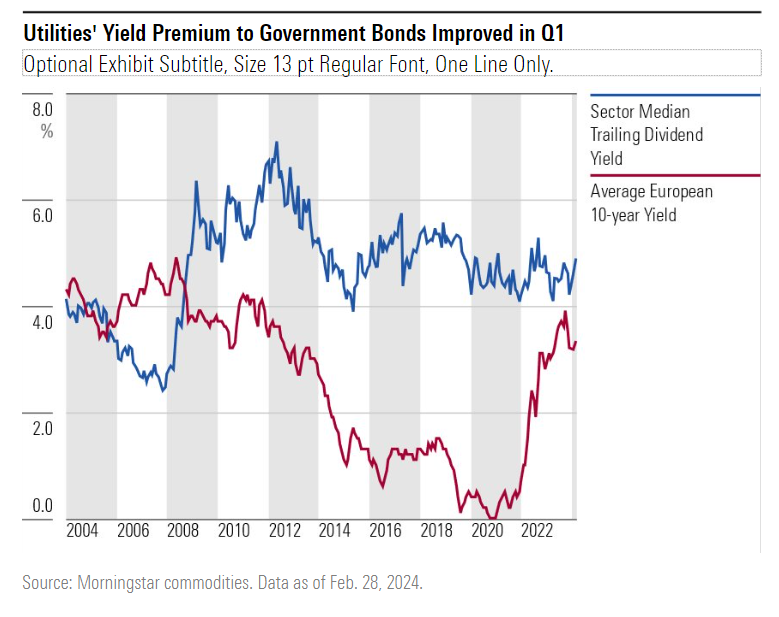

Sektorn som helhet handlas nu med en ovanligt stor rabatt på 20% jämfört med vår uppskattning av verkligt värde. En potentiell katalysator som vi ser till att detta värderingsgap sluts är fallande räntor. Under stora delar av det senaste decenniet erbjöd allmännyttesektorn en mycket attraktiv direktavkastning i förhållande till statsobligationer. Denna trend vände 2022 när centralbankerna höjde räntorna, vilket gjorde obligationer till en verklig alternativ inkomstkälla för investerare eftersom avkastningsgapet nästan stängdes helt förra året.

Sedan dess har dock obligationsräntorna börjat sjunka. En färsk Reuters-undersökning visade att 90 % av ekonomerna förväntar sig den första räntesänkningen från ECB i juni i år, och Morningstars ekonomer förväntar sig samma sak från Federal Reserve. Historiskt sett har obligationsräntorna sjunkit när centralbankerna förbereder sig för att sänka räntorna. I denna dynamik bör allmännyttiga aktiers attraktionskraft för inkomstinvesterare fortsätta att öka, vilket potentiellt kan öka aktiekurserna.