USA har under en längre tid gått ekonomiskt bättre än Europa, men Europas svaghet kan vara dess styrka. Det ligger nu inte mycket i vägen för Europeiska centralbanken att sänka räntan, vilket kan komma tidigare och kraftigare än i USA. Enligt vår värdering är de europeiska aktiemarknaderna rimligt värderade, men ett positivt sentiment är en stark kraft och kan potentiellt driva aktiemarknaderna högre under 2024.

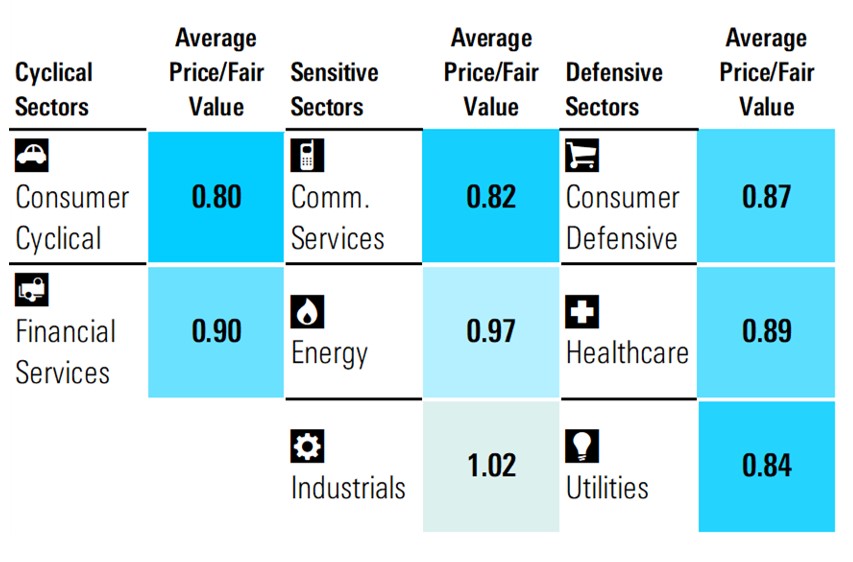

Värderingsbilden över sektorerna är mycket blandad, och räntesänkningar kan vara katalysatorn för ytterligare störningar här. Finanssektorn, som har gynnats av högre räntor, kan få vissa negativa effekter, medan allmännyttiga företag och konsumentsektorn kan bli stora vinnare.

Är den europeiska inflationen under kontroll?

Jag kan inte minnas någon period då centralbankschefernas ord och enskilda ekonomiska data, oavsett hur vardagliga de är, har haft så stor betydelse i investerarnas ögon. Enligt våra värderingar är både den amerikanska och den europeiska marknaden rimligt värderade. Detta trots en relativt svag ekonomisk tillväxt, höga statsskuldsnivåer och en levnadskostnadskris i båda regionerna.

Så varför är marknadsvärderingarna höga trots alla dessa uppenbara negativa faktorer? I grund och botten ser investerarna igenom det nuvarande missnöjet och förväntar sig ivrigt räntesänkningar från de nära rekordhöga nivåer som vi upplever nu. Hur snart dessa räntesänkningar kommer är dock starkt beroende av ett antal faktorer.

Så hur går det för ekonomin och är det realistiskt för centralbankerna att sänka räntorna snart? I USA ligger inflationen på drygt 3%. Det är en kraftig nedgång från de nivåer på över 9% som noterades för knappt två år sedan, men det är fortfarande mer än 50 % över Federal Reserves målnivå. I Europa har inflationen fallit hårdare och snabbare, och den senaste mätningen visar en inflation på bara 2,6%. Det är fortfarande en bit kvar till den viktiga 2-procentsnivån, men nedgångens fart och utveckling verkar långsamt minska Europeiska centralbankens oro för att inflationen skall återhämta sig.

Europa kommer inte att se mycket tillväxt 2024

En annan farhåga hos centralbankerna var att en räntesänkning vid denna tidpunkt skulle kunna förvärra en överhettad ekonomi. I USA ligger BNP för närvarande norr om 3%, vilket är en mer robust utveckling än vad många ekonomer förutspådde förra året. Detta står i skarp kontrast till euroområdet, där BNP-tillväxten för närvarande är oförändrad och faktiskt blev negativ under det tredje kvartalet 2023. För det mesta bör ingen av situationerna avskräcka centralbankerna från att sänka räntorna. I USA pekar våra prognoser på en uppmuntrande, men blygsam, tillväxt på 2% 2024. I Europa är det osannolikt att ekonomin växer alls under 2024.

Centralbanker förlitar sig i hög grad på arbetsmarknadsindikatorer för att förstå ekonomins potential att överhettas. När dessa marknader är strama kan lönetillväxten vara en stark drivkraft för inflationen. Återigen skiljer sig situationen i Europa och USA från varandra. Båda har sett en stark uppgång i sysselsättningen under de senaste tre åren, men i USA har förändringen varit mer uttalad. Arbetslösheten har tickat upp från bottennivåerna i början av 2023, men ligger fortfarande under 4% i USA. I Europa, där arbetslösheten är strukturellt högre än i USA, ligger siffran på historiskt låga 6,4%. Även om ingen av siffrorna höjer några väsentliga flaggor för centralbankerna, finns det definitivt en mindre risk för en återupptagen löneinflation i Europa.

Prognoserna för räntesänkningar kan ändras igen

Vår nuvarande inställning är att Federal Reserve kommer att sänka räntan i juni, och den senaste Reuters-enkäten bland ekonomer förutspår också att ECB kommer att sänka vid samma tidpunkt. Men om vi har lärt oss något under de senaste 12 månaderna är det att förväntningarna på räntesänkningar ofta skjuts fram.

I slutändan är riskerna med en sänkning mycket lägre för ECB än för Fed, eftersom det är mer sannolikt att Europas ekonomi försämras ytterligare än att den överhettas inom en snar framtid. Så om ECB faktiskt sänker räntan före Fed, hur kommer detta att påverka de europeiska aktiemarknaderna?

Alla stora stimulanser, i form av räntesänkningar, är goda nyheter för ekonomin, vilket i slutändan bör leda till förbättrad lönsamhet för företagen. Så även om vi anser att aktiemarknaderna i Europa är rimligt värderade för närvarande, kan ytterligare inflöden till marknaderna från entusiastiska investerare driva marknaderna högre.

Vilka sektorer bör man hålla utkik efter?

- Finanssektorn, som fick en rejäl skjuts uppåt under perioden med höga räntor, kan komma under press på vissa områden, nämligen banker och försäkringsbolag.

- Båda konsumentsektorerna har fått stryk på senare tid, eftersom försäljningstillväxten har pressats efter en ihållande period av hög inflation, och många konsumenter kämpar för att ha råd med högre kostnader. Räntesänkningarna kommer att leda till lägre bolåneräntor och bör långsamt minska trycket på konsumenterna och de konsumentinriktade företagen.

- Allmännyttiga bolag, en sektor som många investerare avstod från eftersom obligationer erbjöd lika attraktiv avkastning, kan snabbt komma på modet igen. Den europeiska allmännyttiga sektorn betalar en utdelning på 4,5% och handlas till en rabatt på 20% jämfört med verkligt värde.

Michael Field är Morningstars europeiska marknadsstrateg.