Tidigare denna månad gav den amerikanska hedgefondinvesteraren David Einhorn en av de mer fascinerande intervjuerna jag har hört de senaste åren.

För de som inte känner till honom har Einhorn drivit Greenlight Capital sedan 1996 och är känd för att ha kortat Lehmann Brothers före 2008 års konkurs.

I en intervju med Bloomberg förklarar Einhorn att passiva investeringar i grunden förstört marknader, och att förändringarna påverkat hur han värdeinvesterar.

Förvrider passiva investeringar marknaderna?

Påståendet att passiva investeringar snedvrider marknaderna är inget nytt. Aktiva förvaltare har länge klagat på detta. Ändå gör Einhorn några viktiga observationer om hur han tror att indexfonder förändrar marknadernas struktur:

"Det finns maskinpengar och algoritmiska pengar […] som saknar åsikt om värde", säger han. "Den har istället en åsikt om pris."

"Till exempel, vad kommer priset vara om 15 minuter? Och jag vill ligga före det eller nolldagsoptioner. Vad är priset på S&P eller vilket aktieköp du än gör för idag, vad kommer det att vara i nästa halvtimme, två timmar, tre timmar?

"Det är åsikter om pris. Det är inte åsikter om värde. Passiva investerare har ingen åsikt om värde. De kommer att anta att alla andra har gjort jobbet, eller hur?"

Om aktiv förvaltning säger Einhorn detta:

"Och så har du allt det som finns kvar av aktiv förvaltning och så mycket av det, värdebranschen har blivit helt utplånad", fortsätter han.

"Så, om du är i en situation där pengar flyttas från aktiva till passiva, när det händer, blir värdeförvaltarna inlösta, värdeaktierna går ner, det orsakar fler inlösen av värdeförvaltarna och det får dessa aktier att gå ner ytterligare.

"Helt plötsligt är människorna som presterar de som äger de övervärderade sakerna, som får flödena från indexen, som får dig att ta pengarna ur värdet, placera dem i indexet, de är säljer billiga saker och de köper, du vet oavsett den högsta multipla, mest övervärderade saker […] i oproportionerlig vikt.

"Så, då får de aktiva förvaltarna som deltar i det området av marknaden flöden och de köper ännu mer av det. Så istället för att återgå till värde, avvikerna aktierna istället från värde. Och det är en förändring i marknaden och det är en struktur som gör att nästan det bästa sättet att få din aktie att gå upp är att börja med att bli övervärderad."

Hur passivt förändrade en affärsmodell

Hur Einhorn har anpassat sig till förändringarna på marknaderna är spännande. Einhorn hade en fantastisk meritlista under de nästan 20 åren fram tills 2015. Sedan hade han två hemska år och tre mediokra. En del av er minns kanske att nyhetspublikationer började ifrågasätta hans förmåga under den här tiden, om de ens skrev om honom.

Hur Einhorn klarade sig genom denna period är lärorikt. Han analyserade sin period av underpresterande och insåg att han ständigt hade köpt billiga aktier och när dessa aktier på ett smidigt sätt slog vinstuppskattningar, blev de inte omvärderade av marknaden. Eftersom de låg utanför index och inte ingick i börshandlade fonder fanns det få köpare. Detta hände så ofta att det fick honom att ändra sin investeringsstil.

"Vad vi måste göra nu är att vara ännu mer disciplinerade på pris," säger han.

"Så, vi köper inte saker till 10 gånger eller 11 gånger vinsten. Vi köper saker till fyra gånger vinsten, fem gånger vinsten, och vi köper dem där de har enorma återköp, och vi kan inte räkna med att andra investerare köper våra saker efter oss.

"Vi kommer att behöva få betalt av företaget. Så vi behöver 15-20% kassaflödestyp av typ av siffror. Och om pengarna sedan returneras till oss kommer vi att klara oss ganska bra över tiden […] du litar bokstavligen på att företagen får det att hända åt dig."

Sedan Einhorn har gjort dessa förändringar har han gått tillbaka till att smidigt slå jämförelseindex.

Passiv en Goliath i USA, vinner mark i Storbritannien

Einhorns kommentarer väcker flera viktiga frågor om dagens marknader.

Det råder ingen tvekan om att passiva investeringar växer snabbt och tar marknadsandelar från aktiva fonder. Förra månaden kontrollerade passivt förvaltade fonder i USA för första gången fler tillgångar än deras aktivt förvaltade konkurrenter. I Storbritannien dominerar världen av aktiv förvaltning fortfarande, men är inte mindre pressad att visa sitt värde.

Till exempel visade Morningstar Active Passive Barometer-rapporten förra året att, i en miljö där aktiva förvaltare verkligen borde ha bevisat sitt värde, uppgick deras ansträngningar inte till något annat än ett uppenbart misslyckande.

Den obevekliga tillväxten av passiva fonder har resulterat i att de största ETF- och indexleverantörerna har vuxit till storheter. Blackrock har nu motsvarande 7,4 biljoner pund under förvaltning, medan Vanguard har motsvarande 5,6 biljoner pund.

Ytterligare tillväxt i passiva fonder verkar sannolikt, med investerare attraherade av den enkla och billiga tillgången som ETF:er ger till marknader, såväl som deras prestanda kontra aktiva fonder.

Den andra stora marknadstrenden

Tillsammans med framväxten av passiva fonder har det också skett en institutionalisering av marknaderna.

I USA stod professionella penningförvaltare för 10% av aktieägandet efter andra världskriget. Det har stigit till nära 67% idag. Vilket betyder att aktiva fondförvaltare under 1940- och 1950-talen hade mycket färre direkta konkurrenter – deras främsta konkurrenter var privata medborgare.

Professionella fondförvaltare anställs och sparkas efter hur de presterar jämfört med jämförelseindex. När passiva medel hopar sig i aktierna som ingår i riktmärken, är det troligt att aktiva förvaltare tvingas köpa in samma aktier för att hålla jämna steg med dessa riktmärken. Om de köper in sig i samma aktier som passiva fonder och tar ut högre avgifter från kunder, är det inte en överraskning att aktiva fonder konsekvent har underpresterat passiva under det senaste decenniet.

Det är därför Einhorn klagar på att passiva fonder bryter marknader. Han säger att enskilda investerare flyr in i passiva fonder, och att dessa fonder köper aktier som ingår i index, som huvudsakligen är de större företagen. Och det gör de automatiskt, utan hänsyn till priset. För att hålla jämna steg med benchmarks och passiva fonder köper aktiva fonder sedan in sig i samma aktier.

Enligt Einhorn ignoreras aktier som ligger utanför riktmärken sedan av enskilda och professionella investerare. Även om dessa aktier är undervärderade och deras fundamentala förutsättningar förbättras, finns det få (om några) köpare till dessa företag.

Är Einhorns farhågor giltiga?

Det finns några anekdotiska och akademiska bevis för att stödja Einhorns påståenden.

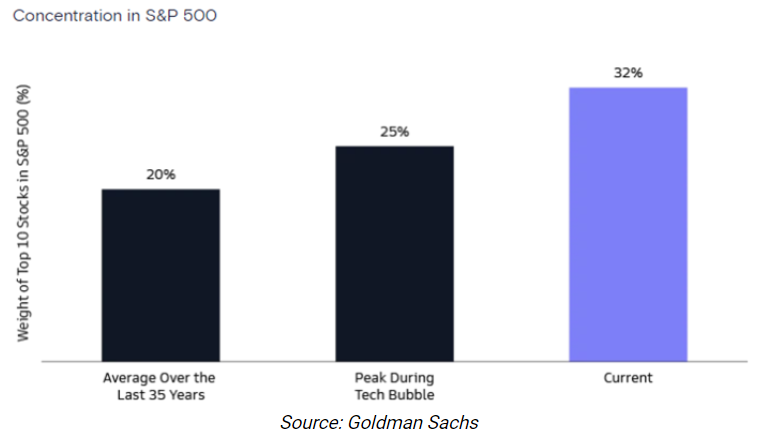

Till exempel verkar det som om aktier med större bolag får mer uppmärksamhet av investerare jämfört med tidigarte. I slutet av förra året gjorde Goldman Sachs en studie som fann att S&P 500 är mer koncentrerad än den någonsin varit. Medelvikten för de 10 bästa aktierna i S&P 500-indexet har varit 20 % under de senaste 35 åren. Under dot-com-bubblan nådde den sammanlagda vikten av topp 10 aktier på 25 %. Idag ligger siffran på 32%.

Det har lett till betydande överavkastning från aktier med stora bolag jämfört med små bolag. Förra året gav amerikanska stora bolag en avkastning på 26,2% jämfört med amerikanska småbolags 16,8%. Sedan 2011 har avkastningen för stora bolag varit 382%, eller 13% på årsbasis, jämfört med småbolags 208%, eller 9% per år.

Det finns också akademiska bevis som stöder några av Einhorns påståenden.

I en artikel från 2022, How Competitive is the Stock Market?, fann UCLA:s Valentin Haddad och kollegor att ökningen av passiva investeringar förvrängde prissignalerna och drev upp volatiliteten på den amerikanska marknaden.

Tidningen undersökte institutionella investerare och drog slutsatsen att ökningen av passiva investerares andel av den amerikanska marknaden under de senaste två decennierna "har lett till väsentligt mer oelastiska aggregerade efterfrågekurvor för enskilda aktier, med 15 %." Passiva investerare har en efterfrågeelasticitet på noll, eftersom de automatiskt köper aktier utan hänsyn till om det är billigt eller inte. Om en aktie är billig kommer efterfrågan från passiva investerare inte att öka.

I teorin borde det betyda att andra investerare går in för att kompensera efterfrågebristen på aktier, men tidningen antydde att det inte hade hänt.

Vad är motargumenten till Einhorn?

De anekdotiska bevisen som nämns ovan är dock bara det: anekdotisk. De akademiska bevisen är också relativt nya och oprövade.

Det finns flera potentiella motargument till Einhorns påståenden. De inkluderar:

1. Passiva fonders inflytande på marknadspriserna kan vara mindre än vad som påstås.

Passiva fonder har vanligtvis låg omsättning, 10-20% varje år. Det kan jämföras med aktiva fonder på +50%. Handel sätter priser, och därför kan inverkan av passiva investeringar på prissättningen vara överskattad.

2. Irrationella aktiemarknader borde i teorin hjälpa aktiva investerare.

Om marknaderna är helt rationella och prissätter aktier perfekt, skulle aktiva investeringar vara överflödiga.

3. Indexering kan underlätta prisupptäckten snarare än hindra den.

Det ökar till exempel utbudet av utlånbara aktier och möjliggör därmed blankning.

Faran med passiva investeringar för marknader

Icke desto mindre har Einhorn rätt när han påpekar de förändringar som passiv investering medför på marknaderna. Om passiva investerare trängs in i de stora aktierna som dominerar indexen, och aktiva investerare härmar dem för att hålla jämna steg med prestandariktmärken, är det logiskt att det omvända också kan hända. Det vill säga, i en nedgång på marknaden kan det bli bråttom för exits eftersom både passiva och aktiva investerare tar sig ur stora aktier. Detta kan bli ännu mer av ett problem när passiva fonder fortsätter att ta marknadsandelar från aktiva kamrater.

Det har inte heller gjorts ett riktigt test av detta slag för passiv investering. Som sagt, marknaderna förblev relativt ordnade under 2022 när de drabbades hårt. En större nedgång på marknaden skulle vara ett verkligt test för passiva investeringar och de förändringar det har gjort på marknaderna. Om det leder till en shakeout i passiva fonder är också en öppen fråga.

Investerare kan lära av Einhorn

Oavsett vad du tycker kan du kreditera Einhorn för att ha ändrat sin investeringsstil för att anpassa sig till förändringarna som han ser på marknaderna. Han var känd som en av de bästa hedgefondinvesterarna i världen som gick igenom en långvarig svår situation. Han kunde lätt ha fördubblat strategin som hade gett honom resultat och berömmelse under de föregående åren. Istället ifrågasatte han den strategin och bestämde sig för att ändra takt.

Det hade varit en stor risk att ändra investeringsstil vid den tiden. Han var under stor press från sina klienter och media. Om det gick fel skulle han ha sett dum ut, och det kan ha varit game over för hans fond. Istället hjälpte det honom att vända på saker och ting.

Den här artikeln publicerades ursprungligen på vår webbplats i Australien och har redigerats för läsare i Sverige.