Inför rapportsäsongen får vi ofta frågor från kunder och journalister om vad vi förväntar oss. Den här gången var mitt svar enkelt: "En mycket blandad bild". Med rekordhöga räntor på de stora marknaderna och en avtagande men fortfarande hög inflation påverkar dessa förhållanden aktier och branscher på olika sätt. Många av dessa effekter är inte konstanta, utan förändras hela tiden, vilket gör det mycket svårt att veta exakt vad företagen kommer att rapportera. Här är de viktigaste teman som har dykt upp.

Konsumenterna har fortfarande ont om pengar

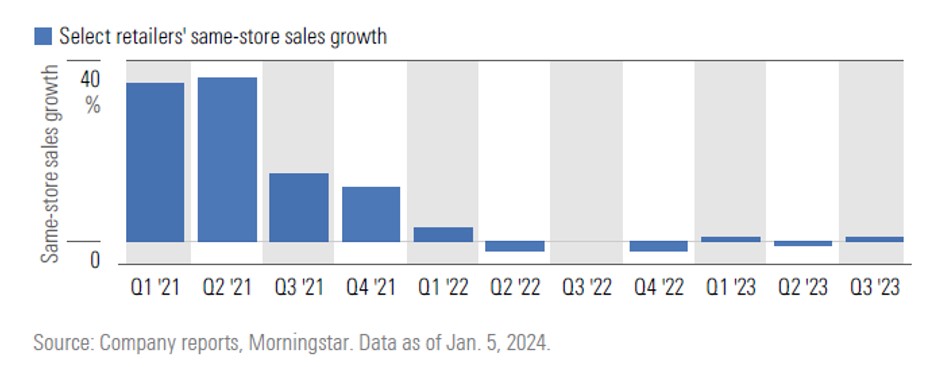

Efter 18 månader av hög inflation utan reallöneökningar är det inte förvånande att konsumenterna har mindre pengar i fickan och därför drar ner på både diskretionära utgifter och basvaror som livsmedel.

Nike (NKE) pekade på minskad efterfrågan från detaljhandelskunder, med en försäljningsminskning på 2% under det fjärde kvartalet. Starbucks (SBUX), som ofta betecknas som ett litet lyxföretag, sade att försäljningen har "minskat kraftigt under de senaste månaderna". Det mest slående är att nedgångarna började nästan exakt vid den tidpunkt då inflationen började ta fart, för 18 månader sedan.

Även basprodukter, som de som levereras av det globala hygienföretaget Essity (ESSITY), har till synes nått gränsen för konsumenternas tolerans mot prisökningar, och företaget rapporterar volymer som knappt ökar, tillsammans med försämrade marginaler.

Varumärken och reseaktier levererar fortfarande

I vår marknadsutblick för 2024 lyfte vi fram möjligheterna med konsumentaktier, där både stapelvaror och sällanköpsvaror i Europa handlas till en rabatt jämfört med våra uppskattningar av verkligt värde. Men som vinstsäsongen har visat är det svårt att välja vinnare i dessa sektorer.

Ett område som har levererat under vinstsäsongen är resor. Det brittiska noterade EasyJet (EZJ), vars aktiekurs fortfarande inte har återhämtat sig från pandemin, rapporterade starka siffror, där den viktigaste slutsatsen var att efterfrågan "bygger på bra" inför 2024. Ett gott omen för reseutgifter i allmänhet, med tanke på de knock-on-effekter som råder i flygresekostnader. Hotellgrupper som Premier Inn (ägt av Whitbread [WTB] i Storbritannien), och Hilton (HLT) mer globalt, har också sett intäkterna öka stabilt under 2023. Detta tema kan mycket väl fortsätta in i 2024.

Det skulle inte vara en Morningstar-artikel utan att nämna ekonomiska vallgravar, och en viktig källa till vallgravar är immateriella tillgångar, som i många fall kan vara varumärken. Starka varumärken och förmågan att anpassa sig till konsumenternas ständigt föränderliga behov har varit ett centralt tema under den här resultatsäsongen.

Grundläggande företag som Unilever (ULVR) och Procter & Gamble (PG) har använt denna varumärkesstyrka effektivt, där den senare nyligen rapporterade den starkaste försäljningen i hela sin verksamhet från Europa, även om mycket av denna tillväxt kommer från prisökningar snarare än volymtillväxt. Även om lyx har varit en blandad kompott finns det fortfarande några företag som har lyckats bra, till exempel modejätten LVMH (LMVH). Den exklusiva chokladtillverkaren Lindt (LISP) är ett annat företag med marginal- och volymtillväxt under perioden.

Investerare vill fortfarande ha AI, men det är övervärderat

Medan vi fortfarande väntar på rapporter från stora AI-aktörer som Nvidia (NVDA), har investerarna tittat på den nederländska älsklingen ASML för den troliga tillväxtbanan från och med 2023. De har inte blivit besvikna: ASML (ASML) fortsatte att se en stark ordertillväxt, med en intäkts- och EBIT-tillväxt på 30% under årets sista kvartal. Även om tillväxtmönstret kanske inte följer en rak linje från och med nu, bygger ledningen upp 2025 som ett allvarligt tillväxtår, en känsla som upprepas av andra halvledarföretag som TSMC (TSMC).

Trots lockelsen med strukturell tillväxt, som visserligen är svår att ignorera, anser vi att värderingarna av många av de företag som utpekas som AI-aktier är för höga. Detta är en åsikt som i hög grad är konsensusbaserad, eftersom de flesta analytiker på säljsidan har hoppat på AI-tåget fullt ut. ASML till exempel ser vi som cirka 15% övervärderat för närvarande. Nvidia ser vi också som cirka 20% övervärderade, med konsensus som fortfarande visar uppåt till sitt höga 80+ gånger pris/vinstförhållande.

Attackerna i Röda havet skickar fraktpriserna högre

Sjöfartsindustrin gjorde en absolut förmögenhet i efterdyningarna av Covid-19-pandemin. År 2021 tjänade rederijätten Maersk (MAERSK B) mer pengar på ett enda år än vad man gjort under de föregående 10 åren. Och 2022 tjänade man ännu mer. För varje fest finns det dock en baksmälla.

År 2023 började beställningar på nya fartyg och mer kapacitet att komma in i exakt samma ögonblick som konsumenternas efterfrågan i hela västvärlden började avta. Detta ledde till att rederierna fick ett överflöd av överkapacitet, vilket satte hård press nedåt på fraktpriserna. För rederierna kunde den senaste tidens attacker från militanta Houthi-grupper i Röda havet inte ha kommit lägligare, vilket har fått fraktpriserna att stiga kraftigt eftersom rederierna har instruerat kaptenerna att undvika att använda Suezkanalen och istället ta den mycket längre rutten runt Godahoppsudden.

Kommer detta att rädda rederierna från det överflödiga utbudet? I slutändan nej. Men perioder av överutbud kan ofta pågå i några år, och eftersom det inte finns något slut i sikte för problemen i Röda havet tar rederier och logistikföretag vara på lyckan så länge det varar.

Är Novo Nordisk nu övervärderat?

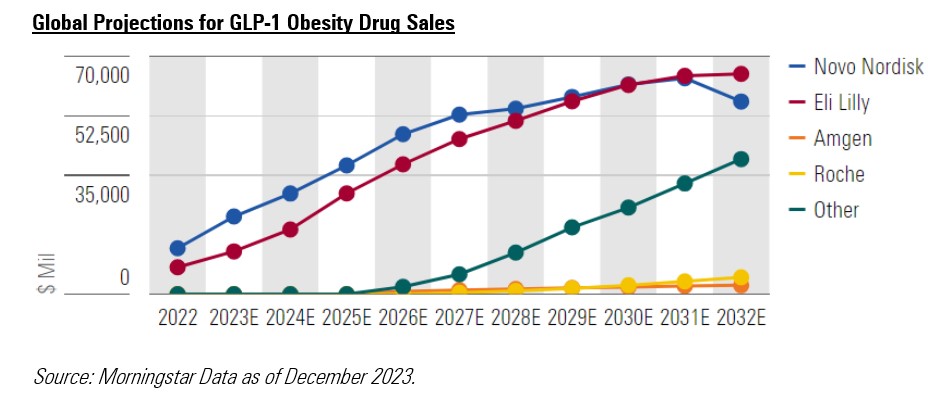

En annan sektor som vi lyfte fram som attraktivt värderad i våra utsikter för 2024 är läkemedel. Marknaden har varit mycket entusiastisk över GLP-1-läkemedel, som är utformade för att bekämpa fetma, samtidigt som man ignorerat många möjligheter inom andra områden, såsom onkologi och immunologi.

Med tanke på tillväxtprognoserna för läkemedel mot fetma är detta mycket förståeligt. Novo Nordisk (NOVO), en av ledarna inom detta segment, rapporterade en försäljningstillväxt på mer än en tredjedel under 2023, med ett rörelseresultat som ökade med nästan hälften. Vi anser dock att förväntningarna på aktierna i denna sektor är extremt höga, och vi har en avvikande uppfattning om att dessa namn därför är övervärderade. Danska Novo Nordisk handlas nu nästan 30% över vår uppskattning av verkligt värde.

..... Men Roche och Pfizer har potential uppåt

Där vi ser värde i läkemedelssektorn är i företag som Roche (ROG). Investerare fortsätter till bioteknikaktier, särskilt de med stora Covid-19-läkemedelsarv. Hittills har denna inställning betalat sig, med förlorad Covid-19-läkemedelsförsäljning som fortfarande visar sig vara ett sänke för sådana som Pfizer (PFE) och Roche.

Vi tror dock att starka pipelines av läkemedel kommer att stödja försäljningstillväxten på medellång sikt. Med vår motsatta syn på Pfizer som visar mer än 50% uppsida och 35% för Roche.