:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/G6S4EZ4GXZH5LL47D3I67R6FRA.png)

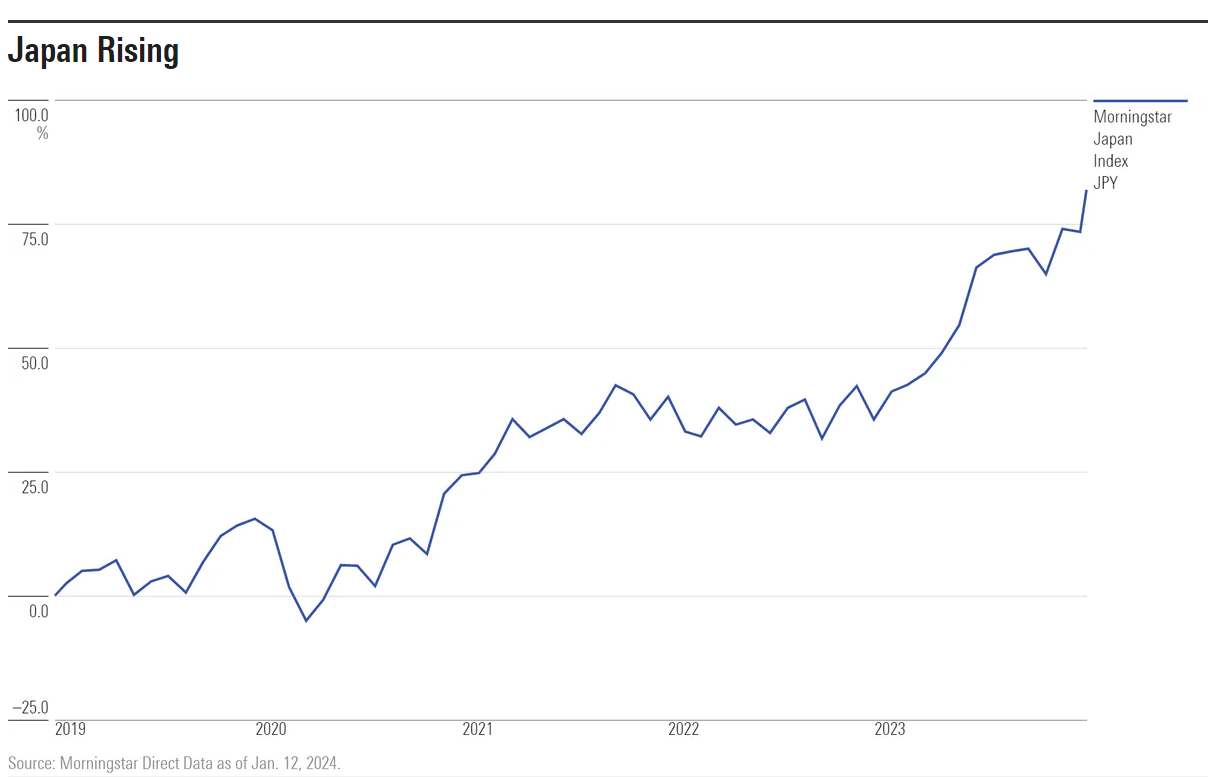

Att investera i japanska aktier har länge ansetts vara döda pengar — fram till det senaste året. Det främsta japanska jämförelseindexet, Nikkei 225, steg till nya toppar den senaste veckan, efter att ha stigit 28% 2023. Frågan som investerare ställs inför är om detta överraskande rally fortfarande har utrymme att köra vidare, eller om det kommer att visa sig vara ännu en falsk gryning för en marknad som har frustrerat investerare i decennier.

För närvarande säger analytiker att tecknen ser bra ut för att japanska aktier ska fortsätta att gå högre. Bland deras skäl:

- Den sedan länge tröga japanska ekonomin ser hälsosammare ut.

- Vinsttillväxten är rimlig.

- Värderingar på företag i världsklass är billiga.

- Utdelningar och aktieåterköp kan vara på uppgång.

"Japan går framåt", säger John Vail, global chefstrateg på Nikko Asset Management. "Återköpen kommer in heta och tunga, företag har prissättningskraft, vinstmarginalerna når fortfarande nya toppar och värderingarna är rimliga."

Alicia Ogawa, grundare av Ogawa Japan Advisory, säger: "Resultatet är att japanska företag hålls mer ansvariga för finansiella resultat. I ett nötskal, det finns en plötslig övergång till kapitalismen."

Investerare har blivit brända av falska förhoppningar om Japan tidigare. Tänk på att Nikkei 225 står på 35 619, under all-time high på 38 957 som den satte i december 1989. Ändå säger analytiker att den här gången är annorlunda. Här lyfts en marknad som drivs av reformer som fokuserar på att bygga en mer robust aktiekultur fram, en vändning ur deflation, en konkurrenskraftig valuta och ett föränderligt samhälle. Allt detta kommer eftersom värderingar är bland de billigaste i den utvecklade världen och företagens kontanter skulle kunna återlämnas till aktieägarna.

En återgång till Japans rekordnivå?

Nikko Asset Management förutspår att Tokyo Price Index, eller Topix, kommer att ge en avkastning på 10,9% i yen och 16,7% i US-dollar i år. Vail tillskriver detta till företagets prognos att USA och Europa kommer att vara långsammare att sänka räntorna än vad marknaden förväntar sig. Däremot förväntar sig Nikko uppgångar på 2,8% för amerikanska aktier och 2,3% för globala aktier.

Samtidigt förutspår James Rosenwald, grundare av Dalton Investments och rådgivare till den London-noterade Nippon Active Value Fund, att Nikkei under de kommande tre till fem åren kommer att återta sin all-time high och stiga till 50 000.

10 saker som driver den japanska aktiemarknaden

Anständig tillväxt - Trots alla utmaningar med dess åldrande befolkning fortsätter Japans ekonomi att ticka på. Nikko Asset Management tror att Japans ekonomi ökade med 2,2% 2023 och att den kommer att expandera ytterligare 1,1% i år. Det står i kontrast till dess uppskattningar på 2,3% tillväxt förra året och 1,5% i år för USA, 0,5% tillväxt förra året och 0,5% i år för euroområdet, och 5,2% tillväxt förra året och 4,8% i år för Kina. Intäkterna växer också. Enligt Yardeni Research ser analytiker i genomsnitt en intäktsökning på 17% 2023, 2,2% 2024 och 2,1% 2025. En anledning är stigande priser. Den totala inflationen nådde 3,3% i Japan i oktober. Förhoppningen är att deflationen är i backspegeln.

Vinsttillväxt - Vinstmarginalen före skatt steg till en rekordhög nivå på knappt 7%, jämfört med under 1% i december 1989, då Nikkei toppade på 38 916. Analytiker ser i genomsnitt en vinsttillväxt på 3,7% för 2023, 11,5% för 2024 och 7,2% för 2025, enligt Yardeni. Under de fem åren ser de en vinsttillväxt på 10,3%.

Billiga aktier - Japan handlas för närvarande till 14,4 gånger terminsvinst, jämfört med 19,9 gånger för USA och 16,4 gånger för MSCI All-Country World Index. "Japan har varit fast vid 14 gånger för evigt eftersom folk inte förväntade sig att det skulle vara en bra marknad", säger Shuntaro Takeuchi, som hanterar Japanstrategin för Matthews Funds. Det är en anledning till att Berkshire Hathaway BRK.A stärkte sin andel i fem japanska handelsföretag 2023, vilket bidrog till att öka japanska aktier.

De frestande utsikterna för ökade återköp och utdelningar - Japanska företag har nettokassa. Enligt AllianceBernstein hade företag som representerade 53,5% av Japans börsvärde en nettokassa på sina balansräkningar i slutet av 2022, jämfört med 39,4% i USA och 22,8 % i euroområdet. För Topix utgjorde nettokassa 19,2% av marknadsvärdet, jämfört med 6,8% i Europa och 3,6% för SPX.

Investeraraktivism - Antalet aktieägarförslag ökar. I november röstade aktieägarna överväldigande för ett utköp av det stora konglomeratet Toshiba. Förra året lanserade Dai Nippon Printing ett återköpsprogram för stora aktieägare, och Seven & i Holdings (moderbolaget till 7-Eleven) tillkännagav en omstrukturering efter att ha blivit tilltalad av aktivister. Rosenwald säger: "Istället för att vara din fiende vill regeringen se aktivism, se globala ledare överleva och frodas. Det känns nästan obehagligt att regeringen är min vän för första gången.”

Japanska tillsynsmyndigheter och investerare driver på för aktieägarvärde - Detta gör företagen mer ansvarsfulla. Japan Exchange införde hårda krav för att förbli ett börsnoterat företag, inklusive miniminivåer för free float. De insisterade också på att företag som handlas under bokfört värde ska meddela hur de planerar att göra bättre ifrån sig. I mars förra året sa Tokyo Exchange att bara hälften av sina så kallade prime listningar av likvida aktier handlas över bokfört värde, "vilket representerar förväntningar på framtida värdeskapande."

Individuella investerare får massor av uppmuntran - Japan ökar hur mycket människor kan spara årligen genom individuella sparkonton, med vissa skattefördelar. Bruce Kirk från Goldman Sachs skriver att endast 13% av Japans 2 kvadrilljoner yen av hushållens tillgångar finns i aktier, jämfört med nästan 40% av de amerikanska hushållen.

Yenen är fortfarande billig - Detta är bra för exportörer och globala investerare. Exportörer utgör en stor del av Japans noterade företag, och globala investerare gynnas när yenen stiger gentemot den valuta där de gör sina bedömningar. Vid slutet av 2023 sjönk yenen till en låg nivå på omkring 151 mot dollarn från 103 mot dollarn 2020. Det har lindrats något i förväntan om att Bank of Japan kan strama åt krediten i år.

Utlänningar blir mer positiva - I september sa BlackRock Investment Institute: "Vi ... blir nu mer positiva, överviktiga på grund av starka vinster, aktieåterköp och andra företagsreformer som gynnar aktieägarna. Japan är inte immunt mot en global avmattning. Ändå ser vi bitar falla på plats ... som stöder vår relativa preferens för japanska aktier på en taktisk horisont på 6-12 månader." Medan detta skapar en euforisk stämning, förblir de långsiktiga förutsättningarna solida.

Den gamla ordningen förändras - Efter att ha kämpat med COVID-19-pandemin bevittnade Japan att USA sa att man inte skulle skicka trupper för att bekämpa ryska styrkor i Ukraina 2022. Med detta kom krav på att Japan dramatiskt skulle öka sina försvarsutgifter. Ett år senare mördades den före detta premiärministern Shinzo Abe. Ogawa säger: "Det var ett brutalt uppvaknande. Det fick Japan att plötsligt inse att de var tvungna att sluta låtsas som om allt skulle bli okej." Kirk skriver att vissa av dagens reformer liknar tidigare förslag, men han tillägger att Japan "svarar också på två nya utvecklingar: mer utmanande geopolitik och den plötsliga uppkomsten av betydande japansk inflation."

Japanfonder

Det finns naturligtvis japanska fonder, både aktiva och passiva. I listan nedan ser du de Japanfonder som är registrerade i Sverige. Den genomsnittliga avkastningen för dessa fonder landade på 12,8% 2023, räknat i svenska kronor. Den genomsnittliga löpande kostnaden ligger samtidigt på 0,63%. Det går även att köpa en del utländska Japanfonder på den svenska marknaden. Gå in på din handelsplattform eller bank och kolla vad som finns tillgängligt om du är intresserad av att kika närmare på Japanfonder.

Vill du välja aktier?

Den stora investeraren Peter Lynch rekommenderar att du undersöker företag du är bekant med, som Sony SONY, Toyota TM eller Nintendo NTDOF. Titta på deras tillväxtutsikter och se om de är billiga. Kolla Morningstar.com för att se var priserna står i förhållande till deras verkliga värden. För en lista över stora japanska företag som Japans börsoperatör ser som värdeskapande kan du titta på det nya JPX Prime 150 Index.

Rosenwald har en varning: Undvik företag som enbart förlitar sig på den inhemska marknaden. "Demografin är fruktansvärd," säger han. Istället är Lorraine Tan, direktör för Asia-equities på Morningstar, förtjust i exportorienterade aktier, som Fanuc FANUF och Harmonic Drive Systems HSYDF.

Takeuchi äger aktier i fabriksautomationsföretaget Keyence KYCCF, som är nummer två på JPX Prime 150. Han är också ett fan av Shin-Etsu Chemical SHECF, en global ledare inom kemikalier för halvledar- och PVC-tillverkning, samt försäkringsbolaget Tokio Marine TKOMY, som växer snabbt eftersom portföljen utanför Japan växer kraftigt.

Om du vill göra ännu mer forskning, kolla in små bokstäver. Värdepappersföretaget GMO ser stora möjligheter bland japanska småföretag. Företaget tror att breda aktier är rättvist värderade, men säger att aktiva förvaltare som köper billiga småaktier kommer att få ytterligare 4% av avkastningen och att varje vinst i yenen kan lägga till ytterligare 4%.