.jpg)

Det korta svaret är: Ja, eftersom den drivande kraften bakom rallyt i december inte har förändrats. Investerare tror fortfarande att räntesänkningar kommer att ske under 2024 och väntar på den positiva effekt detta kommer att ha på ekonomin.

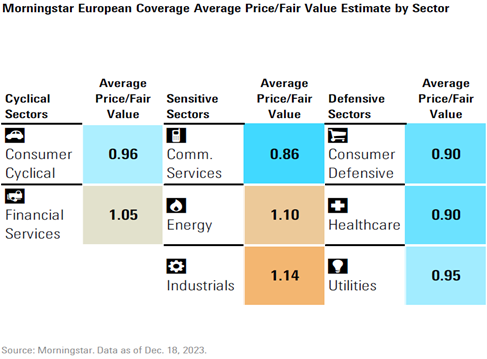

Vi anser att både de europeiska och amerikanska marknaderna är något övervärderade, men detta bör inte hindra ytterligare marknadsvinster om momentumet är tillräckligt starkt. Det finns naturligtvis risker, särskilt i Europa, om den underliggande ekonomin försvagas ytterligare eller om räntesänkningar inte sker som förväntat. Trots att vi ser flera möjligheter över olika sektorer tror vi att några av de mer defensivt orienterade, som defensiva konsumentvaror eller hälsovård, utgör en attraktiv hedge i detta scenario.

Historien har inte förändrats

Det som låg bakom rallyt i december 2023 var tron att centralbankerna kommer att sänka räntorna i början av 2024. Så den första frågan vi bör ställa oss är om denna situation har förändrats - och det har den inte. Om något har nyligen inkommen data lagt tyngd bakom argumentet för räntesänkningar.

I Europa är inköpschefsindex svaga, särskilt inom tillverkning. Det gäller också BNP, som faktiskt blev negativt mot slutet av 2023. Arbetsmarknaden, även om den är tight enligt historiska mått, är fortfarande tillräckligt lös för att centralbankerna inte ska frukta effekterna av stigande räntor. På liknande sätt har inflationen sjunkit tillräckligt nära den eftertraktade nivån på 2% för dem att vara mindre oroliga för att trycket återkommer som ett resultat av räntesänkningar.

I USA går ekonomin visserligen varm, men arbetsmarknaden har lösts upp tillräckligt, och önskan om att genomföra en mjuk landning kan vara tillräckligt för att centralbankerna ska luta mot åtminstone några räntesänkningar.

Investerarsentiment

Trots negativa ekonomiska indikationer under större delen av 2023 höll marknaderna sina historiskt höga nivåer, med både europeiska och amerikanska index som nådde, eller åtminstone kom nära, sina historiska toppnivåer under året. Anledningen till detta är hoppet om ett ljusare 2024 med lägre räntor, vilket låter investerare bortse från svaga ekonomiska förhållanden.

Nu när vi äntligen har kommit in i 2024 och är närmare dessa mycket omtalade räntesänkningar än någonsin är det mycket svårt att se investerare tappa tron.

Hur långt kan marknaderna gå?

När marknaderna handlas till rabatt jämfört med våra estimat för verkligt värde är det mycket enkelt att peka på en nivå och säga "dit kan marknaderna gå". Men nu, när både de amerikanska och europeiska marknaderna handlas över vår uppskattning av verkligt värde, är det omöjligt att kvantifiera hur långt de kan gå. Den berömde investeraren Howard Marks förklarade marknadens beteende väl när han beskrev dem som en pendel som svänger mellan att vara övervärderade och undervärderade, och tillbringar mycket lite tid däremellan.

Vi tror slutligen att marknaderna på sikt återgår till sitt verkliga värde, men vi erkänner att kunskapen om en rättvis värdering inte hjälper med marknadstimingen. Vi ser inte den nuvarande marknaden som en möjlighet att helt enkelt "backa upp lastbilen", men vi vet också att momentum är en kraftfull kraft som kan lyfta marknaderna långt över estimatet för dess verkliga värde under en tid.

Vad kan orsaka att marknaderna faller?

Med det överväldigande positiva katalysatorn av väntade räntesänkningar under 2024 är det inte lätt att peka ut potentiella fallgropar. I USA kan den relativt starka ekonomin och arbetsmarknaden arbeta mot scenariot med centrala räntesänkningar. Federal Reserve (Fed) är fortfarande bekymrad över en återkomst av höga inflationsnivåer och en överhettning av ekonomin. Eventuella tecken på detta under 2024 kan få Fed att tveka till att sänka räntorna eller till och med höja dem, vilket skulle sätta press på aktiemarknaderna.

Samtidigt pekar riskerna i Europa åt motsatt håll när dess ekonomi balanserar på gränsen till recession, så att eventuella räntesänkningar kan komma för sent för att stoppa en ekonomisk krasch. Även om investerare till största delen bortser från de senaste negativa ekonomiska indikationerna kan detta ändras om indikationerna försämras tillräckligt.

Var ska man investera?

Eftersom marknaderna handlas något över vår uppskattning av verkligt värde och risker fortfarande finns för investerares optimistiska synsätt, hur bör människor investera under 2024?

Trots att marknaderna som helhet är relativt rättvist värderade finns det en enorm disparitet mellan sektorerna. I Europa är industri och energi övervärderade med mer än 10%. I USA är teknologi och industri de två övervärderade sektorerna, och handlas till en premie på 5-9% enligt våra grundläggande estimat. Detta kontrasterar kraftigt med värderingarna för sektorer som defensiva konsumentvaror och hälsovård i Europa, samt fastigheter eller grundläggande material i USA.

Även om vissa attraktiva områden vi nämner är starkt cykliskt exponerade har andra, som till exempel försörjningsföretag och hälsovård, några solida defensiva egenskaper som investerare skulle göra klokt i att komma ihåg om vägen till en mjuklandning inte blir lika jämn som marknaden hoppas på.