.jpg)

Att äga europeiska banker har varit en dålig idé under en tid.

Under åren av underprestation sedan den globala finanskrisen har banker kommit att betraktas antingen som "värdefällor" - aktier med sänkta värderingsmultiplar på grund av otillräcklig intjäningspotential - eller som en hög-beta-satsning att blanka när investerare blivit riskaverta på grund av makroosäkerheter.

Fallande räntor och regulatoriska påtryckningar har också hindrat bankernas avkastning på eget kapital och kraftigt begränsat deras förmåga att återföra kapital till aktieägarna.

"Negativa eller nollräntor sänkte netto-räntemarginalen under det senaste decenniet eftersom europeiska banker inte kunde tjäna på en spridning på en betydande del av sina insättningsbaser", skriver Morningstars analytiker Johann Scholtz, Niklas Klammer och Ben Slupecki i sin senaste rapport om banklandskapet.

Detta ledde till betydande underprestation som varade större delen av de senaste 20 åren. Under den perioden har europeiska banker gett -0,02 % per år jämfört med +6,6% för den bredare europeiska marknaden, visar Morningstar-data.

Ändå verkar det som om tidvattnet håller på att vända med den senaste återhämtningen av räntorna, orsakad av den restriktiva penningpolitiken från Europeiska centralbanken (ECB) sedan juli 2022. Kan detta hålla i sig?

Det är inte första gången investerare satsar på en återkomst av värdeaktier, inklusive banker. Cykliska sektorer gynnas av en sådan rörelse eftersom de anses vara mer känsliga för den ekonomiska cykeln.

En bättre ekonomisk miljö innebär högre räntor, vilket driver netto-räntemarginaler, en intäktskälla för banker. Det tenderar också att öka aktiviteten på finansmarknaderna, vilket leder till fler transaktioner, inklusive fusioner och förvärv samt börsintroduktioner som stödjer investmentbankverksamheten.

Den nyliga överprestationen av europeiska banker stödjer denna tes, även om timingen verkar konstig. Trots allt förväntar sig investerare nu en avmattning i ekonomisk aktivitet som skulle göra ECB:s politik mindre restriktiv.

Mellan juli 2022 och september 2023 ökade ECB:s inlåningsränta till 4% från 0%. Under samma tidsperiod ökade 2-åriga tyska bundräntan (statskuldsobligationer utfärdade av Tyskalan) till 2,7% från 0,4%. Detta har hjälpt europeiska banker att ta högre betalt för att låna ut pengar och ökat deras kombinerade intäkter från 260 miljarder euro (225,2 miljarder pund) år 2021 till en beräknad 357 miljarder euro år 2023.

En strimma av hopp

"Bankernas aktier är på väg att överträffa den europeiska marknaden för tredje året i rad, en prestation som senast uppnåddes i början av 2000-talet", skrev BNP Paribas Exanes analytiker i en rapport i november.

"Detta, trots de outtröttliga dåliga nyheterna i år; Credit Suisses fall; en regional bankkris; kreditbekymmer och ekonomisk dysterhet. Detta talar för kraften att äga en sektor som handlas nära bottenmässiga värderingar, med generösa kapitalavkastningar och fortsatta vinster."

Europeiska banker har hittills i år gett en avkastning på 25,3 %, vilket överträffar den bredare marknaden som steg med 13,6% under samma period.

Av de 45 bankerna i Stoxx Europe 600 Banks-index överträffade endast tolv sektorindexet. De huvudsakliga aktierna bakom sektorns vinster var Unicredit [UCG], HSBC [HSBA], BBVA [BBVA], Santander [SAN], Intesa Sanpaolo [ISP], BNP Paribas [BNP] och Credit Agricole [ACA].

Trots återhämtningen är finansiella tjänster - som inkluderar banker men också försäkringsbolag och andra tjänster som tillgångsförvaltare - fortfarande något underrepresenterade i de 2 580 europeiska storbolagsfonderna som finns tillgängliga för försäljning i Europa, enligt Morningstars data per slutet av oktober. I genomsnitt representerar de 16,2% av förvaltat kapital jämfört med 17,7% i jämförelseindexet.

Hoppet om bättre intjäningsökning i en högre räntemiljö förklarar delvis sektorns överprestation. Det och möjligheten till bättre kapitalåterföring till aktieägare kan lysa upp utsikterna för europeiska banker år 2024.

Vad är utsikterna för europeiska banker?

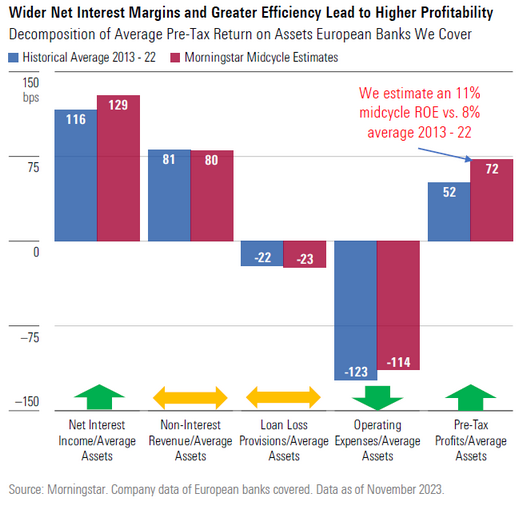

I sin rapport uppskattar Morningstars analytiker att "europeiska banker kan generera en avkastning på eget kapital på mellannivå på 11% jämfört med det genomsnittliga 8% som det genererade under det senaste decenniet.

"Europeiska banker är inte en tillväxtberättelse", fortsätter de.

"Vinstökningar kommer att driva aktieägarvärde. En strukturell förändring i netto-räntemarginalerna efter återkomsten av normal penningpolitik är den främsta drivkraften för ökad lönsamhet."

"Europeiska banker har en hög grad av operativ hävstång, vilket förstärker förändringen i netto-räntemarginalerna."

Enligt konsensusprognoser citerade av BNP Paribas Exanes analytiker kan banksektorn tjäna 223 miljarder euro i nettovinst i år, jämfört med 172 miljarder euro förra året.

Även om värderingsmultiplarna är sänkta tror Morningstars analytiker att europeiska banker kan fortsätta överprestera 2024, förutsatt att deras intjäningsökning fortsätter. "Vinstökningar bör vara den främsta drivkraften för aktieägarvärde", skriver de.

Orsaken här är både operativa effektiviteter och frånvaron av ytterligare regulatoriska påtryckningar.

"Digitaliseringen har lett till en betydande minskning av antalet filialer och anställda inom europeiska banker. Den tydliga ökningen av regulatoriska och efterlevnadskostnader är till stor del inbyggd, och de uppnådda effektivitetsvinster kommer att vara mer synliga i framtiden."

Den mest överraskande faktorn är att trots den nyliga återhämtningen är värderingsskillnaden med den europeiska marknaden långt ifrån stängd. Sedan 2000, när sektorn handlades till en värderingsmultiplar nära resten av marknaden, har europeiska banker drabbats av en massiv nedvärdering som de aldrig lyckats radera.

Detta innebär att investerare fortfarande kan hitta värde i den europeiska banksektorn på lång sikt. Enligt Morningstars analytiker har två av tio banker med en "Smal" ekonomisk vallgrav (Economic Moat) en 5-stjärnig Morningstar rating: ABN Amro [ABN] och Lloyds Banking Group [LLOY]. Fyra har en 4-stjärnig rating: Santander [SAN], ING Group [INGA], Svenska Handelsbanken [SHB] and KBC [KBC].