Efter att ha noterat nettoutflöden på 43,2 miljarder euro i oktober, höjer långfristiga fonder hemmahörande i Europa sina huvuden upp över ytan igen och noterade 13 miljarder euro i nettoinflöden i november. Investerarnas sentiment tycks ha blivit positivt, i spåren av tecken på en svalkande ekonomi och svagare inflationsdata, vilket i sin tur ledde till en duvaktig vändning av den amerikanska centralbanken Federal Reserve.

I november återhämtade sig globala aktier med 9% i US-dollartermer och globala statsobligationer steg med 3% (i US-dollartermer), tack vare fortsatt ekonomisk styrka, fallande inflation och den växande känslan av att räntorna på utvecklade marknader kan ha nått sina topp.

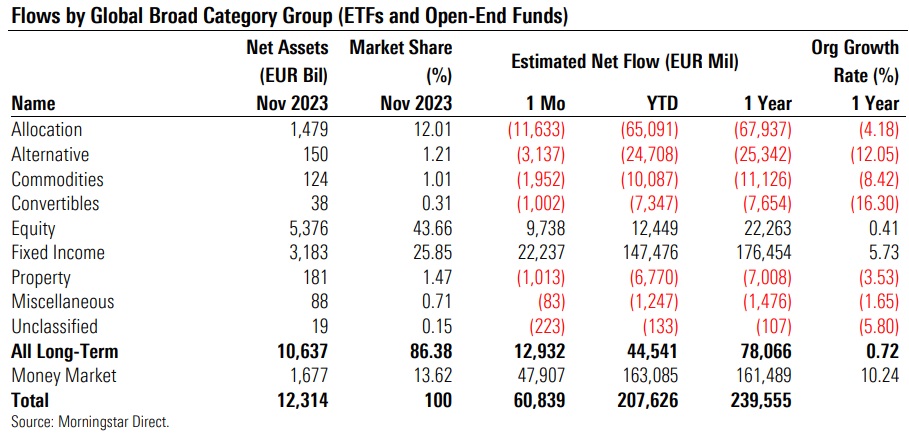

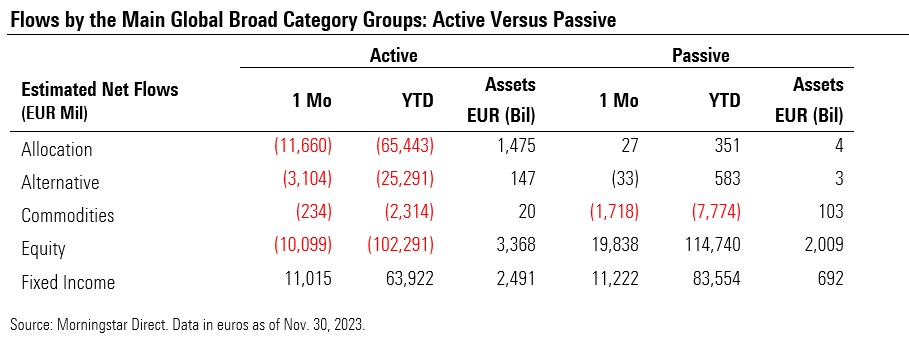

Aktiefonder återvände till positivt territorium efter tre månader med 9,7 miljarder euroi inflöden. Liksom under de senaste månaderna, med undantag för juni, hänfördes utflödena helt och hållet till aktivt förvaltade produkter, som förlorade 10,1 miljarder i november. Samtidigt lockade passiva aktiefonder 19,8 miljarder. Globala och amerikanska aktiefonder med stora bolag, såväl som strategier för tekniksektorn, var de populäraste kategorierna.

De största centralbankernas uppehåll i räntehöjningarna har gett en ny impuls till räntesektorn: obligationsfonder har samlat in 22,2 miljarder euro. I det här fallet delade både aktiva och passiva produkter på bytet. Euroterminsobligationsfonder och företagsobligationsfonder attraherade 5,7 miljarder euro respektive 5,3 miljarder euro.

De balanserade och alternativa strategierna fortsatte dock att förlora tillgångar, med nettoutflöden på 11,6 respektive 3,1 miljarder euro. Råvarufonder hade också en dålig månad, med nästan 2 miljarder euro i nettoutflöden i november, på grund av 1,7 miljarder euro från ädelmetallprodukter, främst guld ETCer.

Slutligen noterade penningmarknadsfonder nettoinflöden förra månaden på 48 miljarder euro, vilket visar att aptiten på likviditet fortfarande är mycket stark.

I slutet av november steg tillgångarna i långfristiga fonder hemmahörande i Europa till 10 637 biljoner euro från 10 380 biljoner föregående månad.

Aktiv vs passiv förvaltning

Långsiktiga indexfonder noterade inflöden på 29,5 miljarder euro i november, jämfört med 16,4 miljarder i utflöden från aktivt förvaltade fonder. (Tabell nedan inkluderar endast huvudkategorigrupperna.) Förra månaden noterade endast råvarufonder nettoutflöden, både aktivt och passivt förvaltade.

Marknadsandelen för långfristiga passiva fonder uppgick till 26,81% i november 2023, upp från 24,08% i november 2022. Om man inkluderar penningmarknadsfonder, som är domänen för aktiva förvaltare, var marknadsandelen för de indexerade 23,17% , från 21,02% 12 månader tidigare.

Den hållbara vågen

Fonder som faller inom tillämpningsområdet för artikel 8 i den europeiska SFDR-förordningen förlorade 6,9 miljarder euro i nettoutflöden för månaden, vilket markerar den sjätte månaden i rad med nettoinlösen för denna grupp av fonder. Aktie- och blandfonder är de som har drabbats av de största inlösen.

Å andra sidan tog investerare ut 1,5 miljarder netto från "mörkgröna" strategier (artikel 9) under månaden.

Ur ett organiskt tillväxtperspektiv har artikel 9-fonder dock noterat en organisk tillväxttakt på 1,77% hittills i år. Under samma period noterade produkter som omfattas av artikel 8-gruppen en organisk tillväxt på -0,55%; mellan januari och november noterade emellertid fonder som inte beaktades artikel 8 eller artikel 9 enligt SFDR en genomsnittlig organisk tillväxttakt mellan 2,42% och -0,82%.

De kapitalförvaltningsbolag med högst och lägst flöden

Nedan är de tio förvaltningsbolag som noterade de högsta och lägsta nettoflödena i Europa i november 2023, uppdelat mellan passiv och aktiv förvaltning.