"Säg ja till obligationer" är ett av de viktigaste punkterna i Morningstar Investment Management (MIM) utsikter för 2024, tillsammans med "Risk skapar möjligheter" och "En robust portfölj är nyckeln". Med inflation, volatilitet och lågkonjunktur fortfarande i mixen för 2024, låt oss titta på vad MIMs experter förutspår nästa år inom ränteområdet.

När räntorna har stigit för att bekämpa inflationen har investerare som strömmar till stats- och företagsobligationer ökat priserna under 2023. Detta följer på ett nedslående 2022 när obligationer föll i takt med aktier och misslyckades med att tillhandahålla de defensiva egenskaper som investerare uppskattar.

Även när inflationen börjar falla, förblir ränteintäkter en attraktiv tillgångsklass för nästa år, särskilt statsskulder, säger MIM: ”Statsobligationer i den utvecklade världen ser för närvarande attraktiva ut för oss. ”

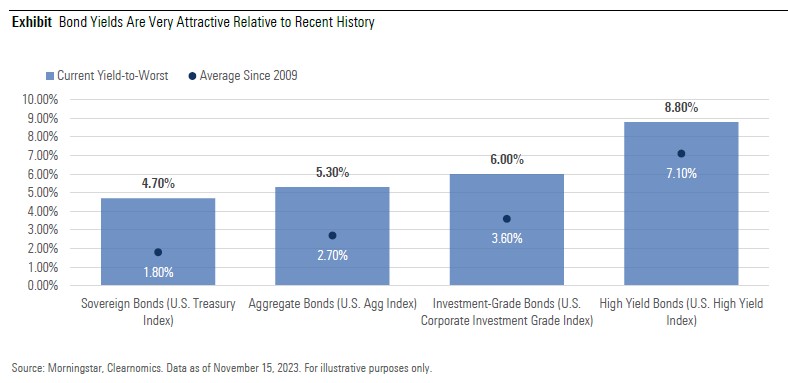

Den här delen av tillgångsklassen är en "fantastisk damm att fiska i", säger MIM och lyfter fram obligationer på utvecklade marknader (ex Japan), skulder på tillväxtmarknader och realobligationer. Långfristiga skulder har sett "aktieliknande tapp", vilket gör värderingar mer attraktiva. Men avkastningen är huvudattraktionen för dessa obligationer, hävdar MIM.

Obligationsräntor lockar

"Den materiella ökningen av obligationsavkastningen har förbättrat deras attraktivitet jämfört med andra tillgångar och för portföljriskhantering generellt sett," säger utsikten. Detta gäller för Storbritannien, USA och Australien, där "verkliga" avkastningar nu är positiva, vilket innebär att de är högre än inflationen. Men europeiska avkastningar ökar också kraftigt men från en mycket låg nivå, så de är mindre attraktiva.

Detta påverkar hur obligationer betraktas gentemot andra tillgångsklasser. Som ett exempel har avkastningen på Morningstar US Core Bond-index stigit från 1,2% till 5,4% mellan november 2020 och november 2023. Samtidigt har utdelningsavkastningen för Morningstar US Market-index bara ökat med 0,3% från 1,2% till 1,5% under samma period.

De senaste åren har investerare som saknat avkastning varit tvungna att gå in i riskfyllda företagsobligationer, vare sig det gäller investeringar eller högavkastande kategorier. Så ser det inte ut längre. "I denna miljö behöver vi inte sträcka oss efter avkastning," säger MIM:s experter.

Företagsobligationer löper högre risk att gå i konkurs under en recession, så "kreditspreaden" bör övervakas noggrant. Den avmattande effekten på ekonomin som orsakas av stigande räntor är dåliga nyheter för företagsobligationer - oavsett om de är av investment grade eller high yield. Den uppenbara risken är en försämring av företagets grundläggande förutsättningar eftersom intäkter och vinsttillväxt minskar. Detta kommer ofta att synas först bland high yield-obligationer, där tidiga tecken på påfrestning är synliga - även om det är från en historiskt låg nivå.

MIM noterar också att kreditkvaliteten har förbättrats för högavkastande obligationer, så det kan argumenteras att de är bättre positionerade än tidigare under perioder av försämring av grundläggande förutsättningar. "Det är värt att upprepa att vi ser företagens fundamenta som rimlig och ser inga omedelbara risker för en betydande ökning av betalningsinställelser," säger MIM.

Recessionsrisk för räntebärande värdepapper

Och företagsskulder kan fortfarande vara användbara att äga: "De har en plats som ett mellanläge - och ger något extra avkastning jämfört med statsobligationer och en durationsprofil som kan vara till hjälp vid portföljkonstruktion."

Men de är inte utan fara. "Företagsobligationer är prissatta för en avmattning, men inte en recession, så de kan innebära ökad risk," hävdar MIM.

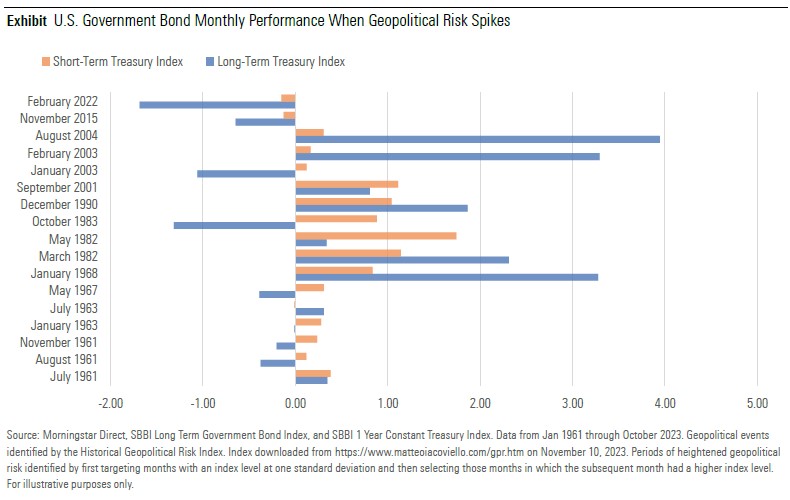

Statsobligationer tenderar att prestera bra under nedgångar som en del av deras defensiva uppdrag. Ändå är en recession inte det mest sannolika scenariot i USA och Europa, föreslår utsikten, men det lönar sig att vara försiktig, särskilt under en period av ökad volatilitet. Räntekurvan är för närvarande inverterad, vilket innebär att avkastningarna på längre löptider är lägre än för kortare löptider. Inverterade räntekurvor tyder bland annat på att investerare förväntar sig lägre inflation och räntor i framtiden. De har också varit pålitliga indikatorer på recession tidigare.

"En invert räntekurva kan vara ett tecken på recessionsförutsättningar, där längre löptider förväntas ge nödvändigt skydd."

För närvarande ger tvååriga amerikanska skuldebrev cirka 4,7%, medan tioåriga obligationer erbjuder 4,24%.

Statsobligationer kan också överprestera under perioder av geopolitisk risk, vilket förväntas öka när vi går in i 2024.

Det finns också en plats för kortfristiga obligationer, särskilt med tanke på osäkerheten inför 2024. Investerare kan förbereda sig för överraskningar i marknadsutvecklingen och spela på dessa genom satsningar i kortvariga obligationer, säger MIM:s experter: "För investerare som är försiktiga och/eller har en kort tidsram är kortfristiga obligationer verkligen attraktiva."

.jpg)