Du kanske tror att företag som extraherar litium från gruvor eller saltsjöar för närvarande gör betydande vinster. Trots allt är litium en central komponent i bilar och batterier, och nödvändig i övergången till en mer hållbar värld.

Dessutom är tillgången på rå litium begränsad - mycket mer än den förväntade efterfrågan. Verkligheten är något mer dämpad. Litiumgruvföretag befinner sig i en svag position, inte bara när det gäller aktiepriser, utan också när det gäller verkliga vinster.

Ta Albemarle till exempel. Det North Carolina-baserade företaget är världens största leverantör av litium. Dess aktiepris har rasat från cirka 237 dollar i slutet av juli till blygsamma 127 dollar nu.

Situationen för världens näst största litiumproducent, Chiles Sociedad Quimica y Minera (SQM), är lika dyster. För cirka ett år sedan handlades företaget på New York Stock Exchange för nästan 100 dollar per aktie. Det har nu halverats till cirka 51 dollar. Varför?

För det första påverkas litiumproducenter allvarligt av låga litiumpriser. I december 2022 handlades litium fortfarande för 75 000 dollar per ton, men det har nu sjunkit till 23 000 dollar på grund av minskad efterfrågan och avveckling av lager. Förändring kommer att ta tid. Morningstar-aktieanalytikern Seth Goldstein, som följer litiumgruvor och Tesla, förväntar sig att priserna ska stabiliseras mot slutet av 2023 och börja stiga 2024.

Fallande priser

På aktiemarknaderna har priserna på stora litiumproducenter fortsatt att sjunka efter Q3-rapporterna den här månaden. Till exempel var det genomsnittliga pris SQM fick från köpare för den värdefulla metallen under det senaste kvartalet 47% lägre än samma kvartal förra året. För SQM ledde detta åtminstone till en kraftig nedgång på 53% i EBITDA jämfört med samma period förra året.

För Albemarle var EBITDA till och med 62% lägre än i Q3 2022. Företaget tvingas nu minska sin EBITDA-outlook för 2023: man räknar inte längre med en intervallet på 3,8 till 4,4 miljarder dollar, utan snarare med 3,2 till 3,4 miljarder dollar. Goldstein förväntar sig 3,2 miljarder dollar. Dess EBITDA år 2022 var 3,5 miljarder dollar.

Albemarle förväntar sig producera och sälja 30% mer litium i år än förra året. Men om priset per ton det får förblir så lågt som det är nu eller sjunker ännu mer är det ingen god nyhet. Albemarle självt tror att priserna kommer att stiga med 15%, men det är ett tveksamt antagande. Om deras nya lager kommer ut på marknaden snabbare än efterfrågan ökar kommer det att påverka lönsamheten.

Vad som förmodligen inte hjälpte till att bibehålla Albemarles aktiepris var det inställda förvärvet av den australiska litiumgruvan Liontown förra månaden. Albemarle var beredd att lägga 4,2 miljarder dollar på bordet och analytiker reagerade entusiastiskt på tillkännagivandet. Liontown driver bland annat gruvan Kathleen Valley, där man förväntar sig att kunna utvinna litium redan nästa år.

Litiumföretag: en syn på värdeinvestering

Åtminstone när det gäller detta ämne delar inte Goldstein den dystra framtidssyn som många investerare upprätthåller. Han säger att investerare är för fokuserade på kortsiktiga resultat, vilket bara är en liten del av hela berättelsen. Frågan är inte "när kommer vi få våra pengar?", utan "hur snabbt kommer efterfrågan att öka?"

Morningstar förväntar sig nu att litiumefterfrågan kommer att öka med 20% per år. Produktionen bör öka från cirka 800 000 ton förra året till 2,5 miljoner ton år 2030, enligt Goldstein, som också förutser att litiumpriserna kommer att ha stabiliserats vid slutet av detta år. Nästa år bör de sedan stiga igen. Dessutom förväntar han sig att litiumpriserna kommer att överstiga 12 000 dollar per ton fram till 2030. Han prognostiserar ett långsiktigt genomsnittligt pris på cirka 30 000 dollar per ton.

Kommer Albermarle vinna?

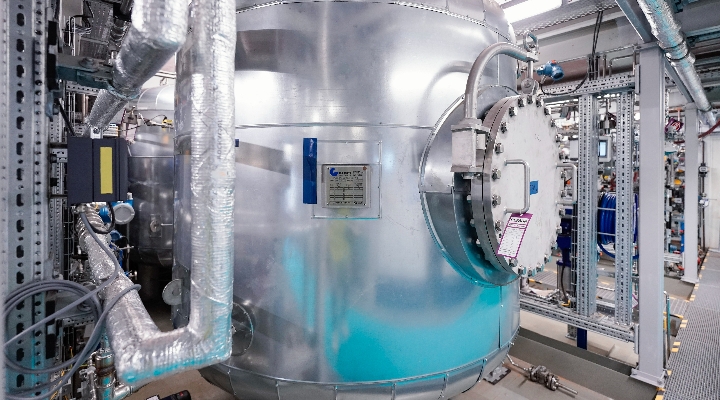

Enligt Goldstein är Albemarle väl positionerat att blomstra i denna miljö, främst på grund av sina lägre produktionskostnader jämfört med andra litiumproducenter. Denna fördel tillskrivs Albemarles utnyttjanderättigheter för Salar de Atacama, en omfattande saltsjö i Chile där litium utvinns. Beläget i en av de torraste regionerna på jorden med minimal nederbörd, har detta område den högsta litiumkoncentrationen globalt.

Goldstein har en positiv långsiktig syn på Albemarle och nämner dess robusta finansiella hälsa. Företaget bibehåller sunda nettoskulds- och bruttovinstförhållanden, vilket indikerar dess förmåga att uppfylla finansiella förpliktelser samtidigt som man fortsätter att betala utdelningar.

Trots betydande planerade investeringar för att öka produktionen behåller Albemarle sin finansiella styrka. Företaget kan i stor utsträckning finansiera dessa investeringar genom sina intäkter och behöver minimalt med externa lån. Dessutom kan Albemarle använda sina kassareserver för potentiella förvärv, och investeringsbankirer förutspår en våg av fusioner och förvärv de kommande åren.

SQM: Risker med nationalisering

SQM, liksom Albemarle, gynnas av att utnyttja saltsjöar, där bräckan ger snabbare och mer lönsamma resultat jämfört med gruvdrift av litium. Dock står SQM inför en betydande risk eftersom dess licens för Salar de Atacama löper ut tidigare än Albemarles, år 2030. Den chilenska regeringens plan att gradvis nationalisera litiumutvinningen utgör en potentiell fara, även om Goldstein ser både möjligheter till framgång och misslyckande för regeringen, med tanke på det konservativa styret i den chilenska kongressen.

SQM är inte enbart beroende av inkomster från Chile, eftersom företaget också är involverat i litiumutvinning från en australisk gruva genom ett joint venture med Wesfarmers. Även om projektets kostnader är relativt låga, är de högre än vid Salar de Atacama.

Aktievärderingar

Både Albemarle och SQM anses vara undervärderade på aktiemarknaden, med Albemarle mer undervärderad än SQM. Per den 17 november var SQMs stängningspris USD 50,66, jämfört med ett uppskattat verkligt värde på USD 95. För Albemarle var dessa siffror USD 127,39 jämfört med USD 300.

En ytterligare positiv faktor för Albemarle-aktieägare är dess status som en "utdelnings aristokrat", som konsekvent betalar högre utdelningar per aktie varje år sedan 1995. Goldstein förväntar sig att denna prioritering kommer att bestå för företagsledningen.

Även om Goldstein har justerat Albemarles "Fair Value" från USD 350 till USD 300 för att ta hänsyn till effekterna av det kortsiktiga fallet i litiumpriset, förblir denna värdering betydligt högre än det nuvarande priset på cirka USD 127. För SQM har Goldstein lämnat "Fair Value" oförändrad på USD 95 efter den senaste kvartalsrapporten, medan dess pris fluktuerar runt USD 50.