Tematiska strategier är bland de som intresserar investerare mest. Explosionen av artificiell intelligens, utvecklingen av mat, ren energi, åldrande befolkning, framtidens rörlighet: alla fascinerande ämnen som människor kan relatera till.

Inte överraskande har tematiska fonder tagit en mer framträdande roll globalt sedan coronavirus-pandemin, gripit rubriker och utökat sina marknadsandelar samtidigt som en oro för hur de används har väckts. Denna distinkta grupp av fonder, som försöker utnyttja ett eller flera sekulära tillväxtteman, har mer än fördubblat sina tillgångar under förvaltning globalt sedan 2018.

Problemet är att den här typen av strategier, som till sin natur bygger på ett snävt urval av aktier som ofta tillhör nischade sektorer, är mycket volatil, åtminstone mer volatil än en klassisk aktieexponering. Och som Morningstars Mind the Gap-studie har visat genom åren, är volatilitet den genomsnittliga investerarens värsta fiender. Varför? Eftersom investerare ofta "följer flocken", genom att samla tillgångar i fonder som nyligen har gått bra, missar de den bästa avkastningen och blir sedan besvikna och säljer med förlust.

Morningstars senaste studie, The Big Shortfall, avslöjar att investerarnas köp- och säljvanor när det kommer till tematiska fonder under de senaste fem åren har förstört enorma värden.

"Resultaten stödjer tidigare fynd om att fondinvesterare är kollektivt dåliga på att tajma marknaden och att de särskilt kämpar i mer volatila och exotiska fonder jämfört med mer diversifierade kärnbyggstenar", skriver Morningstar-analytiker i rapporten. "Mer volatila fonder verkar inducera frekventare handel och en tendens att köpa högt och sälja lågt. De flesta investerare skulle uppnå bättre investeringsresultat genom att anta en mer tålmodig köp-och-håll-strategi."

Mer nischade tematiska fonder (och ETF:er) lider av större gap

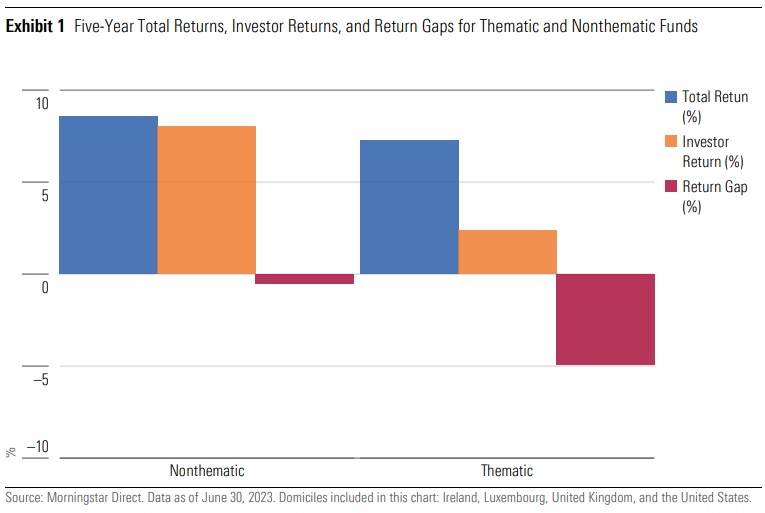

Som en global kohort har tematiska fonder resulterat i en dyster avkastning för investerarna under de sista fem åren (den 30 juni 2023), då investeringsgapet för tematiska fonder har summerades till hela 4,9%. Denna siffra är hög i absoluta tal (verkliga dollar förlorade för investerare i dessa fonder) men också i förhållande till det mycket mindre investeringsgapet på 0,5% som investerare upplevde i samtliga aktiefonder under samma period. Av den genomsnittliga avkastningen på 7,3% för en teoretisk köp-och-håll-investering under perioden, tog investerare hem endast 2,4% i avkastning tillgångsviktat. Mer än två tredjedelar av den totala avkastningen gick förlorad på grund av dålig tajming.

Studien belyser bilden ytterligare genom att titta på klyftorna mellan de olika investeringsformerna. Även om de femåriga luckorna som registreras av traditionella öppna fonder är meningsfulla, är de betydligt lägre än de som noteras för deras tematiska ETF-kamrater. Detta återspeglar skillnader i exponeringarna som erbjuds av de två fordonen.

”Tematiska ETF:er, som kan handlas på en börs under hela dagen och tenderar att investera i mer fokuserade korgar av aktier, föredras ofta som verktyg för att göra taktiska satsningar och kan locka till sig stora flöden. ETF:ers större koncentration resulterar också i högre nivåer av volatilitet”, säger Morningstar-analytiker.

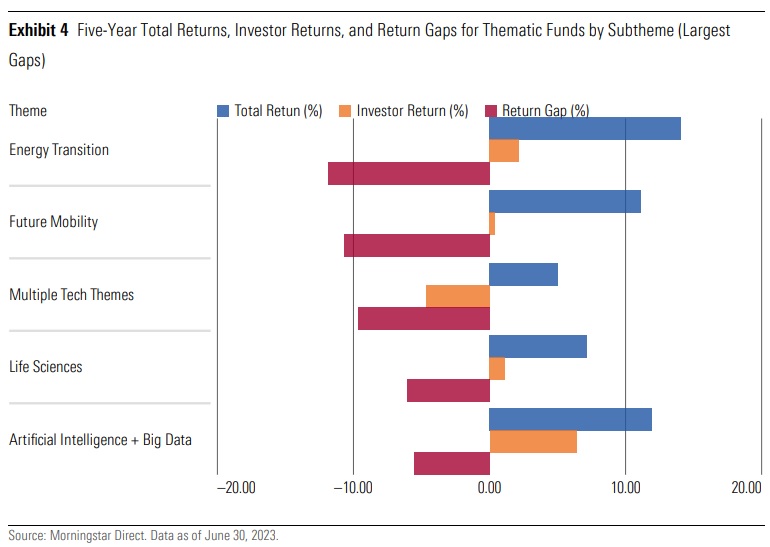

Energiomställningsfonder skapar störst gap

Forskningen visar att strategier som riktar in sig på alla kvalificerade teman hade ett negativt investeringsgap, men vissa var mer negativa än andra. Energy Transition toppar klassen, med ett iögonfallande gap på 11,9%. Det betyder att den genomsnittliga Energy Transition-fonden gav en avkastning på 14%, medan den genomsnittliga dollarn som investerats i dessa fonder bara ökade med 2,1% under samma period, ett häpnadsväckande dåligt resultat för investerare. Detta följs tätt av Future Mobility och Multiple Technology Themed-fonder (en grupp som inkluderar den ARK Innovation ETF).