Magnificent Seven, eller de Magnifika sju, fortsätter att dominera marknadens avkastning, vilket innebär att deras resultat fortfarande spelar en viktig roll i att sätta riktningen för avkastningen för de flesta investerares portföljer.

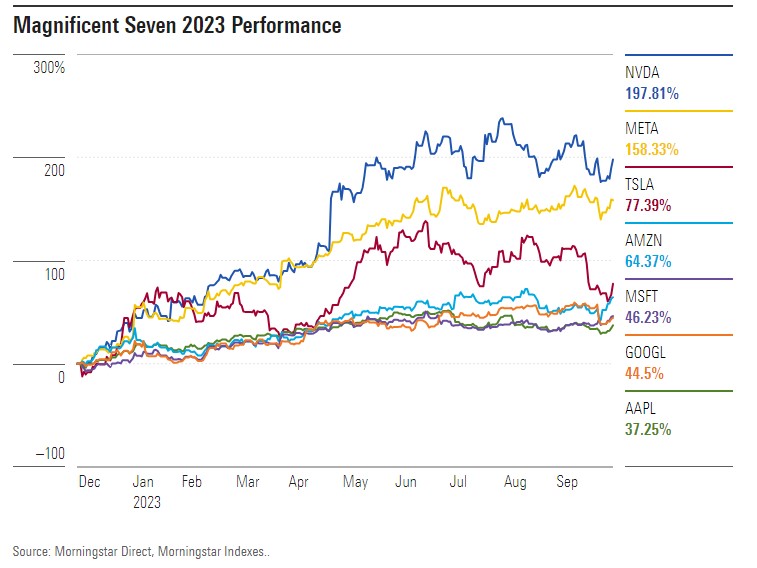

Dessa aktier - Nvidia NVDA, Tesla TSLA, Meta META, Apple AAPL, Amazon AMZN, Microsoft MSFT och Alphabet GOOGL - drev upp marknaden under första halvåret 2023, för att sedan dra ner den från början av augusti. Men även efter marknadens nedgång är gruppen ansvarig för nästan 70% av årets totala aktiemarknadsavkastning

"Sex av de Magnifika Sju har rapporterat sina resultat, och de har varit tydligt blandade resultat. Amazon, Meta och Microsoft rapporterade alla bättre än förväntade resultat, presterade på topp och gav marknaden en stark prognos. För dessa aktier ökade vi vår uppskattning av verkligt värde med i genomsnitt 3%", påpekar Morningstars chefsstrateg i USA, David Sekera.

Sekera fortsätter: "Apple och Alphabet slog konsensus, men marknaden var inte nöjd med deras underliggande fundament, eftersom båda gav investerare anledning till oro. Tesla var den enda som missade förväntningarna, och dess aktie handlades ned när bolaget rapporterade en svagare än förväntad omsättning eftersom prissänkningar påverkade intäkterna och vinsten minskades ytterligare av högre kostnader för att öka produktionen av sin Cybertruck. Vi sänkte vår uppskattning av verkligt värde något för att ta hänsyn till lägre rörelsemarginaler på kort sikt, men vår långsiktiga syn förblir oförändrad, eftersom vi förväntar oss att marginalerna kommer att förbättras när produktionen av Cybertruck ökar."

Samtidigt har Nvidia ännu inte rapporterat sina resultat ännu, men är schemalagd att göra det den 21 november. "Förväntningarna är extremt höga för tillväxt inom dess artificiell intelligens-verksamhet, och beroende på resultaten kan aktien stå inför en vild resa," säger Sekera.

Så hur har resultatet för det tredje kvartalet varit för gruppen? Här är en sammanfattning av vad Morningstars analytiker har att säga om de Magnifika Sju som rapporterat.

Alphabet

Fair Value: $161

Morningstar Rating: 4 stjärnor

Economic Moat Rating: Wide

Uncertainty Rating: High

Omsättning och vinsttillväxt var båda bättre än förväntat, men aktien handlades ned på grund av oro för att dess molntjänst växer långsammare än Microsofts, vilket kan tyda på att Alphabet förlorar marknadsandelar. Vi är inte oroade, eftersom vi anser att skillnaden förklaras av typen av slutkund som betjänas av Alphabet jämfört med Microsoft. Googles högre exponering mot högtillväxtföretag och startups, som har varit mer aggressiva när det gäller kostnadskontroll för molntjänster, påverkade den segmentet något. Vi behöll vår uppskattning av verkligt värde för Alphabet-aktien på 161 dollar.

Amazon

Fair Value: $155

Morningstar Rating: 4 stjärnor

Economic Moat Rating: Wide

Uncertainty Rating: High

Resultaten för det tredje kvartalet var bra, med intäkter relaterade till e-handel som överträffade våra estimat. Samma sak gällde för annonsintäkter, medan Amazon Web Services låg något under förväntningarna. Vi höjde vår uppskattning av verkligt värde till 155 dollar per aktie från 150 dollar.

Amazons aktie har stigit kraftigt i år, med en ökning på 70% från den 1 januari till mitten av september. Med tanke på företagets breda försprång och goda position på marknaden tror vi att det på ytan är ganska enkelt att köpa denna aktie, även om oro för konsumenterna kan göra andra programvarunamn mer attraktiva.

Apple

Fair Value: $150

Morningstar Rating: 2 stjärnor

Economic Moat Rating: Wide

Uncertainty Rating: High

Apple redovisade solida resultat för det fjärde kvartalet i det brutna räkenskapsåret och gav investerare en anständig utsikt för det kommande första kvartalet, med intäkter i linje med våra förväntningar men något under FactSet's konsensusprognoser. Vi behåller vår uppskattning av verkligt värde på 150 dollar per aktie och betraktar aktierna som något övervärderade, eftersom vi inte förutser massiv tillväxt inom hårdvarusektorn under de kommande åren med befintliga produkter som iPhone.

Meta

Fair Value: $322

Morningstar Rating: 3 stjärnor

Economic Moat Rating: Wide

Uncertainty Rating: High

Metas resultat för det tredje kvartalet visade styrka på alla fronter: användartillväxt, engagemang och monetisering med en slankare verksamhet. Segmentet Reels fortsätter att locka annonsörer, och dess påverkan på Metas annonsintäkter är nu neutral, till skillnad från dess tidigare negativa effekt. De imponerande resultaten visade också Metas framgång med att skapa bättre verktyg för dataanalys, kampanjplanering och mätning med hjälp av artificiell intelligens. Efter resultatet höjde vi något vår uppskattning av verkligt värde för Meta-aktien till 322 dollar från 311 dollar.

Microsoft

Fair Value: $370

Morningstar Rating: 3 stjärnor

Economic Moat Rating: Wide

Uncertainty Rating: Medium

Microsoft rapporterade goda resultat och prognoser för sitt första kvartal i skatteåret 2024. Företaget går på högvarv och överträffade förväntningarna. Alla segment var bättre än den övre änden av prognoserna, med intelligent cloud (Azure) och mer personlig datoranvändning (Windows och spel) som var relativt starkare. Azure växte med 29% jämfört med föregående år, jämfört med en prognos på 26%. Detta är alltså två kvartal i rad med stark tillväxt, och framtidsperspektiven ser också goda ut. Marginalerna var återigen mycket starka.

Men aktien har stigit efter resultatrapporten, vilket gör att den hamnar precis inom ett 3-stjärnigt område. Microsoft är ett företag vi vill äga, men i nuläget ser vi inte en stor värderingsmöjlighet.

Tesla

Fair Value: $210

Morningstar Rating: 3 stjärnor

Economic Moat Rating: Narrow

Uncertainty Rating: Very High

Teslas resultat låg under konsensusprognoserna, då företagets prisnedskärningar tyngde resultatet kraftigt. Marknaden förväntade sig att prisnedskärningarna skulle leda till en ytterligare nedgång i vinstmarginalen jämfört med andra kvartalet, men omfattningen av nedgången var värre än väntat.

Den mycket efterlängtade Cybertruck har äntligen ett leveransdatum, och företaget fortsätter att satsa stort på sin långsiktiga strategi att utveckla autonom körprogramvara som kommer att säljas på prenumerationsbasis. Dock bör investerare vara medvetna om ledningens uttalande att det kan komma ytterligare prisnedskärningar och att vi kan se lägre vinster och en avmattande takt för investeringar i ny fordonstillverkning nästa år.

Nvidia

Fair Value: $480.00

Morningstar Rating: 3 stjärnor

Economic Moat Rating: Wide

Uncertainty Rating: Very High

Nvidia släpper sin rapport 21 november.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/347BSP2KJNBCLKVD7DGXSFLDLU.jpg)