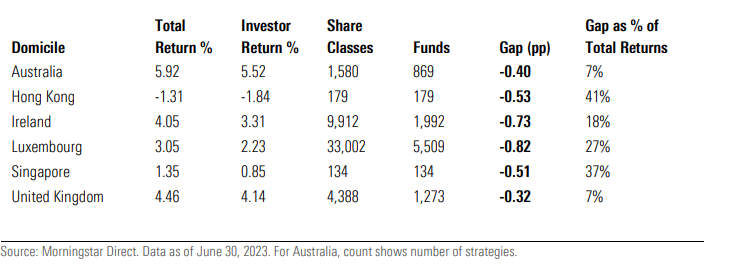

- Skillnaden mellan totalavkastningen och investerarnas avkastning var 27% för Luxemburgfonderna, av vilka många är tillgängliga för investerare i Sverige

-Skillnaden mellan totalavkastning och investerares avkastning är större på marknader med distributionsmodeller som bygger på retrocessioner (även kallat distributionsavgifter, retrocessioner eller kick-backs).

-att hålla fokus på långsiktiga mål minskar gapet.

Din fond har en positiv avkastning, men du förlorar pengar? Det är möjligt om du har valt fel tidpunkt för in- eller utträde, särskilt under de senaste åren med hög volatilitet på marknaden. Och du är förmodligen inte den enda.

Kanske är du en av dem som tecknat iShares Global Clean Energy ETF, som fördubblades i storlek under 2020 då avkastningen var 140 procent i dollar och sedan hade två negativa år och flödena försvann. Om man tittar på den totala avkastningen under treårsperioden 2018-2023 så ser man intressanta 17 procent per år, men investerarnas avkastning (den avkastning man får när man tar hänsyn till vad som sätts in och tas ut ur fonden) är minus 3 procent under samma period.

"De flesta investerare gick in i fonden precis efter dess lysande resultat och precis innan nedgången började", säger Matias Möttölä, Head of Manager Research på Morningstar i Europa, i en nyligen publicerad studie med titeln Mind the gap 2023 - Investor returns around the world.

iShares ETF är bara ett exempel på ett fenomen som är mycket mer utbrett och som har varit särskilt dramatiskt under de senaste åren på grund av ökad volatilitet på marknaderna till följd av pandemins utbrott, kriget i Ukraina och slutet på centralbankernas ultraexpansiva penningpolitik.

Förlorad avkastning

"Under de senaste fem åren har investerarna kämpat för att hänga med och har förlorat en betydande del av avkastningen", fortsätter Morningstar-analytikern, som analyserade sex betydande fondhemvister, inklusive Luxemburg och Irland, som tillsammans står för cirka 55 procent av de europeiska tillgångarna under förvaltning. Resultaten är dock även relevanta för svenska investerare, eftersom en stor del av de tillgängliga fonderna på den svenska marknaden är registrerade i Luxemburg.

Dessa marknader betjänar ett stort segment av privatinvesterare på platser där distributionsmodellen baserad på retrocessioner dominerar, vilket kan leda till att man placerar produkter som garanterar högre provisioner till förmedlaren snarare än sådana som kan generera mer värde för kunden. "I båda länderna var det en oroväckande stor del av avkastningen som aldrig nådde slutinvesteraren", avslöjar Möttölä.

Gapet mellan fondernas totala avkastning och investerarnas avkastning var 18 procent på årsbasis under femårsperioden fram till den 30 juni 2023 för Irland och 27 procent för Luxemburg.

Dessa siffror kan jämföras med en skillnad på 7% i Storbritannien, där retrocessioner är förbjudna (se tabellen nedan). Distributionsstrukturen verkar därför delvis förklara skillnaderna mellan totalavkastning och investerarnas avkastning. "Investerarnas tendens att köpa fonder vid marknadstoppar, efter en period av starka resultat, förvärras ibland av den lokala marknadsstrukturen", står det i Morningstars studie.

"I vissa delar av världen, inklusive vissa europeiska marknader, 'säljs, inte köps' fonder i de flesta fall. Eftersom höga avgifter är lättare att dölja efter en period av fantastisk avkastning, kan detta åtminstone delvis förklara de större skillnader vi ser på dessa marknader jämfört med Australien och Storbritannien."

Årlig totalavkastning och investeraravkastning per hemvist

Hur du kan undvika att falla offer för gapet mellan total och personlig avkastning

Morningstars studie ger några intressanta insikter om hur man undviker att falla offer för gapet mellan total och personlig avkastning.

1) Välj mindre volatila tillgångsklasser

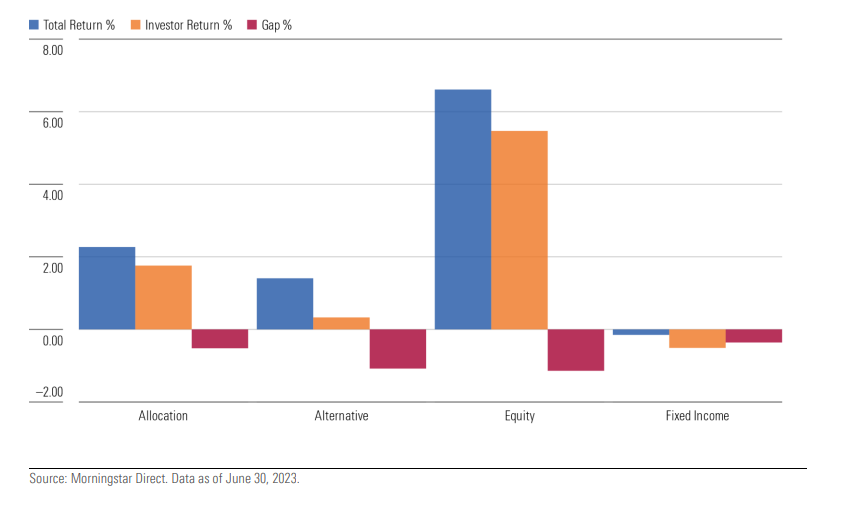

Den första gäller vilken typ av investering som väljs. Investerare tenderar att ta mindre skada när de köper eller säljer en fond om de väljer mindre volatila instrument. Exempelvis uppvisar blandfonder i allmänhet låga prestationsgap. Däremot är specialiserade underfonder på enskilda sektorer, såsom energi eller teknik, svårare att hantera. De har ofta perioder med exceptionell avkastning som lockar investerare när det mesta av uppsidan redan har inträffat.

I Europa är det största gapet bland aktiefonder (1,32 procentenheter per år från 2018 till 2023 för Luxemburgfonder och 0,91 för irländska fonder). Cirka 70 procent av aktiefonderna hade ett negativt investerargap under de senaste fem åren, med de största förlusterna bland de minsta och mest volatila fonderna.

Skillnaden mellan totalavkastning och investerarens avkastning per tillgångsklass i europeiska gränsöverskridande fonder

2) Föredra mindre volatila fonder inom kategorin

En annan insikt gäller de mindre volatila fonderna inom en viss kategori. I allmänhet har dessa ett mindre gap mellan totalavkastning och investerarnas avkastning, till skillnad från mer riskfyllda delfonder som kan ha större rörelser av över- och underavkastning, vilket får investerare att sälja vid fel tidpunkt.

3) Håll fokus på långsiktiga mål

Slutligen visar studien att de marknader som har de minsta klyftorna är de där rådgivningen fokuserar på investerarens övergripande portfölj snarare än på enskilda produkter. "Genom att hålla fokus på finansiella mål och långsiktig allokering kan investerare minska frestelsen att jaga avkastning och oproportionerligt fokusera på högriskfonder", avslutar Möttölä.