Föreställ dig att du köpte en korg med aktier för 10 år sedan för att sedan sitta helt stilla, och inte ens rebalansera portföljen. Hur skulle ditt resultat blivit?

Jag försöker svara på den frågan och dela några tankar om vad det här enkla experimentet kan insinuera.

Mitt test

För att genomföra experimentet började jag med att sammanställa S&P 500:s innehav den 31 mars 2013 för att sedan ta fram varje innehavs månatliga avkastning under det kommande decenniet. Med hjälp av dessa 120 månatliga avkastningar kunde jag sammansätta varje innehavs värde som om ingenting hade gjorts i portföljen och eventuella utdelningar. hade återinvesterats. Jag justerade nämligen varje innehavs värde efter dess månatliga totalavkastning, upprepat över alla 120 månader.

När jag hade tagit fram varje innehavs månadsvärden kunde jag summera dessa innehavsvärden för att komma fram till portföljens sammanlagda värde varje månad. Därifrån jämförde jag portföljens sammanlagda värde under en månad med dess värde en månad innan, den procentuella skillnaden representerar portföljens totala avkastning den månaden. Dessa 120 månatliga avkastningar utgjorde avkastningsströmmen för denna "Gör ingenting-portfölj".

Mer än 100 av Gör ingenting-portföljens innehav nådde inte slutet av perioden, de flesta har förvärvats någon gång på vägen. I dessa fall antog jag att förvärvsintäkterna var kontanter. Med andra ord ökade jag successivt portföljens kontantinsats längs vägen för att uppskatta beloppet och tidpunkten för förvärvsintäkterna som skulle ha rullat in.

I slutet av 10-årsperioden var således den slutliga portföljen en blandning av aktier som överlevt perioden och kontanter som byggts upp.

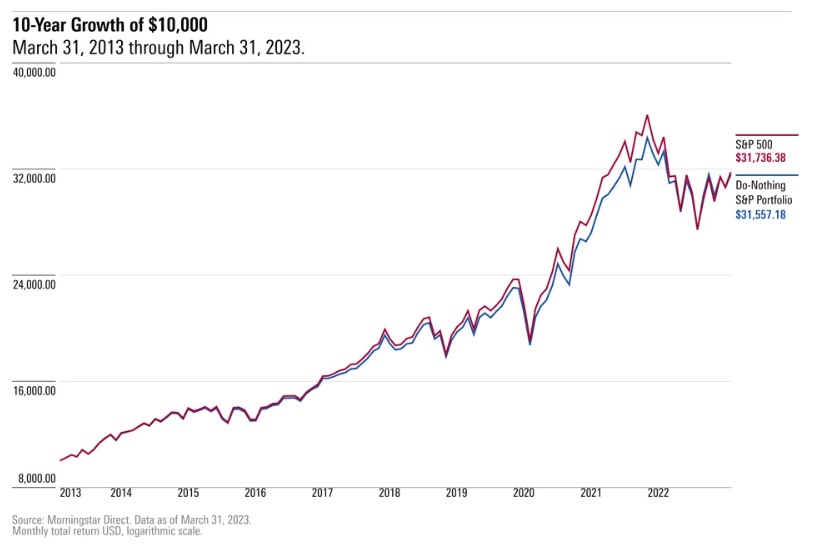

Överraskande fynd

Göra ingenting-portföljen höll sig. Den genererade en årlig avkastning på 12,2% under de 10 åren som avslutades den 31 mars 2023, och avslutade i nivå med den faktiska S&P 500. Detta är en anständig prestation när man betänker att även om S&P 500 är ett passivt riktmärke, är det inte ett köp-det-och-glöm-det-index. S&P-indexkommittén väljer vilka aktier som ska adderas till indexet och vilka som ska kastas ut, åtgärder som Gör ingenting-portföljer undviker.

Dessutom, eftersom Gör ingenting-portföljen var mindre volatil under tidsperioden, överträffade dess riskjusterade avkastning den faktiska S&P 500-siffran. Faktum är att dess Sharpe-förhållande på 0,84 skulle ha slagit nästan alla aktivt förvaltade stora fonder under denna 10-årsperiod.

Detta resultat är överraskande av flera anledningar. För det första satt Gör ingenting-portföljen på mer kontanter än vad indexet gjorde på grund av portföljens policy att hålla intäkterna från förvärv i kontanter. Portföljen avslutade 10-årsperioden med cirka 5,5% av tillgångarna i torrt krut, medan själva S&P 500 var nästan fullinvesterad hela tiden. Kontanter skulle ha dragit på sig avkastning när marknaderna steg, men Gör ingenting-portföljens innehav visade sig vara likvärdiga uppgiften.

För det andra gjorde Gör ingeting-portföljen, ja, ingenting. Aktier lades inte till eller subtraherades från portföljen och innehavsvikterna justerades inte för att återspegla andra faktorer än förändringen i totalavkastning i förhållande till andra innehavs. Den faktiska S&P 500 inkorporerade alla sådana förändringar, men var inte bättre för det.

Andra 10-års perioder

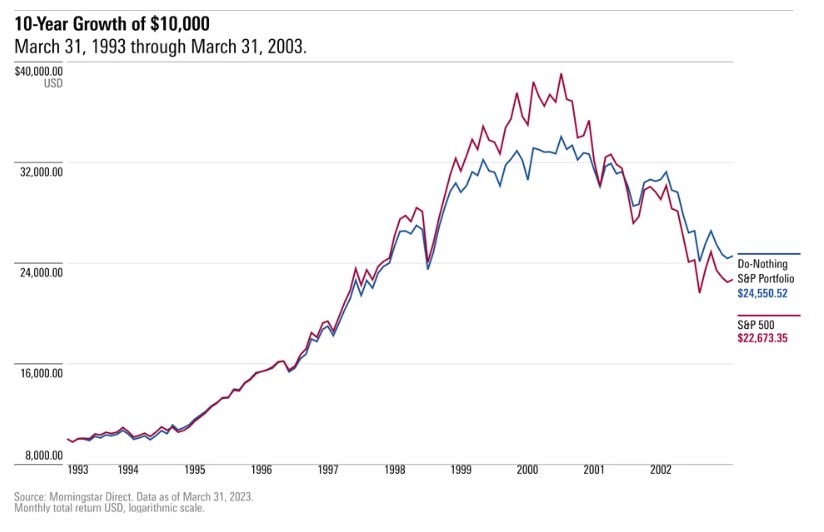

Med tanke på dessa överraskande resultat gjorde jag exakt samma övning för två andra icke-överlappande perioder: de 10 åren som slutade den 31 mars 2013, såväl som de 10 åren som slutade den 31 mars 2003. Jag skapade Gör ingenting-portföljer som frös innehaven från och med 31 mars 2003 respektive 31 mars 1993, och mätte sedan deras efterföljande avkastning.

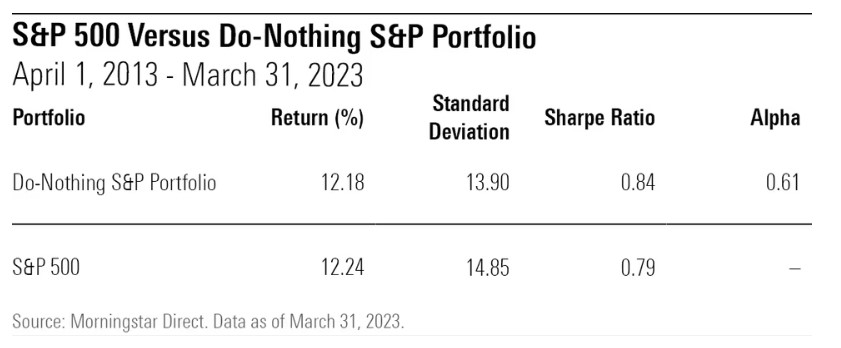

Så här såg 10-årsperioden som slutade 31 mars 2013 ut.

Precis som med de 10 åren som avslutades den 31 mars 2023, höll Gör ingenting-portföljen också sin egen ställning under det föregående decenniet, och matchade nästan den faktiska avkastningen för S&P 500. Och återigen såg det ännu bättre ut på en riskjusterad basis, eftersom portföljens lägre volatilitet gav en högre Sharpe-kvot än S&P 500.

Anmärkningsvärt nog gällde samma sak även för den 10-årsperiod som avslutades den 31 mars 2003. Faktum är att Gör ingenting-portföljen klarade sig bäst under det decenniet och överpresterade S&P 500 med nästan 1 procentenhet per år.

Faktorer bakom Gör ingenting-portföljens framgång

Vad förklarar Gör ingenting-portföljens framgång? På en hög nivå kunde den delta i mycket av marknadens uppsida (89 % upside capture-ratio) men höll sin mark mycket bättre när problem började (83% downside capture-ratio, vilket jämförs positivt med den genomsnittliga förvaltarens 100%).

Den motståndskraften verkar bero på ett par faktorer. För det första, som nämnts, innehöll portföljen mer kontanter än den faktiska S&P 500, och det gav sannolikt lite stabilitiet när marknaden rasade 2000 och 2008. För det andra lutade Gör ingenting-portföljen mer mot värde än S&P 500 gjorde.

För att illustrera, här är Style-boxen för Gör ingenting-portföljen (de blå prickarna) plottad mot S&P 500 (de röda prickarna) under de 10 åren som avslutades den 31 mars 2023. Gör ingenting-portföljens innehav – åtminstone de cirka 400 bolagen som startade och avslutade hela 10-årsperioden och var föremål för denna analys - var billigare, sett till flera mått, än S&P 500.

Det som ser ut att ha gjort skillnaden är hur portföljen lät sina vinnare springa och avstod från att gå in i nya positioner. Portföljen var mer koncentrerad i sina toppinnehav än S&P 500, med Apple AAPL som ensam tog upp mer än 11% av portföljen den 31 mars 2023, jämfört med 7% i det faktiska indexet. Även om Apple inte längre verkar vara så billigt, var det inbjudande tidigare under decenniet.

Eftersom Gör ingenting-portföljen inte omedelbart behöver ge plats för nya indextillägg, såsom Tesla TSLA och Meta Platforms META, eller ersätta namn som har lämnat portföljen (genom avnotering), ger det aktier som Apple möjligheten att springa vidare längre än de annars kunde. Detta kan vara en konkurrensfördel, eftersom större institut, som fonder, saknar samma förmåga att koncentrera sig i enskilda bolag i samma utsträckning.

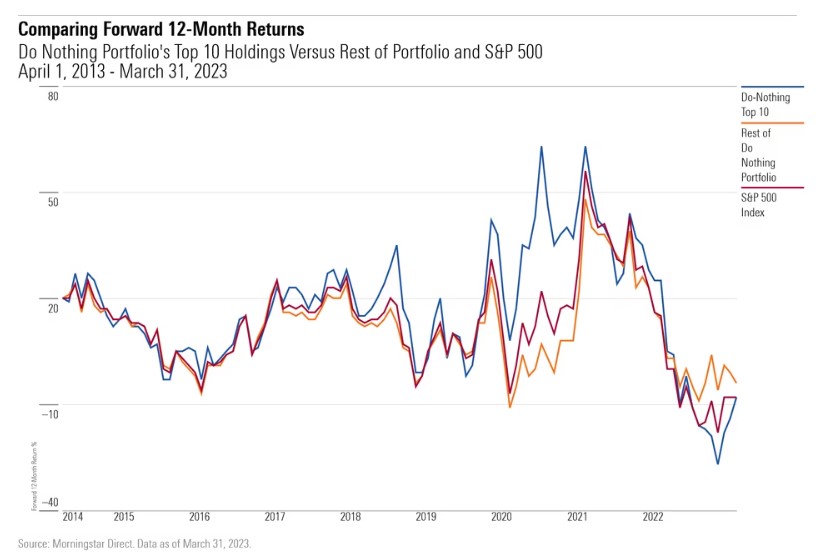

Det verkar bekräfta sig när vi undersöker det stora bidrag som Gör ingenting-portföljens topp 10 innehav gav till dess framgång, jämfört med resten av portföljinnehaven och till den faktiska S&P 500-portföljen. Faktum är att dess topp 10 innehav rutinmässigt överträffade S&P 500 medan resten av portföljens innehav var genomgående indexliknande.

Sammanfattningsvis verkar Gör ingenting-portföljen ha lyckats genom att sakta samla ihop pengar, vänta med att lägga till nya namn till portföljen (en del av dem dyrare) och låta vinnarna springa.

Lärdomar

Gör ingenting-portföljens framgång kan potentiellt innehålla lärdomar för enskilda investerare som oss också:

- Insistera inte på att vara fullt investerad hela tiden. Lite extra pengar, som gradvis samlas in, kan dämpa slagen och är tillgängliga att distribuera efter behov i slutet av en lång tidshorisont. Det kan också på ett bra sätt komplettera en strategi för att låta vinnarna springa, eftersom det fungerar som en motvikt till den ytterligare koncentrationen i toppen av portföljen.

- Undvik att likställa framgång med särskilda köp- och säljbeslut. Gör ingenting-portföljen skyndade sig inte att ersätta en avnoterad aktie med den hetaste nykomlingen. Generellt gäller att ju färre beslut vi måste fatta, desto bättre.

- Erkänn kraften i att låta vinnarna springa. Utan tvekan kommer detta inte att passa alla, i synnerhet de som känner sig tveksamma över att ha en stor del av sin portfölj bunden i en handfull aktier. Men en del av framgången för Gör ingenting-portföljen går att hänvisa till framgången att lämna de största vinnarna ifred, trots konventionella föreställningar om riskhantering.

- Lämna intuitionen vid dörren. Den ansvarsfulla rösten i vårt huvud säger till oss att en strategi att göra ingenting omöjligt kan fungera. Tålamod och ödmjukhet slår handling och goda avsikter.

Författaren eller författarna äger inte aktier i några värdepapper som nämns i denna artikel. Denna artikel publicerades ursprungligen upp på Morningstar.com och har reproducerats och redigerats här för en svensk publik.