USA:s skuldtak är tillbaka i nyheterna, och när tidsfristerna närmar sig kommer den politiska teatern och den dramatiska rapporteringen sannolikt att intensifieras.

För investerare bidrar manövern i Washington till osäkerheterna och frågorna kring utsikterna. Hur viktigt är skuldtaket för marknaderna? Vad händer om USA:s kreditbetyg sänks? Vad händer om en betalningsinställelse (default) inträffar? I allmänhet, vad (om något) bör investerare göra i denna konflikt?

Även om marknader aldrig gillar osäkerhet, kan det vara bra att komma ihåg att vi har varit i en liknande situation många gånger tidigare. Vi kan därmed öppna historieböckerna för att få ett visst perspektiv.

Vad är skuldtaket?

Skuldtaket är det lagstiftande taket för hur mycket statsskuld USA:s finansminister kan ådra sig, vilket begränsar risken för en offentlig skuldkris.

För att uppfylla sina skyldigheter (som inkluderar att betala militärlöner, pensionsförmåner och räntor på statsskulden), säljer statskassan obligationer (det vill säga utfärdar nya skulder) till investerare över hela världen.

Eftersom den amerikanska regeringen generellt har budgetunderskott (vilket betyder att den spenderar mer än den samlar in i skatteintäkter), måste skuldtaket med jämna mellanrum höjas för att tillgodose ytterligare upplåning. Följaktligen stiger statsskulden.

Utmaningen är att skuldtaket är en nominell siffra – för närvarande 31,4 biljoner dollar – som måste revideras kontinuerligt när ekonomin växer.

Vad händer efter att taket har träffats?

När beloppet av utestående skuld når skuldgränsen, kanske du tror att det snabbt skulle leda till en hård deadline att agera efter. Med ett bindande skuldtak på plats skulle statskassan stå inför en situation där den inte skulle ha tillräckligt med medel för att uppfylla alla sina åtaganden i tid.

Det är här "extraordinära åtgärder" kommer in i bilden. Om kongressen misslyckas med att häva skuldgränsen, skulle finansministeriet använda dessa åtgärder för att tillfälligt hålla regeringen under lånegränsen, främst genom att stoppa investeringar i utvalda statliga fonder. Detta skapar utrymme under skuldtaket, vilket gör att statskassan kan låna mer från allmänheten.

Risken är att man inte når en överenskommelse om en ny gräns, vilket kan leda till ett tekniskt fallissemang (default) från den amerikanska regeringen. Finansminister Janet Yellen sa nyligen att ett misslyckande med att höja skuldtaket skulle orsaka en "brant ekonomisk nedgång", och hon upprepade en tidigare varning om att finansministeriet kan ha slut på åtgärder för att betala sina skuldförbindelser senast i juni.

Innan vi kommer till den punkten kommer en stor del av processen att vara politisk teater. Det finns mycket att spekulera i: mikrodetaljer om skuldtaket, förhandlingstaktik, vem som får bära skulden och den slutliga lösningen.

Men det finns också en evidensbaserad strategi som ser till historiska prejudikat. Det ger ingen säkerhet, men det kan ge mer klarhet.

Har vi nått taket förut?

Det kallas ett tak, men det är under ständig rekonstruktion.

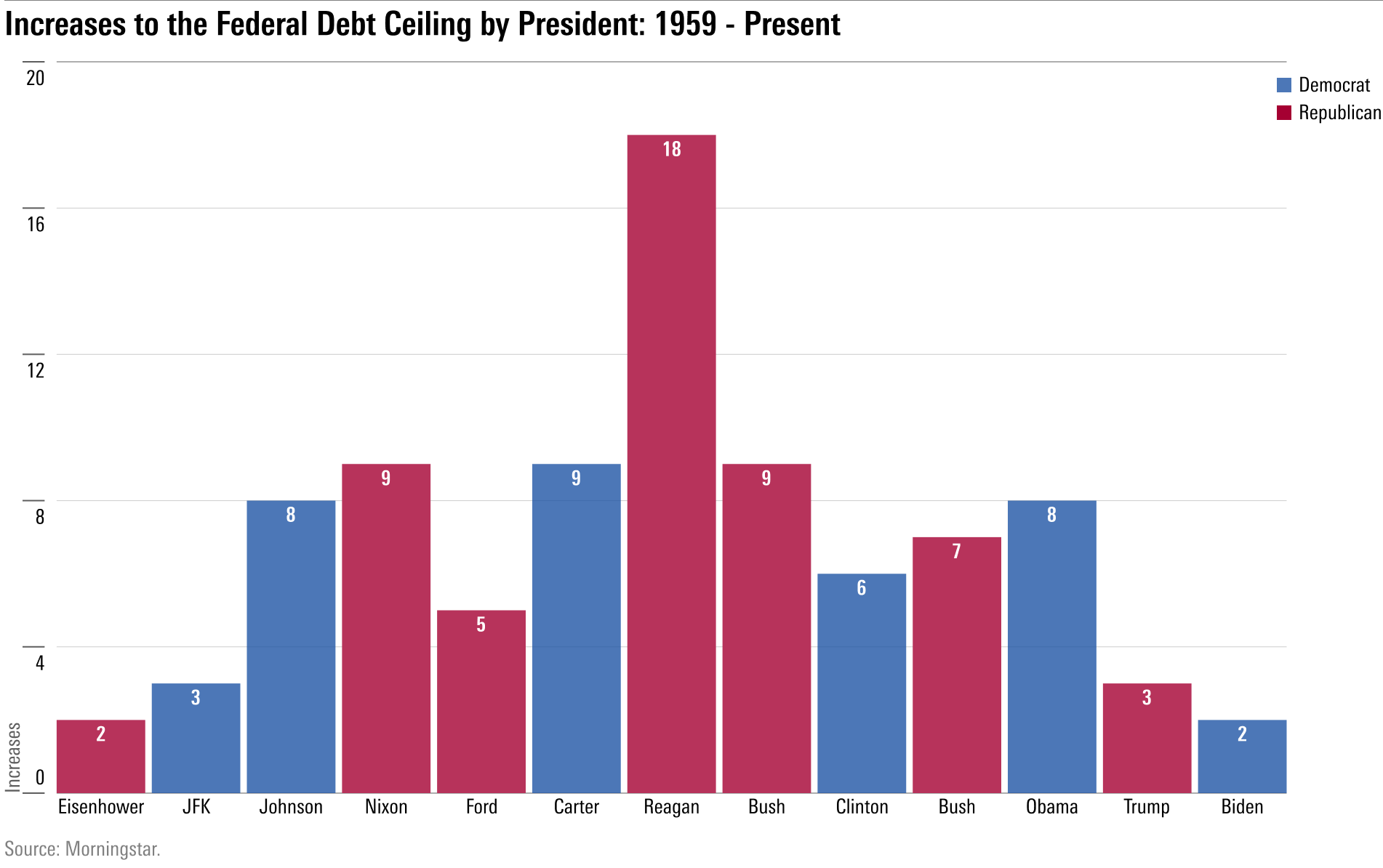

Båda politiska partierna har tidigare hävt gränsen. Sedan 1959 har varje president gjort det. Skuldtaket har höjts 89 gånger sedan president Eisenhowers mandatperiod.

Under de senaste 60 åren har skuldtaket höjts 53 gånger under republikanska presidenter och 36 gånger under demokratiska. Det är en så regelbunden händelse att vi förmodligen borde förvänta oss nummer 90 snart.

Vad händer om USA:s kreditbetyg sänks?

Standard & Poor's sänkte det amerikanska kreditbetyget 2011. Det var ett stort ögonblick.

Nedanstående utdrag är från en Reuters-artikel som publicerades kort därefter:

"USA förlorade sin högsta AAA-kreditbetyg från Standard & Poor's i ett aldrig tidigare skådat slag mot världens största ekonomi i kölvattnet av en politisk strid som tog landet till randen av betalningsinställelse."

"S&P sänkte det långsiktiga amerikanska kreditbetyget med ett snäpp till AA-plus på grund av oro över regeringens budgetunderskott och stigande skuldbörda. Åtgärden kommer sannolikt att så småningom öka lånekostnaderna för den amerikanska regeringen, företag och konsumenter."

"Förslaget speglar försämringen av den globala ekonomiska ställningen i USA, som har haft en AAA-kreditbetyg från S&P sedan 1941, och det kan få konsekvenser för den amerikanska dollarns reservvalutastatus."

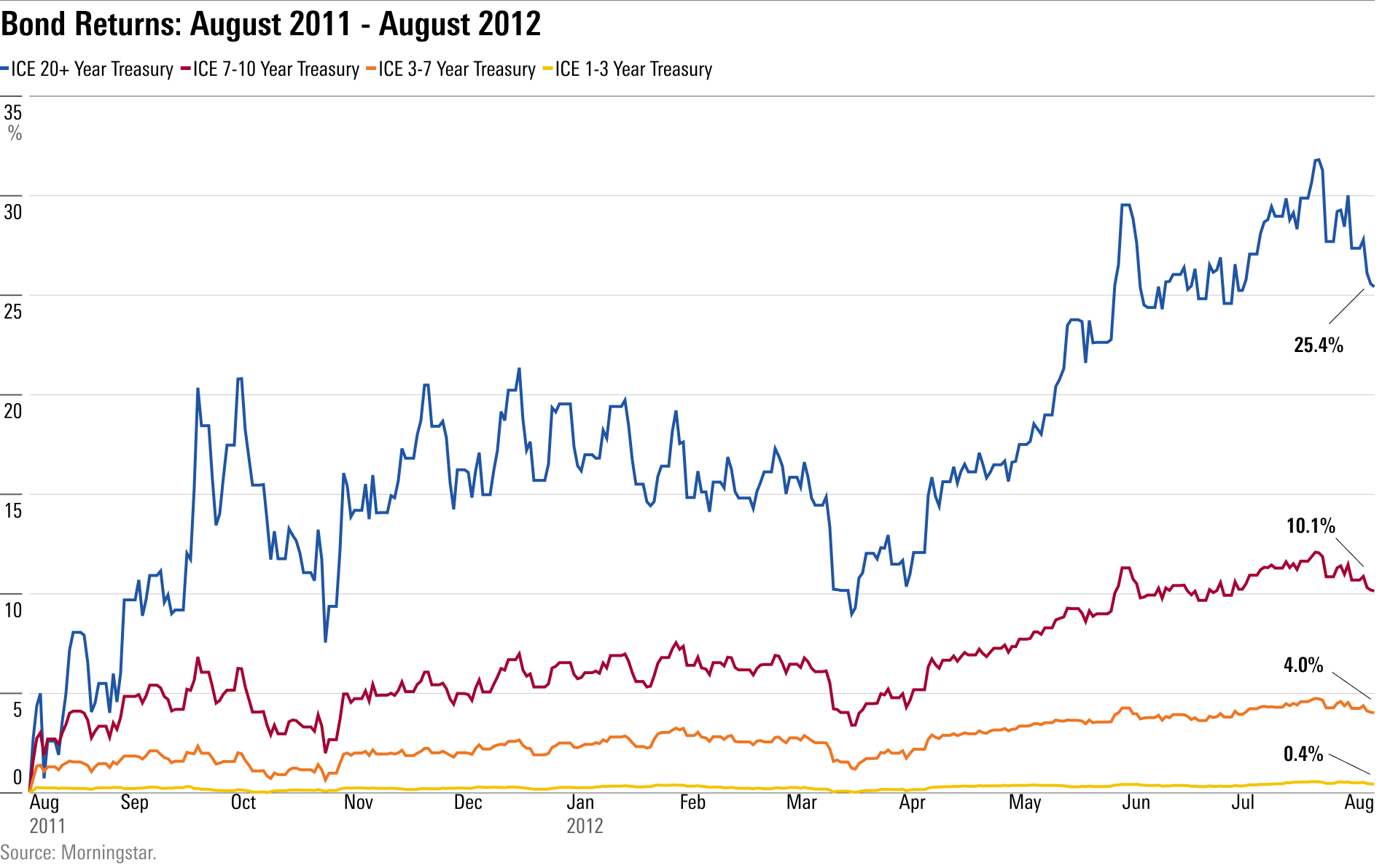

Men vad som faktiskt hände var annorlunda än vad skribenten förutspådde. Här nedan ser vi avkastningen från olika obligationsindex ett år efter nedgraderingen.

Trots nedgraderingen steg obligationspriserna i takt med att räntorna sjönk.

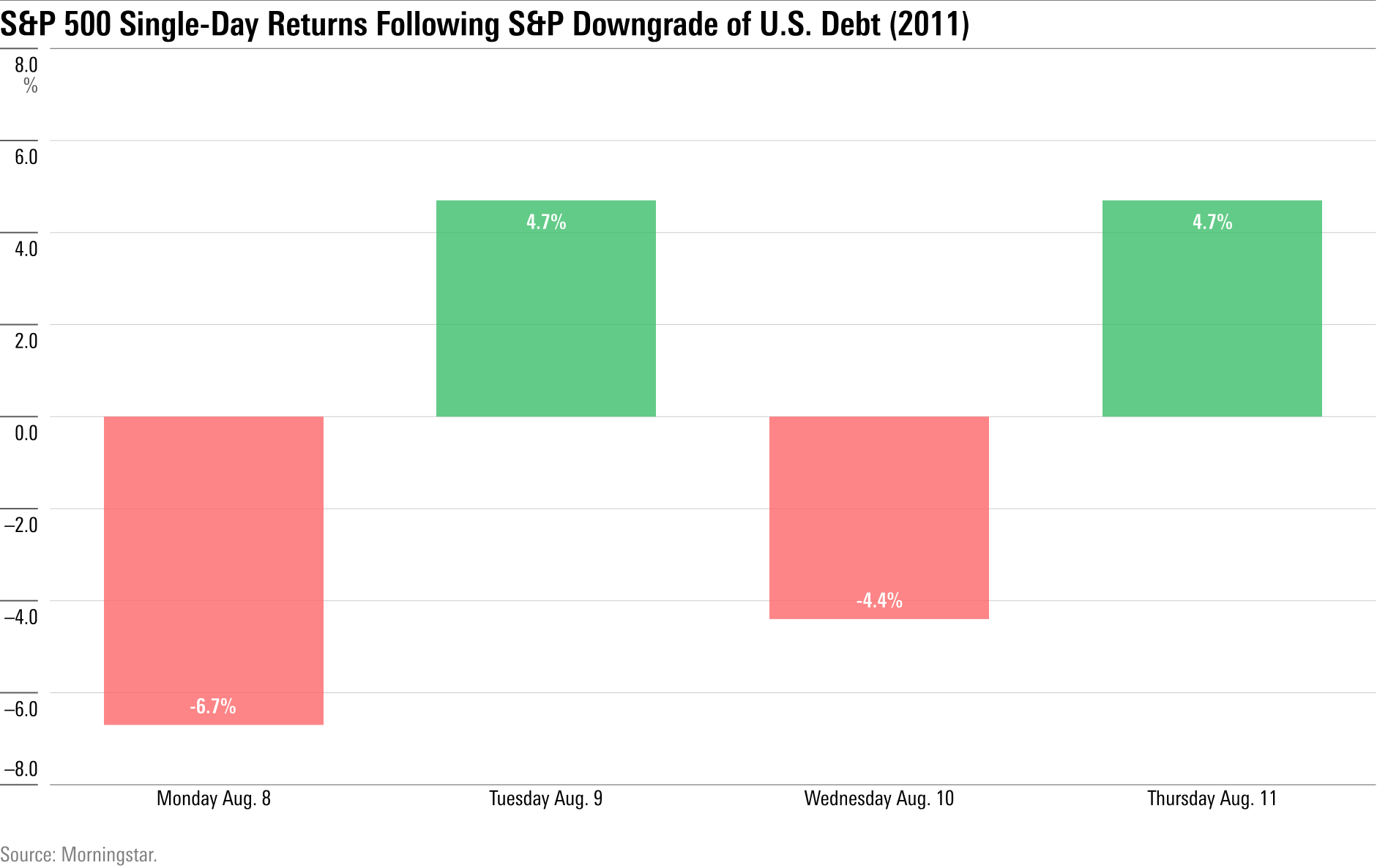

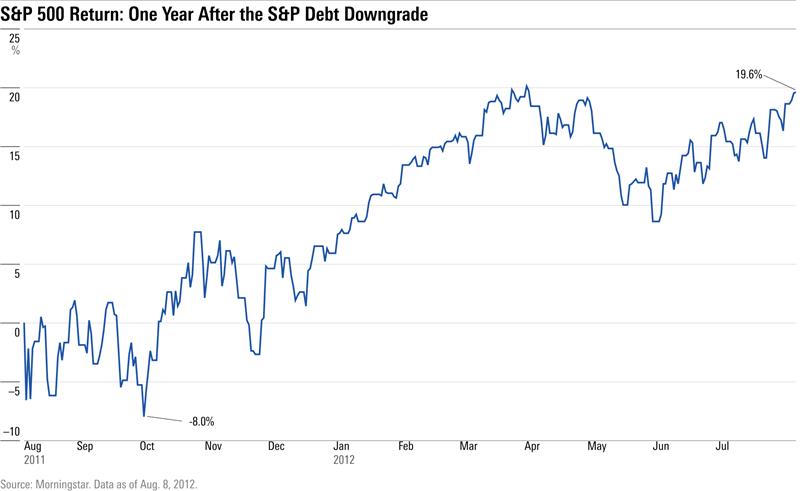

För aktier blev det mycket stötigare. Nedgraderingen offentliggjordes fredagen den 5 augusti 2011 efter börsens stängning. Marknaden gick en vild tur till mötes veckan efter.

Det var stora upp- och stora ned-dagar när marknaden filtrerade igenom nyhetsflödet. Det var en minst sagt flyktig tid.

I oktober 2011 – bara tre månader efter nedgraderingen – hade S&P 500 sjunkit med 8%, men ett rally följde. Ett år senare var S&P upp nästan 20%.

Vad händer om regeringen "defaultar"?

Om kongressen inte skjuter upp eller höjer skuldgränsen, skulle finansministeriet sannolikt prioritera att betala sina åtaganden samtidigt som de begränsar diskretionära utgifter.

Resultatet kan inte förutsägas med säkerhet, men det skulle sannolikt skapa en utmanande ekonomisk miljö med mer volatilitet på finansmarknaderna. Även om den utsikten är alarmerande, verkar den också osannolik, med tanke på att en kompromiss har uppnåtts 89 gånger i samma situation sedan 1959.

31 biljoner dollar i kontext

Mycket av den politiska kampen om skuldtaket handlar om hur mycket utestående skulder USA har.

Det har skett en explosion i federal skuld; den var 15 biljoner dollar 2011, och idag är det ungefär 31 biljoner dollar. Det har fördubblats på över 10 år. Med den datapunkten isolerad kan du anta att USA har fastnat i en skuldspiral.

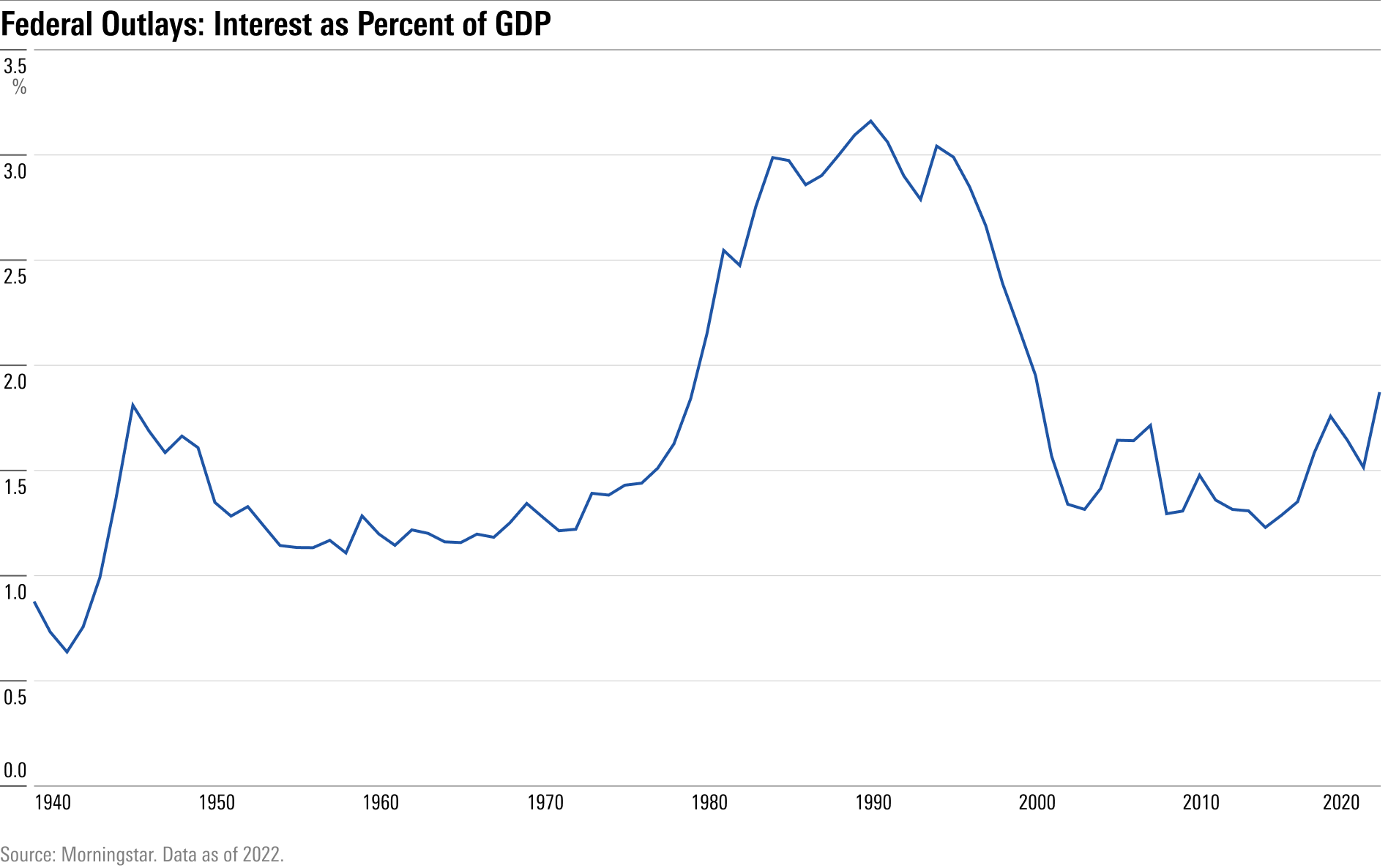

Men siffror – särskilt de som är så här stora – har nyanser. Ett sätt att se på den totala skuldnivån är att mäta räntan som den amerikanska staten betalar på skulder som en procentandel av bruttonationalprodukten.

Räntebetalningarna på skulder är mycket lägre idag än på 1980- eller 1990-talen. Även om dess skulder har ökat avsevärt, har USA fortfarande råd att betala den.

Medan skulden var lägre på 1980- och 1990-talen, var räntorna högre då, och ekonomin var också mindre. 2011 var USA:s BNP 15 biljoner dollar. Idag är det mer än 26 biljoner dollar.

Den enklaste observationen skulle vara att den federala skulden växer när ekonomin växer, men i slutändan expanderar hela tårtan.

Bör investerare vara oroliga?

Spelar skuldtaket någon roll för portföljbeslut? Svaret beror på tidshorisonter.

Om en investerare tittar på de kommande sex månaderna kan denna tumult vara en betydelsefull faktor i marknadens riktning mellan nu och årsskiftet.

Om tidsramen är flerårig eller längre, kan investerare trösta sig med att veta att fall där USA närmar sig sitt skuldtak bara är fotnoter i marknadshistorien. De kan istället fokusera på långsiktiga investeringar och tillgodose potentiella kortsiktiga stötar.

Kom ihåg Warren Buffetts koncept med den "för svåra" högen: om han inte förstår ett företag eller bransch lägger han det åt sidan och går vidare. Om folk vill följa den politiska processen kring skuldtaket för att de tycker att det är intressant eller njuter av spektaklet så kan de göra det. Men ur ett investeringsperspektiv hör detta ämne till den "för svåra" högen.

Investerare bör fokusera på vad de kan kontrollera. De har ingen kontroll över politiken, skattepolitiken, ekonomin eller sekvensen av marknadsavkastning. Men de kan sätta upp mål, behålla sina tillgångsallokeringar, kontrollera kostnaderna och hålla sina känslor i schack.

Visserligen är det mer intressant att debattera politik än att fundera över vad investerare kan kontrollera. Men att fatta rätt tråkiga beslut kan göra en enorm skillnad.

Den här artikeln reproducerades och omredigerades från det amerikanska originalet som publicerades på Morningstar.com den 15 maj