Den här artikeln dök ursprungligen upp på Morningstar.com och har redigerats och återpublicerats för en svensk publik som är intresserade av utmanarbanker och privatekonomi.

Apples [AAPL] högavkastande sparkonto har varit en hit sedan det lanserades den 17 april 2023. Erbjudandet ska ha samlat in nästan 1 miljard dollar i tillgångar under sina första fyra dagar av livet.

Apple har en inbyggd publik på miljontals iPhone-älskare som sannolikt lockades av den årliga avkastning på 4,15% som för närvarande erbjuds på Apple Savings.

Trots upprepade höjningar av federal funds-räntan sedan början av 2022 (totalt nästan 500 punkter) har traditionella banker varit långsamma med att höja räntorna på inlåningssparkonton. Baserat på information från FDIC var avkastningen på sparkonton i genomsnitt bara 0,40% den 15 maj 2023.

Apple Savings# täta integration med Apples ekosystem gör det till ett enkelt nästa steg för konsumenter som redan använder Apple Pay för att göra inköp, Apple Wallet för att lagra kreditkorten och Apple Card för cashback. Men investerare som vill maximera avkastningen på sina besparingar kan hitta bättre alternativ någon annanstans.

Hur Apple Savings fungerar

Även om Apples entré till konsumentsparande kan ses som ett första steg mot att bli en fullskalig robotrådgivare – och företagets omfattande räckvidd med potentiella investerare kan göra det till ett logiskt slutspel – går det att läsa upprepade gånger på Apples webbplats att "Apple är inte en finansiell institution."

Faktum är att Apple Savings erbjuds av Goldman Sachs [GS], som visserligen har en bankstadga men har misslyckats med att göra betydande inbrytningar med sina egna satsningar på massmarknadsprodukter som konsumentlån och sparande direkt till konsument. Liksom andra sparkonton är Apple Savings-konton garanterade upp till FDIC-försäkringsgränsen på 250 000 USD (per insättare och per bank).

För att använda Apple Savings måste spararna först skaffa ett Apple Card, vilket är ett kreditkort som också utfärdats av Goldman Sachs. Apple Card har ingen årsavgift och erbjuder cashback-belöningar på vissa transaktioner: 3% på Apples produkter och tjänster (inklusive iPhones, iPads, bärbara datorer, filmer, musik och spel), 2% på köp gjorda via Apple Pay-appen, och 1% på andra transaktioner.

Kortinnehavare kan också tjäna upp till 3% kontant tillbaka på köp gjorda via vissa återförsäljare, inklusive Ace Hardware, Duane Reade, Exxon Mobil, Nike, Panera Bread, T-Mobile, Uber, Uber Eats och Walgreens. Till skillnad från andra cashback-belöningsprogram, som ofta ackumuleras varje månad, ackumuleras Apples kontantbelöningar dagligen; konsumenter kan välja att automatiskt överföra dessa dagliga kontanter till sparkontot.

Ägare av Apple-sparkonton kan också överföra externa saldon genom att skapa en länk till ett externt bankkonto. Det totala saldot för Apple Savings får dock inte överstiga 250 000 USD. Om ägare behöver komma åt pengar i Apple Savings måste de först överföra dem till Apple Cash (med förbehåll för en gräns på 10 000 USD per överföring eller 20 000 USD per rullande sjudagarsperiod) eller till ett länkat externt konto. (Apple Cash är en digital betalningstjänst som kan användas för utgifter eller pengaöverföringar.)

Hur byggs den årliga procentuella avkastning upp?

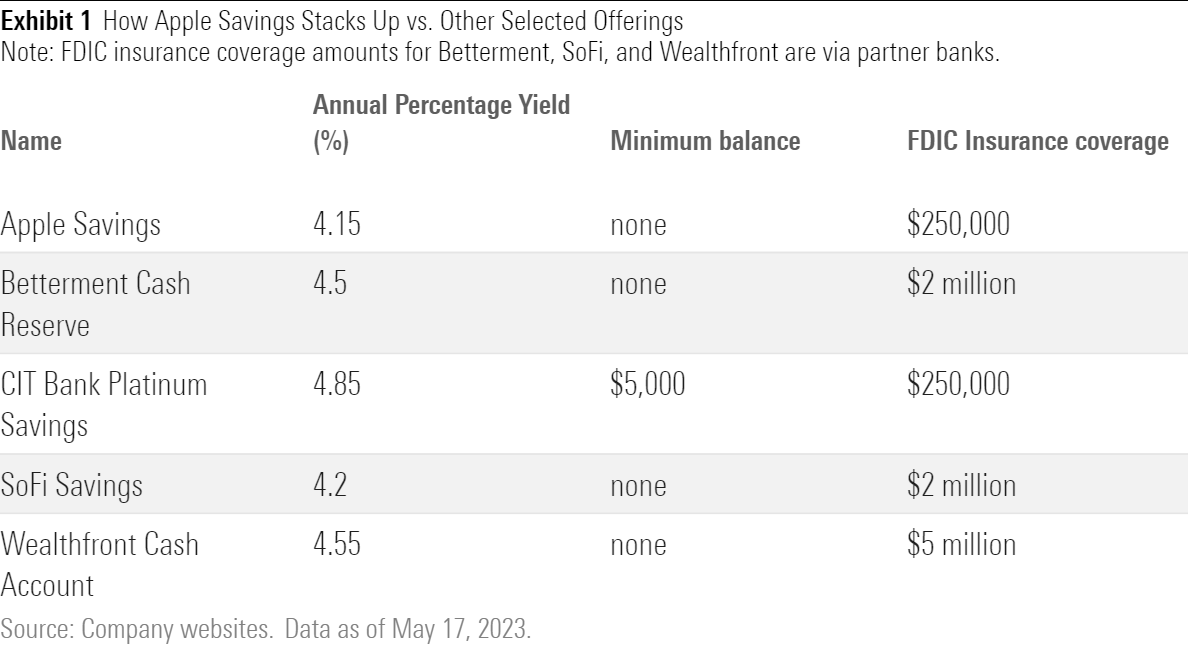

Som jag nämnde tidigare är Apple Savings 4,15% årliga procentuella avkastning långt över det nationella genomsnittet för alla sparkonton. Men det är inte så svårt att hitta erbjudanden med mer attraktiv avkastning, som visas i tabellen nedan.

Andra begränsningar

Apples nya besparingserbjudande har några andra nackdelar. Den kan endast nås via Apple Wallet, och kontoägare måste använda en iPhone med den senaste versionen av iOS (för närvarande 16.4.1). Dessa begränsningar innebär att det i praktiken inte är tillgängligt för Android-användare eller mer avslappnade iPhone-användare som kanske inte är lika noga med att hålla jämna steg med uppdateringar av operativsystemet.

Dessutom kan Apple Savings inte ställas in som ett gemensamt konto som delas med en annan person. (Apple-kortet kan ställas in med en delägare eller Family Sharing Group, men eventuella intäkter från cashback-köp skulle behöva sättas in på ett sparkonto som ägs av en person.) Detta gör det mindre attraktivt för många par som delar deras ekonomi.

I slutändan är Apple Savings förmodligen mest övertygande för iOS-entusiaster som redan använder Apple Pay för många av sina dagliga inköp, särskilt de som spenderar stora pengar eller redan delar Apple-kortet med flera familjemedlemmar. Det främsta positiva är möjligheten att sömlöst överföra cashback-saldon till ett FDIC-försäkrat sparkonto med en anständig avkastning. För andra investerare är avkastningen förmodligen inte tillräckligt hög för att motivera att bli inlåst i Apples ekosystem.