Sedan början av året har S&P 500-indexet gjort mycket hedervärda framsteg, drivet av förhoppningar om en räntesänkning i slutet av året eller början av nästa år.

Denna förhoppning bygger i synnerhet på inflationssiffror som verkar tyda på en avmattning, och på en Fed som är nära att pausa, eller till och med vända trenden, i sin penningpolitik.

Medan den amerikanska avkastningskurvan förblir inverterad – ett tecken på risk för recession – har nivån på amerikanska långa räntor (särskilt 10 år) fallit med 19 punkter till 3,7%.

Omvänt steg indexets värderingsmultipel (P/E) med 10% och förklarar det mesta av dess uppgång i år, vilket återigen speglar investerarnas optimism om hoppet om en måttlig lågkonjunktur (eller till och med ingen lågkonjunktur) och det närmar sig slutet av kampen mot inflation.

Uppenbarligen sänder inte aktie- och obligationsmarknaderna samma signaler.

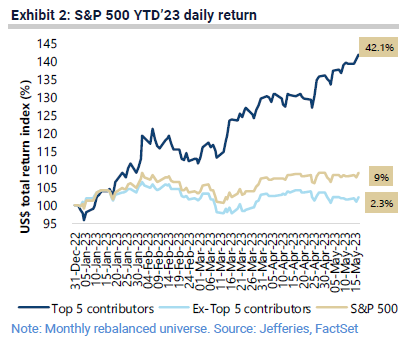

Som sagt, det mest oroande med den amerikanska aktiemarknaden är när vi analyserar vilka aktier som drev uppgången i S&P 500-index.

I en text daterat den 18 maj, observerar analytiker vid Jefferies Bank att indexets fem största spelare – Apple, Microsoft, NVIDIA, Alphabet och Amazon – står för 78% av uppgången i år (detta bidrag var 60% i slutet av april) .

Med andra ord, vikten av "mega-caps" av amerikansk "tech" har bara blivit starkare.

Dessa 5 bolag har redovisat en ökning med 42% sedan årsskiftet, jämfört med 9% för index och... 2,3% för resten av alla andra bolag som utgör det.

"Endast 29% av företagen överträffar indexet hittills, en nivå som inte setts sedan 1999", konstaterar Jefferies.

Detta verkar vara relaterat till det faktum att även om vinstsäsongen för första kvartalet var ganska gynnsam (76% av EPS-rapporterna var bättre än väntat), var aktiekursreaktionerna inte lika starkt positiva som tidigare.

"Detta visar att investerare förblir försiktiga på grund av risken för recession", säger analytiker på Jefferies.

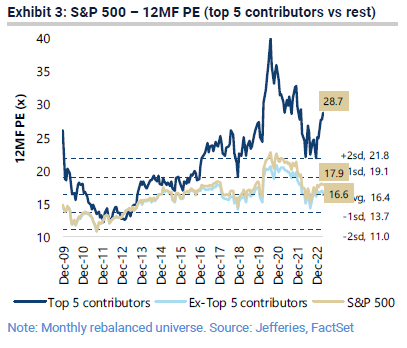

Om vi tittar på värderingsmultiplar (P/E) är "mega-caps"-effekten ännu mer uttalad.

Deras genomsnittliga P/E visar en premie på 73% jämfört med hela marknaden, när resten av värdepapperen inom indexet handlas med en genomsnittlig rabatt på 7%.

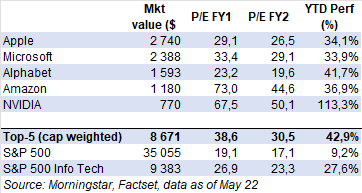

Vi kan förmodligen kvalificera premienivån genom Amazons mycket höga värderingsmultiplar (P/E på 73x på årets EPS-estimationer mot 19x för S&P 500-indexet och 27x för S&P 500-indexet Informationsteknologi).

Värdering för de 5 största inom S&P 500-indexet

För att inte tala om irrationell överdåd, verkar det trots allt som investerare återigen har blivit förälskade i de stora "tech"-aktierna, utan tvekan på grund av utbrottet av artificiell intelligens som en ny vektor för hållbar tillväxt i framtiden.

Detta utan att ta hänsyn till den höga ekonomiska osäkerhet som präglar den rådande miljön och som många företagsledare upprepade gånger har bekräftat under de telefonkonferenser i samband med resultatet för första kvartalet.