.jpg)

"It was the best of times, it was the worst of times" är ett citat som dyker upp i varannan rapportkommentar. Den här rapportsäsongen passar klichén.

Med en fortsatt hög inflation i hela euroområdet berodde mycket av framgången eller misslyckandet för konsument- och industriaktier på deras förmåga att effektivt passera kostnadsökningar.

Likaså innebar fallande energipriser dåliga nyheter generellt för energibolagen. Dock med tanke på vilket år de hade under 2022, kan någon ha för mycket sympati? Slutligen överträffade banksektorn generellt (låga) förväntningar, med stigande räntor som var en välsignelse i många fall för banker.

Efter krisen i mars var banksektorn utan tvekan den hårdast granskade in i rapportsäsongen, och den lämnade ingen besviken. Genom att ignorera det pågående debaclet i Schweiz, med UBS (UBSG) nu i uppdrag att integrera Credit Suisse, och de flyktiga insättningsflödena när investerare balanserade om sina kontantportföljer, var uppdateringar från sektorn betryggande tråkiga.

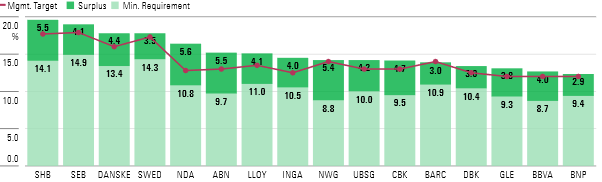

Stora banker inklusive Barclays (BARC) och Deutsche (DBK) rapporterade solida uppdateringar. Stigande räntor har gjort det möjligt för banker att generera starkare vinster, då gapet mellan upplånings- och utlåningsräntor ökar.

Även om stigande räntor kan visa sig vara ett tveeggat svärd, eftersom osäkra fordringar också kan stiga, bör bolånemarknadsprodukter, som har varit en tuff plats att verka under de senaste åren, återhämta sig kraftigt under resten av året. Viktigt är att bankerna förblir välkapitaliserade, med vårt diagram nedan som visar att varje stor bank under vår täckning har överskottskapital, utöver centralbankernas krav.

En gång den bästa sektorn i Europa 2022 såg energisektorn till slut en svacka under årets första kvartal då fallande energipriser drog ner intäkter och vinster. Detta borde inte komma som en överraskning för någon – energiprisuppgången som började med kriget i Ukraina skulle aldrig vara för evigt, och energipriserna har sjunkit sedan slutet av 2022.

Shell (SHEL), Eni (ENI) och andra stora spelare inom energisektorns intäkter sjönk som ett resultat. Det fanns dock några ljuspunkter. För det första faller driftskostnaderna i takt med intäkterna. För det andra sjunker också kostnaden för att ersätta oljan och gasen som tas upp ur marken. Båda dessa faktorer förbättrar chanserna för oljebolagen att behålla lönsamheten även vid lägre prisnivåer.

Inflationen i hela euroområdet har legat på höga nivåer i mer än ett år nu. Även om räntan har fallit från sin topp i slutet av förra året, är kärninflationen (det vi har kvar när vi tar bort mat och energi) fortfarande envist hög.

Och missta dig inte, detta har en effekt på företag. För företag som säljer basprodukter med råvaror har årets första kvartal varit tufft. Telefon- och internetleverantörer som KPN (KPN) har sett rörelsemarginalerna falla eftersom hög konkurrens håller dem tillbaka från prisökningar som täcker högre kostnader. Associated British Foods (ABF), ägare till återförsäljaren Primark, såg marginalerna falla ännu hårdare då ledningen fattade beslutet att absorbera prishöjningar snarare än att riskera att förlora kunder.

Många av vallgravs-namnen vi täcker – de med pricing power – har kunnat föra över dessa prishöjningar till slutkunden, vilket gör att de kan hålla lönsamheten stabil.

Återförsäljare av lyxvaror som LVMH (MC) och Hermes (RMS) är fina exempel på detta; båda såg intäkterna öka med tvåsiffriga siffror när rika individer, som inte var belastade av stigande priser, öppnade plånboken. På samma sätt har specialiserade industriföretag som Alfa Laval (ALFA), ABB (ABBN) och CRH (CRH) lyckats driva igenom prisökningar i tid. Träd kan dock inte växa till himlen, och om inflationen förblir klibbig under resten av 2023 kommer dessa företag att upptäcka att även deras förmåga att klara prishöjningar sätts på prov.