I brevet illstrerade han vad han menade med hjälp av två exempel - Coca-Cola (KO) och American Express AXP - för att göra sin talan.

Berkshire köpte aktier i Coca-Cola 1994 för en total kostnad av 1,3 miljarder dollar. Den kontantutdelning som Berkshire fick från Coke 1994 var 75 miljoner dollar. Förra året uppgick Berkshires utdelning till hisnande 704 miljoner dollar.

Buffett nämnde följande om Coca-Colas utdelningstillväxt: "Tillväxt skedde varje år, med ett lika säkert intervall som födelsedagar. Allt [affärspartner Charlie Munger] och jag behövde göra var att lösa in Coca-Colas kvartalsvisa utdelningscheckar. Vi förväntar oss att dessa checkar med stor sannolikhet kommer att fortsätta växa.”

I februari höjde Coca-Cola sin årliga utdelning för 61:a året i rad.

American Express är en liknande historia. Berkshires köp av American Express slutfördes 1995 för samma dollarbelopp som Coke. Den årliga utdelningen till Berkshire har vuxit från 41 miljoner dollar 1995 till 302 miljoner dollar förra året.

Både Coca-Cola och American Express står för cirka 5% av Berkshires nettoförmögenhet idag, ungefär samma vikt som när de ursprungligen köptes.

Buffett fortsatte med att jämföra båda investeringarnas resultat med en potentiellt misslyckad investering, en investering i samma storleksordning men i ett värdepapper som inte lyfte utan behöll sitt ursprungliga värde på 1,3 miljarder dollar 2022. Denna investering, som skulle kunna vara en 30-årig högklassig obligation, skulle representera bara 0,3% av Berkshires nettoförmögenhet och skulle ge "oförändrad årlig inkomst på 80 miljoner dollar".

Det är betydligt mindre än de sammanlagda 1 miljard dollar som Coca-Cola och American Express betalar Berkshire årligen.

Utdelningarnas betydelse för totalavkastningen

I allmänhet är stigande aktiekurser det sätt som de flesta aktieinvesterare tror att man tjänar pengar på börsen. Men utdelningen spelar också en viktig roll.

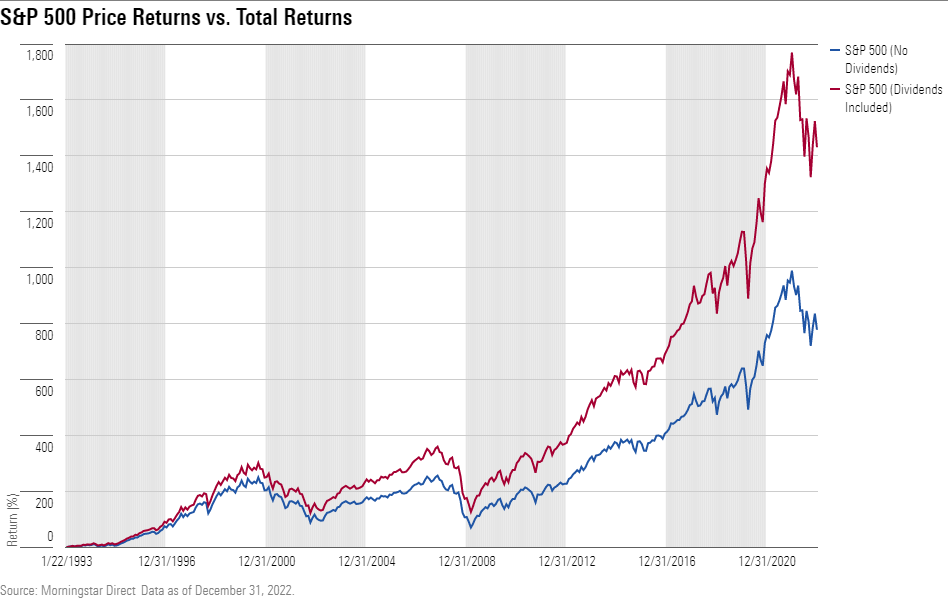

Sedan 1993 har S&P 500 ökat med 777% fram till slutet av förra året. Inklusive utdelningar steg S&P 500 med mer än 1 400% under samma period.

Enbart utdelningar stod för mer än 20% av S&P 500:s totala avkastning under denna period, vilket faktiskt är lägre än under de senaste decennierna.

Vi har sett en liknande dynamik i avkastningsprofilen för Morningstars Dividend Select-strategi. Denna strategi fokuserar på inkomstgenerering samtidigt som den ger ytterligare avkastning genom kapitaltillväxt. Under de senaste 10 åren har den avkastning som strategin genererat representerat mer än 40% av den totala årliga avkastningen.

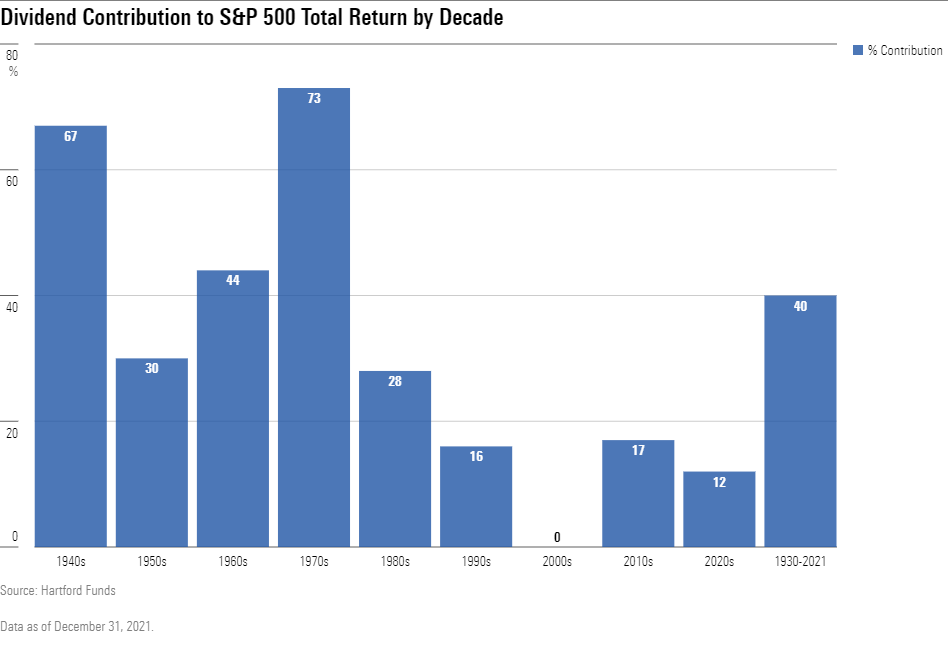

Utdelning per decennium

Genom att titta på S&P 500-resultatet decennium för decennium kan vi se hur utdelningsbidragen varierade över tiden. Från 1930 till 2021 var utdelningsintäkternas bidrag till totalavkastningen för S&P 500 i genomsnitt 40%.

Utdelningar kan ge en enorm medvind för ditt långsiktiga resultat om du flitigt återinvesterar dem under en lång tidsperiod.

Alla utdelningar skapas inte lika

Investerare som söker efter utdelningsbetalare kan göra misstaget att välja företag som erbjuder den högsta direktavkastningen. Men ibland indikerar en hög utdelning att en utdelningssänkning kan vara nära förestående.

Ett färskt exempel var Intel (INTC), som sänkte sin utdelning med 66% i februari. Intels grundare Andy Grove skrev den framstående boken Only Paranoid Survive 1996. Under det senaste decenniet har Intel utan tvekan förlorat sin paranoida natur.

En rimlig orsak till utdelningssänkningen var att ett överskott av kontanter krävdes för forskning och utveckling för att bolaget ska kunna konkurrera hårdare med företag som tagit marknadsandelar.

När man söker efter utdelningsbetalande företag är det viktigt att identifiera om utdelningen kommer att överensstämma med möjligheter att öka den över tid, såsom i fallet med Coca-Cola och American Express.

Ett sätt att göra detta är att utvärdera företag utifrån ekonomiska vallgravar. Ett slott med en fysisk vallgrav är svårt att ta sig in i. En verksamhet med en vallgrav är lika svår att penetrera och mer sannolikt att hålla konkurrenterna på avstånd.

Morningstars Dividend Select-strategi har en stark preferens för aktier med breda och smala vallgravar, eller Morningstar Economic Moat Ratings, med 90% av strategins tillgångar investerade i företag som bedöms ha en vallgrav.

Exempel på vallgravar

Morningstar utvärderar företag med vallgravar inom fem nyckelområden.

1) Byteskostnad: Att byta från ett företag till ett annat kan vara en dyr och lång process. När det skulle vara för dyrt eller tidskrävande att sluta använda ett företags produkter, tyder det på prisstyrka. Till exempel är Fidelity National Information Services (FIS) den största mjukvaruleverantören för bankernas kärnbehandlingsfunktion. I huvudsak görs debeteringar och krediteringar som visas på kontoutdrag via programvaran. Banker är ovilliga att ersätta denna verksamhetskritiska programvara, eftersom det skulle vara tidskrävande och dyrt.

2) Nätverkseffekter: En nätverkseffekt uppstår när värdet av ett företags tjänst ökar för både nya och befintliga användare när fler använder tjänsten. Till exempel, ju mer konsumenter som använder American Express-kreditkort, desto mer attraktivt blir betalningsnätverket för handlare. Det gör det i sin tur mer attraktivt för konsumenterna osv.

3) Immateriella tillgångar: Patent, varumärken, regulatoriska licenser och andra immateriella tillgångar kan hindra konkurrenter från att duplicera ett företags produkter eller så kan det tillåta företaget att ta ut högre priser. Till exempel är Starbucks (SBUX) ett företag med ett ikoniskt varumärke. Bara förra året höjde Starbucks sina menypriser tre gånger utan någon uppenbar nedgång i trafiken. Dess varumärke och koppling till konsumenterna är en anledning till att de kunde göra det.

4) Effektiv skala: När en nischmarknad effektivt betjänas av ett eller bara en handfull företag, kan effektiv skala vara närvarande. Till exempel är Enbridge (ENB) en av de största ägarna av energiinfrastruktur, främst olje- och gasledningar. De rörledningar som de driver tjänar effektivt konsumenternas efterfrågan och är på ett eller annat sätt oersättliga tillgångar. Pipelines är också hårt reglerade, vilket ytterligare skyddar befintlig avkastning på investerat kapital.

5) Kostnadsfördelar: Företag med en strukturell kostnadsfördel kan underskrida konkurrenternas pris samtidigt som de tjänar liknande marginaler. Till exempel levererar United Parcel Service (UPS) mer än 24 miljoner paket om dagen i mer än 200 länder samtidigt som de driver ett flygbolag, fordonsflotta och lagerverksamhet. Kostnaden för att kopiera denna skala skulle vara en börda för alla nya konkurrenter. De är i ett oligopol med FedEx (FDX). Dessa logistiknätverk är helt enkelt för stora för att en tredje part ska kunna konkurrera med dem utan att drabbas av betydande förluster.

I portföljsammanhang är en fördel med att ha en finansiell vallgrav att det potentiellt gör det lättare att ta sig igenom svåra perioder. Även i en lågkonjunktur kan företag med vallgravar möta det med en starkare hand.

Att avgöra om ett bolag har en vallgrav eller inte

Även om det kan vara relativt lätt att identifiera en vallgrav, kan det vara mer utmanande att noggrant bedöma dess storlek. Det är ännu svårare att avgöra hur länge vallgraven kommer att hålla.

Till exempel kanske en konkurrensfördel skapad av en populär ny teknik inte varar särskilt länge. Tekniksektorn är full av företag som går från att spela "disrupter" till att bli "disrupted" på kort tid. Snapchat gick från att generera en enorm mängd uppmärksamhet bara till att bli en lillasyster till TikTok på några år.

När Morningstar utvärderar ett företags vallgrav är den första punkten av intresse historiska finansiella resultat. Företag som genererar hög avkastning på investerat kapital tenderar att ha en vallgrav, särskilt om avkastningen är stabil eller ökar.

Ändå berättar det förflutna bara vad som har hänt, inte vad som kommer att hända i framtiden.

Morningstar försöker avgöra hur bred en vallgrav är genom att fråga: "Kommer vallgraven fortfarande att vara relevant om 10 eller 20 år?"

Ta till exempel JPMorgan Chase (JPM), som drar nytta av flera vallgravar.

JPMorgan är den största amerikanska penningcenterbanken till tillgångar och tenderar att ha ledande andel och verksamhet inom nästan alla områden där den konkurrerar. Det har ledande franchiseavtal inom nästan alla tillgängliga bankprodukter. JPMorgan är särskilt starkt inom investment banking, kreditkort, kapitalförvaltning och hushållsräckvidd.

Det har byteskostnader (kunder som är bankkunder hos JPMorgan kommer sannolikt inte att söka finansiella tjänster från andra leverantörer) och ett otroligt starkt varumärke.

Detta är en bank som inte bara överlevde den globala finanskrisen 2008, utan räddade andra banker (Bear Sterns och Washington Mutual) som var insolventa under denna period. Med Silicon Valley Banks kollaps nyligen visade JPMorgan återigen sin solida grund och tillhandahöll kapital till regionalbanken First Republic Bank (FRC).

JPMorgans varumärke har ett rykte om att klara stormar och vara en kapitalleverantör i svåra tider. Och det är troligt att varumärkets styrka och relevans kommer att hjälpa det att behålla nuvarande kunder och attrahera nya kunder om 10 och 20 år från nu.

Slutliga tankar om vikten av utdelningar

Utdelningar har historiskt sett spelat en betydande roll för totalavkastningen.

När du optimerar för utdelning är det viktigt att överväga om utdelningen är hållbar. Ett sätt att göra detta är att utvärdera företag utifrån vallgravar.

Många vallgravar kan lätt identifieras; Men att ta reda på deras bredd och djup kräver en djupare titt. Vallgravar kan ta år att bygga, men om företaget inte har de nödvändiga resurserna på plats för att underhålla och ta hand om den, kan vallgraven snabbt bli ett minne blott.

"Morningstar utvärderar och försöker ständigt fastställa styrkan och djupet hos företags vallgravar för att inkluderas i deras utdelningsportfölj", säger George Metrou, portföljförvaltare för Dividend Portfolio separat hanterat konto på Morningstar Investment Management.

Utdelningar är inte på något sätt en magisk källa till avkastning, men de ger en fördel (eller en liten fördel) i en portfölj. I förlängningen kan små spadtag som tas under många decennier slutligen resultera i en komplett vallgrav.

George Metrou, CFA, aktieportföljförvaltare, Morningstar Investment Management, bidrog till den här artikeln.