Det är vår och Europa har mer än dubbelt så mycket gas i lager som de hade vid den här tiden förra året. I sin ansträngning att undvika ett mardrömsscenario av ekonomisk och humanitär kris under den gångna vintern, har regionen varit så framgångsrikt att den kan vara på väg mot en gasöversvämning i slutet av årtiondet.

Mildare temperaturer och gasprischocken under krigets första månader bidrog till denna dramatiska förändring, men policydrivna förändringar var avgörande. Rekordtillskott av vind- och solkraftskapacitet stödde elnätet och EU:s nödåtgärder för att begränsa efterfrågan på gas visade sig vara framgångsrika.

Kombinerade lager i EU motsvarade 625 terawattimmar (TWh) den 21 mars, enligt data från Gas Infrastructure Europe eller GIE, som stod för 55,6% av den fulla kapaciteten, upp från bara 25,7% ett år tidigare.

Under 2022 sjönk efterfrågan på naturgas i EU med 55 miljarder kubikmeter, eller 13%, vilket är dess kraftigaste nedgång i historien, enligt Internationella energibyrån. Nedgången motsvarar mängden gas som behövs för att försörja över 40 miljoner hem, och trenden har fortsatt under 2023.

Lägre efterfrågan hjälpte till att sänka gaspriserna från en rekordnivå på 340 euro i augusti till 42 euro i slutet av mars. Den enda gången i historien som Europa hade ännu mer gas i lager i början av en vår var 2020, då en kollaps i den globala efterfrågan på grund av Covid-pandemin hade drivit fram månadsterminer under 9 euro.

En framtid utan rysk gas

Detta sätter Europa i en stark position för att uppfylla sitt löfte om att eliminera all rysk import av fossila bränslen till 2027. Rörledningsförsörjningen har redan krympts till 7% från 40% före kriget, enligt tankesmedjan Bruegel. Som vi påpekade i en tidigare del av den här serien, är detta dock inte hela bilden: Medan rörledningarna stängdes, ökade importen av rysk flytande naturgas (LNG) med 50% under 2022. EU:s löfte inkluderar att kassera rysk LNG.

Ryssland har slösat bort sin energiexport som ett verktyg för politiskt tvång, men fortsätter att tjäna på Europas gaskonsumtion.

"Vi kan och bör bli av med rysk gas helt och hållet så snart som möjligt, samtidigt som vi har vår försörjningstrygghet i åtanke", sa EU-kommissionären för energi Kadri Simson under ett möte med EU-lagstiftare den 9 mars. "Jag uppmuntrar alla medlemsländer och alla företag att sluta köpa rysk LNG, och att inte teckna några nya gaskontrakt med Ryssland när de befintliga kontrakten har löpt ut”, betonade Simson och tillade att detta också kan lugna andra gasleverantörer som Europa försöker förhandla fram affärer med.

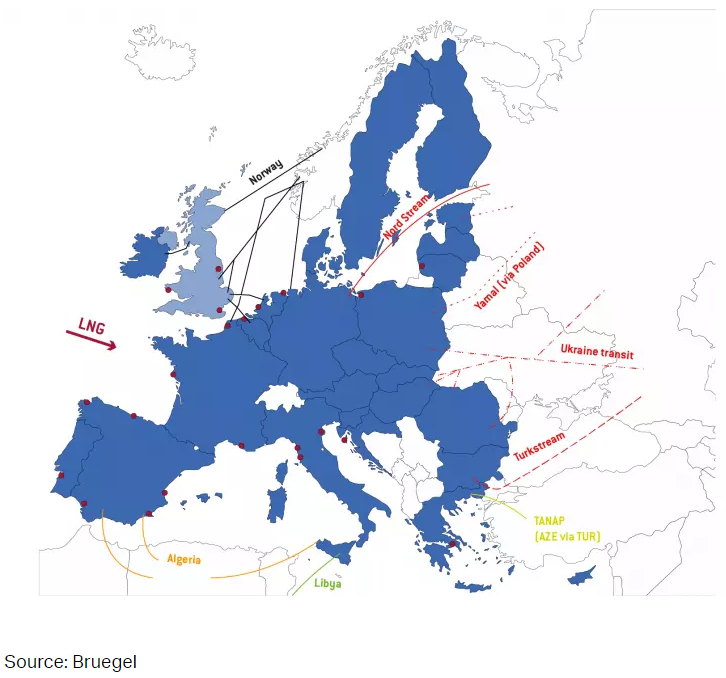

Kartan nedan visar de mest relevanta importvägarna för pipeline till EU och platsen för LNG-terminaler. Den största andelen gas som tidigare levererades från Ryssland via fyra distinkta korridorer: Nord Stream och Yamal, via Polen, har stängts av medan vissa leveranser fortsätter genom Ukraina och via Turkstream.

Main EU Natural Gas Imports Routes

Hur mycket är för mycket LNG?

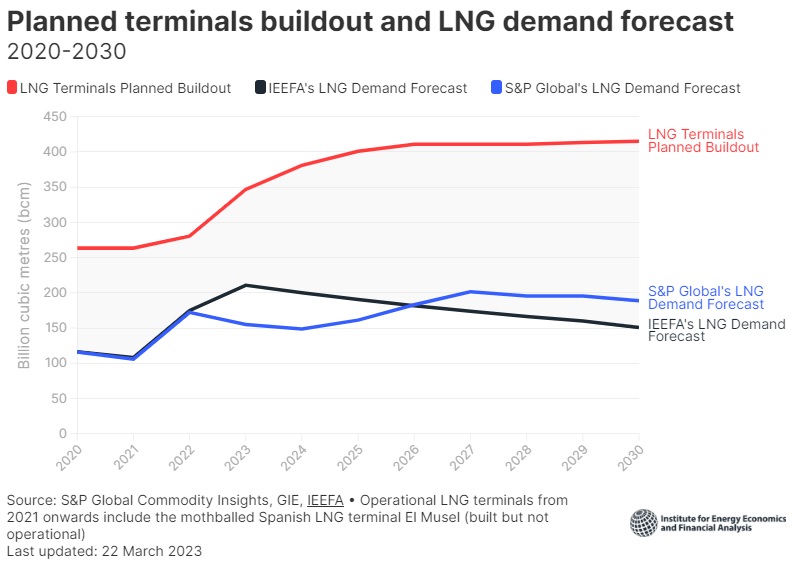

EU är på väg att fördubbla antalet importterminaler för att hantera stigande fartygsburna leveranser. Detta kommer att vara avgörande för att täppa till ett försörjningshål som lämnats efter av rysk gas, men kan också resultera i dubbelt så mycket importkapacitet som Europa behöver till 2030 eftersom förnybar energi fortsätter att ta marknadsandelar.

Enligt en ny analys från Institutet för energiekonomi och finansiell analys (IEEFA) riskerar europeiska länder att slösa enorma summor pengar på gasimportinfrastruktur som de inte kommer att behöva när krisen väl är borta. Europas infrastrukturnätverk består av 31 operativa LNG-importterminaler; Dessutom är 32 LNG-importterminalprojekt för närvarande under uppbyggnad eller i planeringsstadiet.

"Å ena sidan har länder känt behovet av att bygga fler LNG-återförgasningsterminaler för att importera gas från andra källor för att garantera en säker energikälla. Men å andra sidan har krisen också visat Europas stora beroende av fossila bränslen och har uppmuntrat utvecklingen av fler förnybara energiprojekt, samt implementering av energieffektiviseringsmetoder och efterfrågemekanismer för att minska gasförbrukningen”, enligt analysen.

Enligt forskningen finns det en stor diskrepans mellan den prognostiserade efterfrågan på LNG i Europa och ny återförgasningskapacitet som byggs och planeras. Snabbt växande kapacitet står i kontrast mot utsikterna om en stadig efterfrågan.

IEEFA förutspår en ökning med 19% av efterfrågan på LNG 2023, följt av en minskning med 5% 2024 och kraftigare minskningar därefter. Förutsatt att REPowerEU-planen levereras enligt schemat, förväntar tankesmedjan att efterfrågan på gas i regionen kommer att sjunka 40-45% under 2019 års nivåer.

Det betyder att Europas LNG-terminalkapacitet kan överstiga 400 miljarder kubikmeter 2030, baserat på nuvarande infrastrukturplaner, medan efterfrågan kan variera mellan 150 bcm och 190 bcm, enligt IEEFA och S&P Global Commodity Insights.

Studien ser att utnyttjandegraden av Europas LNG-terminaler bara är 36% till 2030. "Detta är världens dyraste och onödigaste försäkring. Europa måste noggrant balansera sina gas- och LNG-system och undvika att skalan tippas från tillförlitlighet till redundans. Att öka Europas LNG-infrastruktur kommer inte nödvändigtvis att öka tillförlitligheten – det finns en påtaglig risk att tillgångar kan stranda”, säger Ana Maria Jaller Makarewicz, författare till analysen och energianalytiker för IEEFA Europe.

Möjligheter på kort sikt

Den framgång som EU har haft med att sänka gasförbrukningen har minskat det kortsiktiga kravet på amerikansk LNG att täppa till försörjningsluckor. Den resulterande prisnedgången har fått gasspridningarna mellan USA och EU att kollapsa, vilket betyder lägre marknadsföringsvinster för amerikanska företag.

Stephen Ellis, energistrateg på Morningstar, tror att amerikansk LNG fortfarande har en stor roll att spela under den kommande vintern och ser möjligheter i exponerade lager i år.

"Vi fortsätter att tycka att marknaden är något kortsiktig med sitt fokus på den amerikanska dynamiken", fortsätter Ellis. "EU har ännu inte åtgärdat den materiella klyftan mellan utbud och efterfrågan fullt ut. Våra tidigare uppskattningar inför vintersäsongen antydde ett gap på 60-70 miljarder kubikmeter, men med framgången hittills med att minska förbrukningen och högre lagring, ser det ut som att gapet är närmare 20 till 40 miljarder kubikmeter idag, eftersom EU lämnar vintern med väsentligt mer gas i lager än vad det normalt skulle göra."

Ellis tror att marknaden antar att förbrukningen minskar och att det milda vädret kommer att lösa utbudsgapet inför den kommande vintern som den gjorde under den gångna vintern, men han förblir skeptisk: "Oavsett vilket, eftersom efterfrågan på gas i EU börjar öka vintern 2023, och USA:s LNG-exportkapacitet ökar 2024, tror vi att marknaden kommer att börja se mycket starkare ut, och investerare skulle vara smarta att dra fördelar av alla fynd de kan hitta under tiden."

"Ur ett aktieperspektiv tror vi att 2023 kommer att utgöra en potentiellt mycket bra möjlighet att förvärva högkvalitativa namn som utnyttjas för gasefterfrågan till en rabatt", skriver Ellis. "Vi gynnar företag som Kinder Morgan (KMI), Williams (WMB), Cheniere (LNG) och TC Energy (TRP)."

Precis som gasangränsande aktier har Europas börshandlade råvaror sålts eftersom gaspriserna sjönk till en nivå som senast sågs i augusti 2021.

Gaspriserna kommer sannolikt att återhämta sig om inte Europas drömscenario från den gångna vintern upprepas i år. Ellis team ser att USA:s gaspriser ökar över deras 3,30 USD per mcf mittcykelprissättning 2024 innan de återgår till mer normaliserade nivåer över tiden när EU:s efterfrågan på gas och dess behov av amerikansk LNG minskar.