-Aktiemarknaderna har återhämtat sig sedan början av 2023, men geopolitisk risk är fortfarande en variabel som inte bör underskattas.

– Analys av aktieindexens avkastning och förluster under tidigare geopolitiska chocker visar att reaktionerna var olika eftersom de ekonomiska sammanhangen var olika.

-Enligt MIM-experter är att fortsätta investera utifrån dina långsiktiga mål den strategi som har störst sannolikhet för framgång.

De europeiska finansmarknaderna reagerade nervöst på den ryska invasionen av Ukraina den 24 februari 2022, även om det inte var någon riktig krasch. Efter en vecka tappade Morningstar Europe-index cirka 2,5%, det italienska cirka 6%. Världsbörserna å andra sidan markerade framsteg.

Krigets utbrott förändrade stämningen hos investerare, som sedan fick hantera en rad andra negativa händelser under 2022, inklusive energikrisen, stigande inflation, stigande räntor och ekonomisk svaghet. Således försämrades de europeiska börsernas balansräkning och förlusterna i slutet av året var nära 13% (Morningstar Sweden-index -22,3% räknat i kronor). Minustecken även för världsbörserna.

Det nya året började med uppgång på internationella finansmarknader. Ett år efter krigets utbrott är Morningstars europeiska och globala aktieindex tillbaka i det positiva (från och med den 21 februari 2023), men geopolitisk risk är fortfarande en variabel som inte bör underskattas.

Lärdom av tidigare chocker

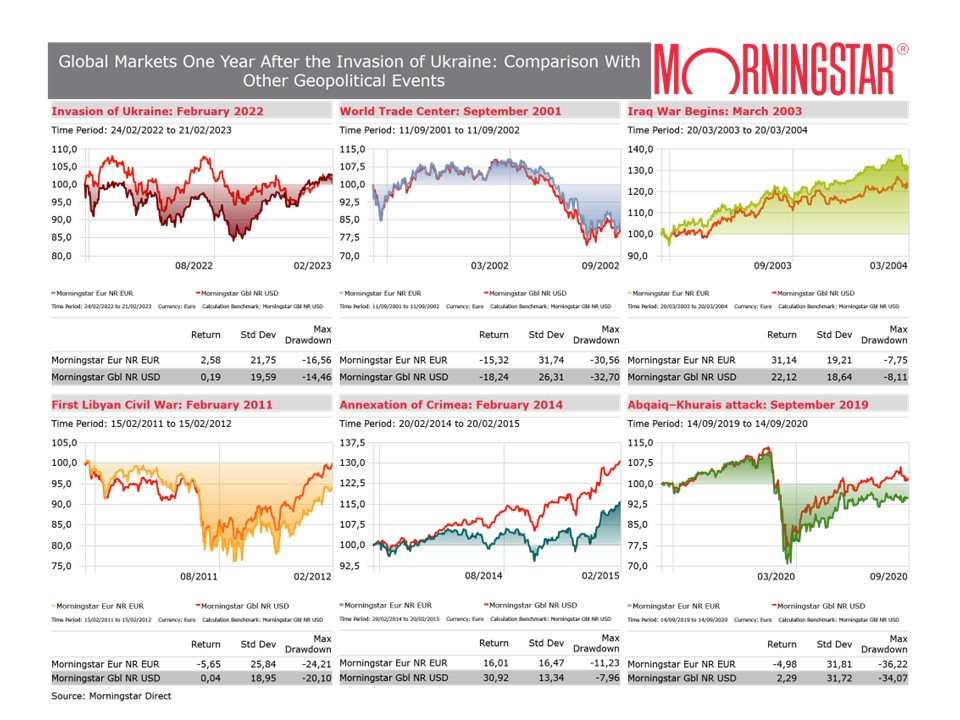

En titt på det förflutna kan hjälpa oss att inte tappa fattningen, samtidigt som vi kommer ihåg att reaktionerna på geopolitiska händelser har varierat beroende på fallet och de makroekonomiska sammanhangen. Vi har övervägt fem tidigare händelser som i varierande grad har ökat risken på marknaderna (se grafen ovan), analyserat prestandan tolv månader efter chocken och den maximala förlusten som uppnåtts (i teknisk jargong max drawdown, d.v.s. nedgången från toppen till minimipoängen under undersökningsperioden).

Som en indikator på geopolitisk risk använde vi GPR-index (Geopolitical Risk Index), som mäter ogynnsamma geopolitiska händelser och relaterade risker, baserat på antalet tidningsartiklar som rör dem och efter deras utveckling. Det nuvarande indexet börjar från 1985, medan det historiska går tillbaka till 1900. Grafen nedan visar dess trend från 2000 till idag.

Twin Towers – 11 september 2001

Den 11 september 2001 träffade en serie självmordsattacker av en grupp terrorister som tillhörde al-Qaida civila och militära mål i USA, inklusive tvillingtornen, finanshjärtat (World Trade Center). På marknaderna var effekten omedelbar och genererade ett snabbt börsfall, men efter tre månader var Wall Street redan tillbaka i positivt territorium.

Men ett år senare var den amerikanska aktiemarknaden i kraftig nedgång, krossad av internetbubblan som sprack och av lågkonjunkturen, med negativa konsekvenser på alla globala börser, inklusive de i Europa.

Irakkriget – 20 mars 2003

Det andra Gulfkriget, en del av kampen mot terrorismen, började den 20 mars 2003 med invasionen av Irak av en internationell koalition ledd av USA och slutade den 18 december 2011 med den slutliga överföringen av alla befogenheter till de irakiska myndigheterna .

När investerare insåg att det inte var en "blitzkrieg" var det ett race till säljknappen på marknaderna och kapplöpningen om säkra tillgångar som guld och mindre riskfyllda värdepapper som obligationer började. Osäkerheten kring brinnande oljekällor fick råoljepriserna att skjuta i höjden.

Men ett år senare hade världens aktiemarknader i stort sett återhämtat sig och noterade genomsnittliga ökningar på cirka 18% i euro (Morningstar global markets index). Under 2004 hade världsekonomin accelererat och visade en tillväxt på 5,1% (källa: Internationella valutafonden), framför allt driven av Kina och Indien.

Geopolitik verkade inte utgöra något större problem för marknaderna under åren efter krigsutbrottet, vilket framgår av GPR-index i diagrammet.

Första inbördeskriget i Libyen (arabiska våren) – 15 februari 2011

Det första inbördeskriget i Libyen ägde rum mellan 15 februari och 23 oktober 2011 och ledde till att Muammar Gaddafis regering störtades. Född som ett folkligt uppror i kölvattnet av den arabiska våren, det vill säga proteströrelserna i olika nordafrikanska länder, orsakade av många faktorer, inklusive kränkningar av mänskliga rättigheter, korruption, fattigdom och frånvaron av individuella friheter, blev det sedan till en inbördes konflikt som ledde till bekräftelsen av det nationella övergångsrådet.

Den arabiska våren påverkade den ekonomiska tillväxten i de berörda regionerna, men också på handelsförbindelserna med Europeiska unionen, särskilt Italien. Men under dessa år skakades finansmarknaderna av ett annat spöke, statsskuldskrisen i euroområdet, som drabbade de mest utsatta länderna, de så kallade PIIGS (Portugal, Irland, Italien, Grekland och Spanien). Den gamla kontinentens börser noterade därför kraftiga fall, framför allt sänkta av bankaktier, mer exponerade mot statsobligationer.

Annekteringen av Krim – 20 februari 2014

Annekteringen av Krim till Ryssland är den episod som har flest beröringspunkter med det pågående kriget, bland de senaste geopolitiska händelserna. Efter revolutionen 2014 i Ukraina skickade Moskva "omärkta" trupper för att ta kontroll över den lokala regeringen och, efter en folkomröstning som inte erkändes av det internationella samfundet, undertecknade Krim-myndigheterna formellt Ryssland den 18 mars samma år.

Spänningarna på Krim orsakade volatilitet på de finansiella marknaderna, särskilt de europeiska, nära folkomröstningen på grund av rädsla för att en konflikt skulle bryta ut. Men oron fortsatte även under de följande månaderna, efter de sanktioner som Europeiska unionen och USA införde mot Moskva. I den italienska centralbankens ekonomiska bulletin från oktober 2014 läser vi: "I framtiden kan en försämring av situationen få betydande konsekvenser för den europeiska ekonomin; återverkningarna på energiförsörjningen är fortfarande den största riskfaktorn”.

Drönare över Saudiarabien – 14 september 2019

Den 14 september 2019 slog beväpnade drönare till oljefält i Saudiarabien. Attacken hävdades av Jemens Houthi-rebeller och kommer som en del av en år lång konflikt i den regionen av Persiska viken.

Saudiska källor talade om ett stopp för ungefär hälften av landets oljeproduktion och påverkan på råoljepriserna var omedelbar, med Brent-terminer i London som markerade den största ökningen sedan lanseringen 1988 på några sekunder, innan de stabiliserades . Börserna kände sig knipa, men chocken blev kortvarig, eftersom de var på väg mot ett rally med hjälp av centralbankernas expansiva penningpolitik. I media talades 2019 om som ett "extraordinärt år", eftersom alla de viktigaste tillgångsslagen växte.

Säkra investeringar i tider av oro

Några månader senare kom utbrottet av covid-19-pandemin att få börslistorna att kollapsa, men de hittade vägen uppåt igen fram till 2022, då penningpolitisk åtstramning, inflationstoppen och kriget i Ukraina kom att markera ännu ett bakslag för finansiella tillgångar, med mycket få platser att dra sig tillbaka på i säkerhet.

Analysen av tidigare geopolitiska chocker lär oss att reaktionerna har varit olika beroende på fall till fall. Vi har ställts inför många utmaningar under det senaste året, bortom kriget, men som i andra perioder av volatilitet har det också funnits en känslomässig reaktion som har fått marknaderna att sälja av. Som Nicolò Bgirl, associerad portföljförvaltare för MIM förklarar, "geopolitisk risk påverkar portföljer indirekt genom en ökad riskaversion och det är svårt att på förhand identifiera vilken tillgång som kommer att påverkas mest".

Vad kan vi göra som investerare?

"Investerare med långsiktiga mål bör påminna sig om just långsiktigheten, särskilt i en tid då vi alla känner oss obekväma med marknadsrörelser", säger Dan Kemp, global VD för MIM. "Vi måste tänka med en långsiktig horisont, men där det är nödvändigt göra förändringar i portföljen och inte ignorera vad som händer".

Kort sagt, att inte låta sig överväldigas av känslor och att hålla sig till sina långsiktiga mål verkar vara det bästa sättet att hålla portföljen frisk.