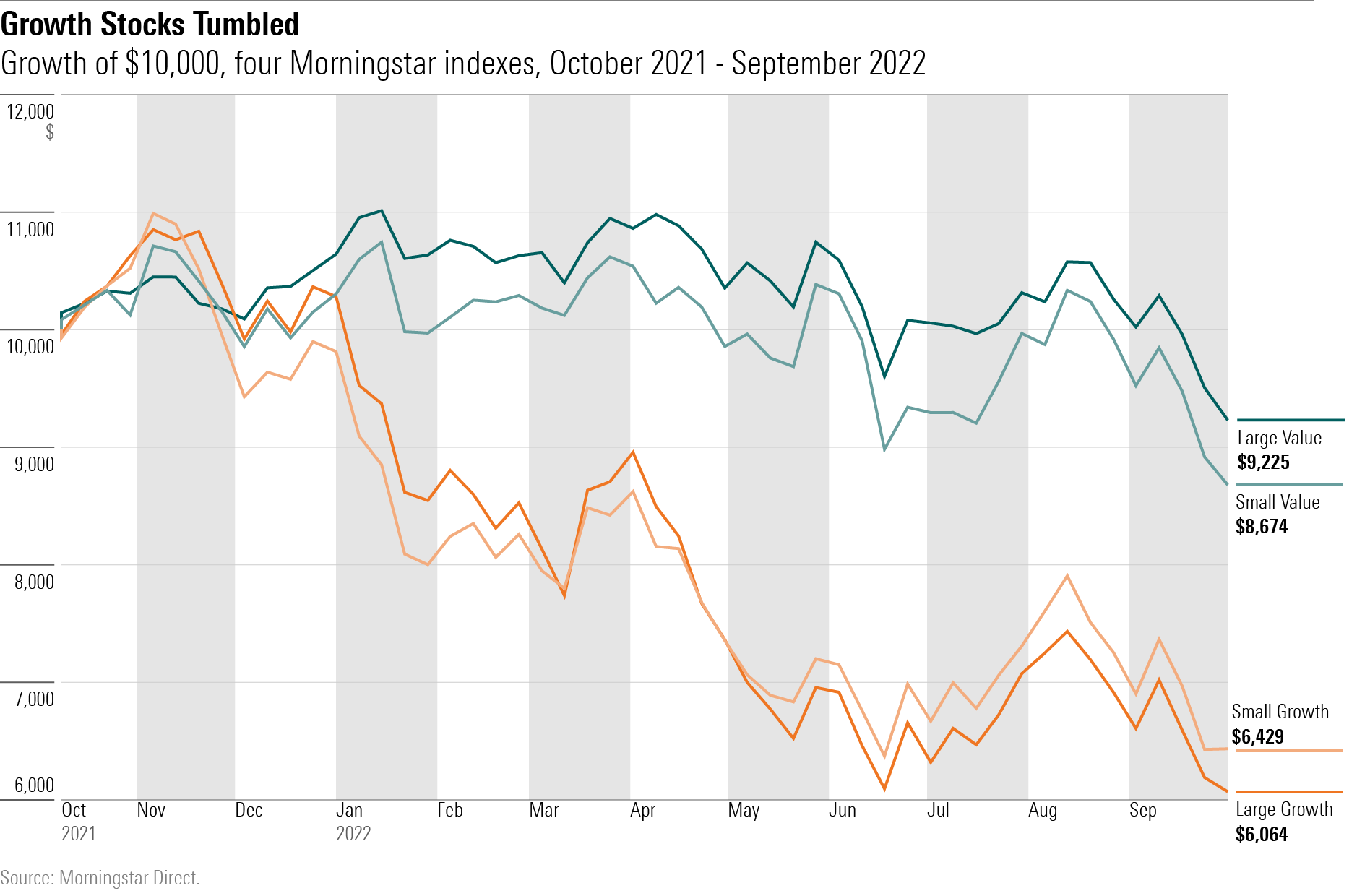

Efter flera år av spektakulära uppgångar slog amerikanska tillväxtaktier abrupt om kursen 2021. Små tillväxtföretag nådde sin topp januari samma år, medan bolag inom kategorin "Large-Growth" förblev starka i ytterligare flera månader. När hösten kom var dock festen även slut för denna kategori. Under de 12 månaderna från oktober 2021 till september 2022 föll de två grupperna simultant, med Small-Growth som sjönk 35,7% och deras kusiner Large-Growth 39,4%.

Samtidigt höll sig värdeaktier för det mesta stabila. Till skillnad från tillväxtaktier var de bästa värdeaktierna multinationella företag. Men skillnaden mellan större och mindre företag var blygsam. Som följande diagram illustrerar, bestämdes avkastningen under den 12-månadersperioden mer av investeringsstil än av storlek. Relativt sett var värdeaktier inne och tillväxt ute.

Som förväntat

Detta resultat var ingen större överraskning. Vid inledningen av 2022 skrev Morningstars Dave Sekera: "Även om [amerikanska aktie-] marknaden är i stort sett övervärderad, ser vi uppåtmöjligheter för investerare i värdekategorin och småbolagsaktier, som båda borde dra nytta av fortsatt ekonomiskt välstånd.”

Visserligen har värdeaktier inte avancerat uppåt, men Sekeras analys pekade i rätt riktning, och av rätt anledning: Eftersom deras verksamheter vanligtvis är svagare än tillväxtaktiers, och därför är mer sårbara för lågkonjunktur, tenderar värdeaktier att frodas när det ekonomiska tidsvattnet stiger.

Förutsättningarna har ändrats sedan dess. Sedan Sekera skrev dessa ord har inflationen envist fortsatt trots utbredda förutsägelser från ekonomer att den skulle avta. Som svar har Federal Reserve höjt korta räntor sextonfaldigt(!), från 0,25% i mitten av mars till dagens 4,00%. Av den anledningen förutspår nu The Conference Board, en ekonomisk forskningsorganisation, att det finns en 96% chans för en amerikansk recession inom de närmaste 12 månaderna.

Följaktligen håller inte längre den januari 2022-prognosen. Den stora nyheten har naturligtvis varit inflationens oförsonlighet. USA har inte drabbats av en sådan inflationschock på mer än 40 år. Inflationen har dock inte direkt varit problemet, eftersom den på egna ben inte påverkar företagens vinster starkt. När den initiala chocken av prisökningarna avtagit kan företag i allmänhet hålla jämna steg med de ökande kostnaderna genom att höja sina egna priser.

Inflationens osynliga hand

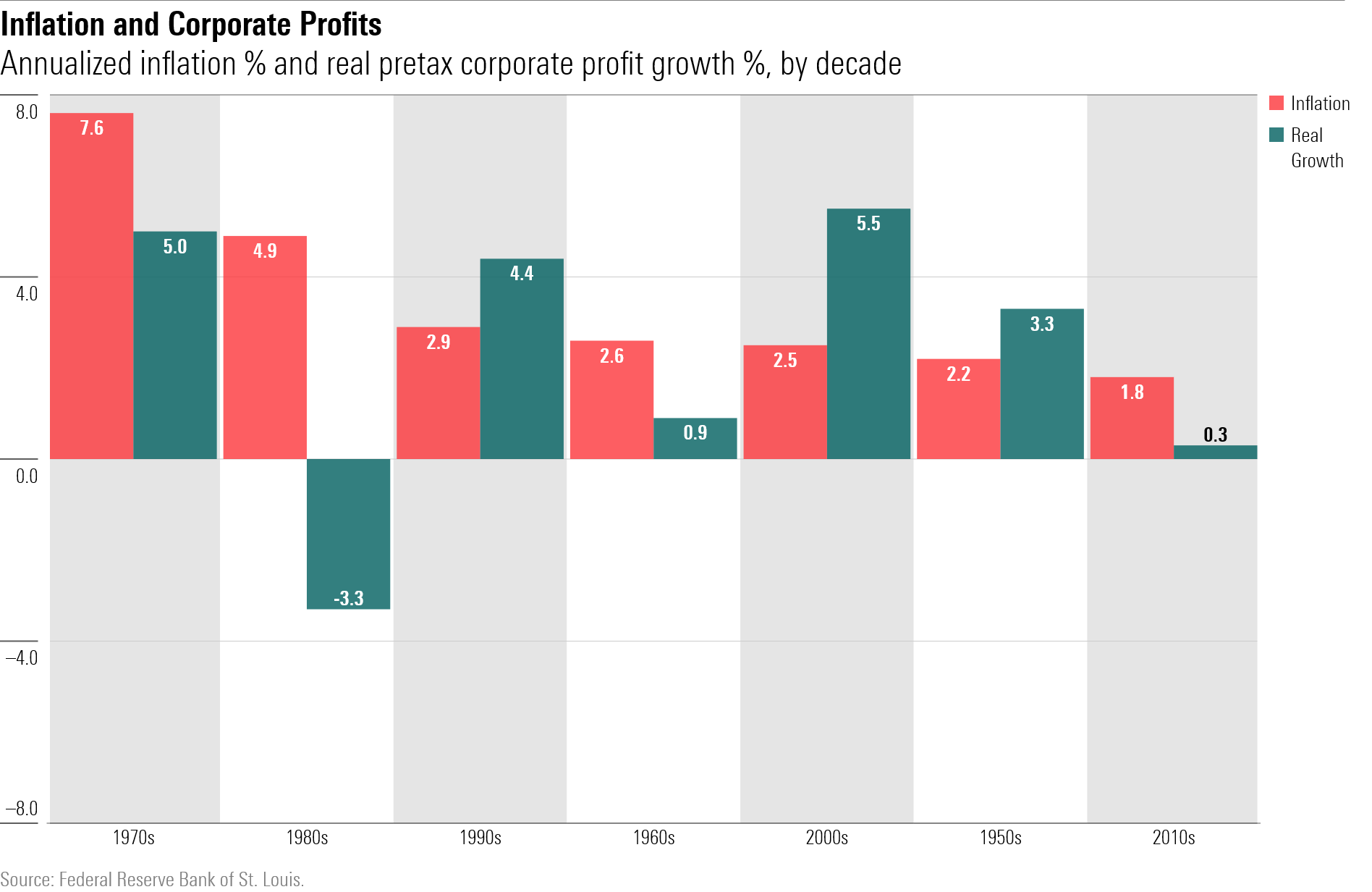

Historiken bekräftar även detta. För vart och ett av sju decennier, från 1950-talet till 2010-talet, beräknade jag två siffror. Den ena var inflationstakten, mätt genom förändringar i det säsongsjusterade konsumentprisindexet, och den andra tillväxttakten för amerikanska företags verkliga vinster före skatt. (Båda är genomsnittliga årliga siffror.) Om inflationen hämmar amerikanska företags förmåga att öka sina vinster, bör den kraften synas i siffrorna.

Det har den inte. I diagrammet nedan är de sju decennierna organiserade efter inflationstakt, från högst längst till vänster till lägst längst till höger. Således utstod 1970-talet de kraftigaste prisuppgångarna, med 7,6% på årsbasis, medan det senaste decenniet var det tystaste, med blygsamma 1,8 %. Till varje inflationstakt finns en andra stapel, som representerar den verkliga tillväxten i företagsvinster före skatt.

Trots sin kraftiga inflation hade 70-talet den näst största förbättringen av företagens vinster. Samtidigt upplevde 2010-talet både den lägsta inflationen och den näst svagaste vinsttillväxten. (Om du spekulerar i att 2010-talet spretade för att covid-19 kom och förstörde siffrorna för de sista åren, väl tänkt. Den hypotesen misslyckas dock, eftersom jag drog gränsen för det decenniet i december 2019.) Faktum är att dessa resultat antyder att inflationen förbättrar vinster. Men så var inte fallet; totalt sett har de blå och orangea staplarna inget uppenbart samband.

Följdeffekter

Hög inflation har dock två konsekvenser, varav en skadar tillväxtaktier och en hjälper dem. Vi har tidigare observerat den skadliga effekten: stigande räntor.

Eftersom den främsta anledningen till att äga tillväxtaktier är för vinster som sker långt in i framtiden, snarare än för deras nuvarande kassaflöden, kan tillväxtaktier i viss mån betraktas som långa obligationer. De är därför mycket sårbara för de räntehöjningar som vanligtvis följer med inflationsstegringar.

Cliff Asness från AQR bestred nyligen detta påstående på två grunder. För det första, även om tillväxtaktier i teorin har mycket längre löptid än värdeaktier, har de det i praktiken inte, eftersom tillväxtföretag inte stannar uppe i elitligan särskilt länge. För det andra, enligt AQR:s forskning, är kopplingen mellan tillväxtaktier och avkastningen på statsobligationer svag.

Det första argumentet tror jag lätt kan motbevisas. Verkligheten är oväsentlig. Om marknadsplatsen felaktigt tror att snabbväxande företag kommer att förbli så på obestämd tid, är det så sådana aktier kommer att handlas, även om verkligheten är en annan.

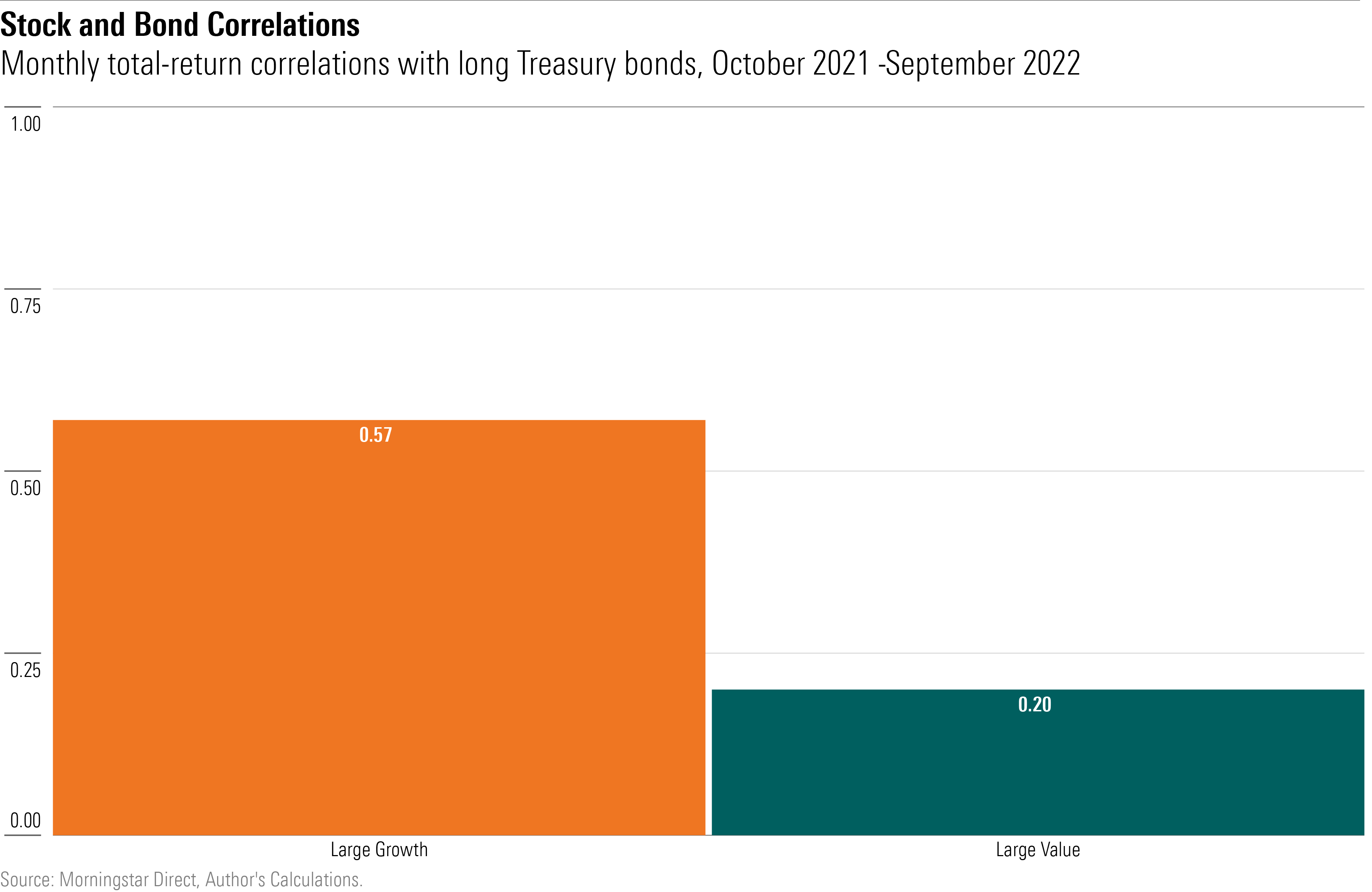

Det andra påståendet är mer övertygande. Kopplingen mellan tillväxtaktiers beteende och obligationsmarknadens beteende är verkligen inkonsekvent. Under det senaste året har det dock varit mycket tydligt, vilket framgår av korrelationen mellan den månatliga avkastningen för tillväxtaktier, värdeaktier och långa amerikanska statsobligationer.

Visserligen skapades det diagrammet från endast 12 datapunkter, men den dagliga avkastningen efter antingen Bureau of Labor Statistics CPI-rapporter eller Federal Reserve-ordförande Jerome Powells kommentarer har följt ett liknande mönster.

Den andra, mer fördelaktiga följdeffekten har också nämnts - ekonomin. Om den ekonomiska expansionen ökar de relativa förmögenheterna för värdeaktier, så är det naturligt att kontraktionen hjälper tillväxtföretagen. Vilket faktiskt ofta inträffar, vilket framgår av deras enastående resultat för 2020. För tillväxtaktier kan mindre visa sig vara mycket mer.

Vad väntar framöver

Av de tre troligaste investeringsutfallen 2023, är två gynnsamma för tillväxtaktier:

1) Inflationen har nått en topp och ekonomin slipper lågkonjunktur.

Skulle inte det vara trevligt? Om så är fallet kommer sannolikt alla aktier att stiga, men jag misstänker att tillväxtaktier kommer att prestera bäst och återta mycket av sin förlorade mark när Federal Reserve gradvis sänker räntorna.

2) Inflationen har nått sin topp och ekonomin går in i recession.

Mindre trevlig men relativt stark för tillväxtaktier. De skulle gynnas både av fallande räntor och av styrkan i deras affärsverksamhet.

3) Inflationen har inte nått toppen och Federal Reserve fortsätter att höja räntorna.

Kära nån. Detta skulle vara ett problem för tillväxtaktier, oavsett om USA drabbas av en recession.

Naturligtvis är detta bara tre scenarier. Det är mycket möjligt att ekonomin inte matchar någon av dessa förväntningar. Ändå, precis som när man går in i 2022, verkar de ekonomiska utsikterna ge några ledtrådar om vad nästa år kan ge.