Även när aktieinvesterare jublar då tecken på att inflationen toppar, visar obligationsmarknadens mest kända prediktor för lågkonjunkturer sin tydligaste signal hittills om att det finns problem för den amerikanska ekonomin.

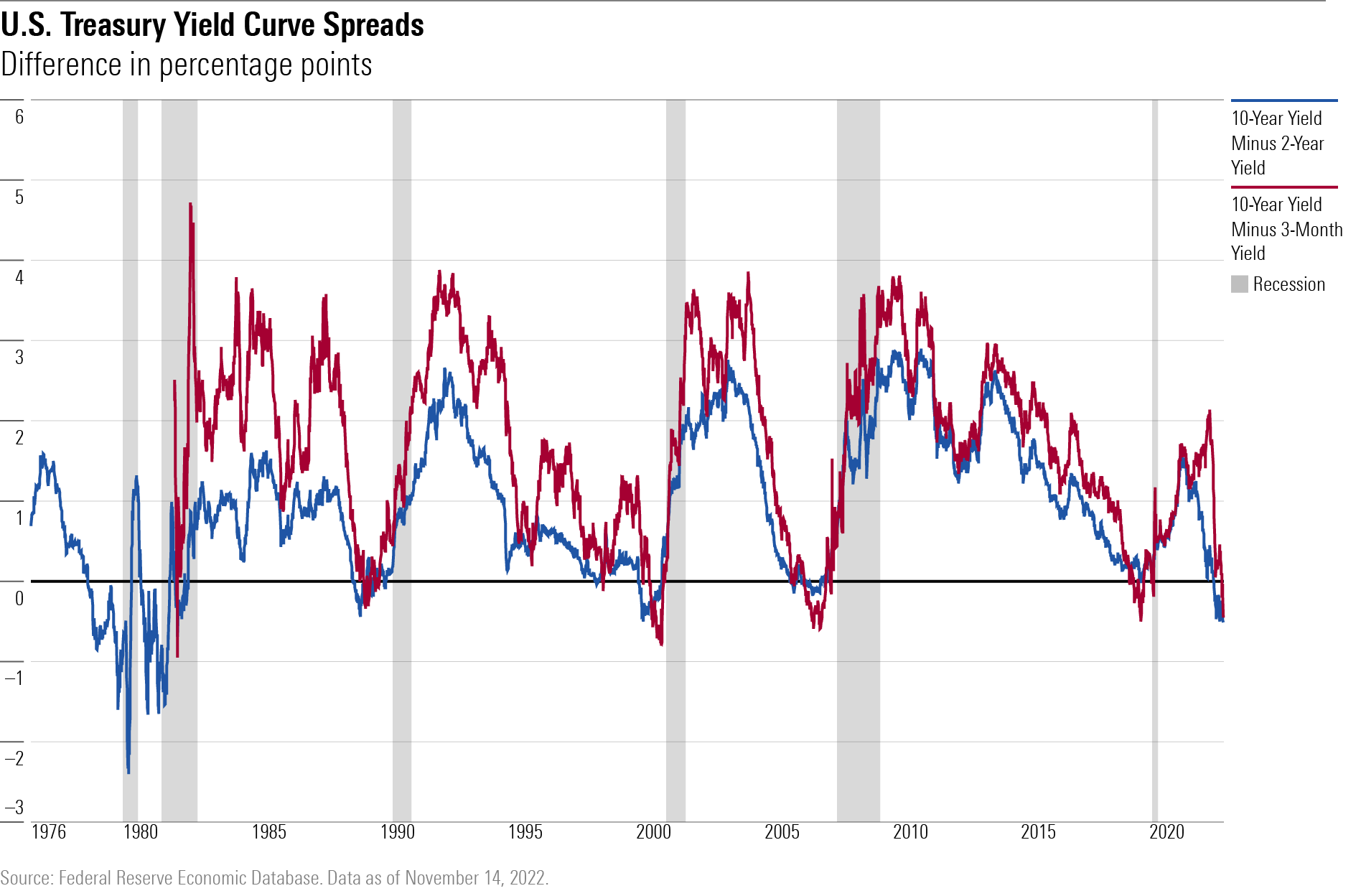

Det är känt på Wall Street-språket som en inverterad avkastningskurva, och de senaste dagarna har den rört sig till sina mest extrema nivåer sedan lågkonjunkturen 1982 tack vare ett stort fall i långfristiga obligationsräntor. När denna dynamik har varit på plats under de senaste två decennierna har i varje fall en lågkonjunktur följt. (För en titt på historien om avkastningskurvor och lågkonjunkturer, se vår tidigare artikel här.)

Medan en inverterad amerikansk avkastningskurva inte är känd som en prediktor för hur djup eller hur länge en lågkonjunktur kan pågå, eller ens när en lågkonjunktur kommer att börja, säger marknadsbevakare att det aktuella budskapet är omisskännligt.

"Historiskt, när du får en ihållande inversion som denna […] är det en mycket pålitlig indikator på att en lågkonjunktur kommer", säger Duane McAllister, senior portföljförvaltare på det amerikanska företaget Baird Advisors.

Det gör att många marknadsobservatörer säger att den verkliga frågan inte är om det kommer att bli en lågkonjunktur, utan hur den kommer att se ut. Kommer det att vara en djup lågkonjunktur eller inte? Kort eller utdraget?

Penningförvaltare och ekonomer brottas med dessa frågor. Många säger att utsikterna är mycket osäkra mot bakgrund av att de senaste ekonomiska uppgifterna målar upp en något motstridig bild. Å ena sidan har inflationen börjat sjunka från 40-åriga toppar, vilket borde ge Federal Reserve möjlighet att bromsa takten i räntehöjningarna.

Inflationen är dock fortfarande extremt hög trots att den nyligen lättat. Samtidigt förblir sysselsättningstillväxten och konsumtionsutgifterna robusta. Faktum är att Atlanta Feds GDPNow-prognos, en löpande uppskattning av ekonomisk tillväxt, klockar in en extremt stark tillväxttakt på 4,2% för fjärde kvartalet. Dessa indikatorer tyder på att Fed inte har råd att sluta höja räntorna för tidigt och riskera att bädda in högre inflation i ekonomin, säger analytiker.

Vad är en inverterad avkastningskurva?

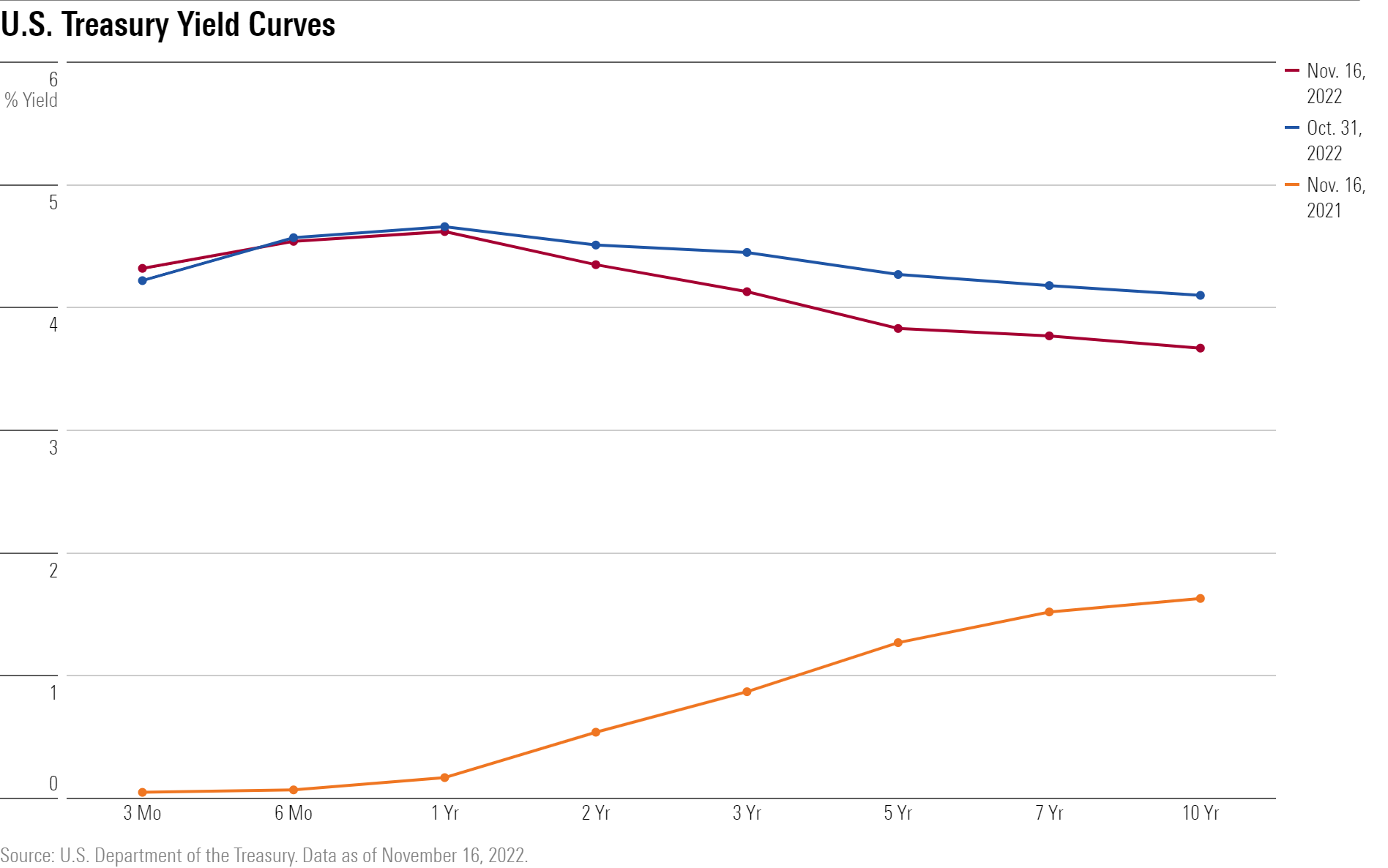

Den amerikanska statsskuldsräntekurvan är i huvudsak ett visuellt sätt att avbilda avkastningen på en rad obligationer som emitterats av den amerikanska regeringen, från statsskuldväxlar till 30-åriga obligationer. Det vanligaste sättet att se på avkastningskurvan är att kartlägga avkastningen från US Treasury tvååriga obligationer till avkastningen på US Treasury 10-åriga obligationer.

För det mesta är räntan på längre löptider högre än räntan på kortare obligationer, vilket speglar de större riskerna med att hålla obligationer under längre perioder.

Under vissa omständigheter, som de som äger rum just nu, kan formen på avkastningskurvan vända med kortsiktiga räntor som stiger över långa räntor. Det är känt som en inverterad avkastningskurva.

I år har kombinationen av Federal Reserves höjningar av målräntan för federal-funds och förväntningar på fortsatta räntehöjningar höjt kortsiktiga amerikanska statsräntor över de långa räntorna. (Fed-funds-räntan är räntan för utlåning över natten mellan banker.) Fed har aggressivt höjt räntorna i syfte att bromsa ekonomin för att ta inflationen från 40-åriga toppar norr om 8% ner till målet på 2%.

Budskapet från en inverterad avkastningskurva är att medan räntorna är höga för närvarande, kommer den ekonomiska tillväxten i framtiden att bli långsammare och inflationen lägre. Det har historiskt sett i allmänhet följts av en lågkonjunktur.

Hur inverterad är avkastningskurvan?

Sedan början av juli har räntorna på amerikanska statsobligationer på två år legat över tioåringen, och under loppet av sommaren och in på hösten har gapet ökat. I slutet av oktober gav den amerikanska tvååriga statsobligationen 4,51%, upp från 0,73% i slutet av 2021. Samtidigt låg den amerikanska tioåriga statsobligationen på 4,10%, upp från 1,52% den 31 december.

Jan Nevruzi, amerikansk räntestrateg på NatWest Markets, säger att en viktig orsak till att långa räntor har kunnat sjunka är att investerare tror att Fed kommer att lyckas minska inflationen. "Inflationsförväntningarna är fortfarande ganska förankrade", säger han.

Denna trend intensifierades efter oktoberrapporterna för konsumentprisindex och producentprisindex, som verkar ha bekräftat att inflationen har nått en topp och börjat trenda lägre. Det ledde till ett hopp i obligationspriserna – och nedgång i avkastningen – med dramatiska rörelser bland medellånga och långfristiga obligationer. Räntan på 10-åringen sjönk till 3,67% den 16 november, medan räntan på tvååringen sjönk till 4,35%.

Den snabbare nedgången i räntor bland långa obligationer än på korta obligationer gjorde att gapet mellan tvååringen och tioåringen har vidgats till -0,68 procentenheter. Senaste gången kurvan var så inverterad var i oktober 1982, en tid då den amerikanska ekonomin befann sig mitt i en ekonomisk nedgång som varade ungefär ett år.

På ett annat mått på avkastningskurvan, där man jämför räntorna på tremånadersväxlar från USA:s statsobligation med 10-årslån, är avkastningskurvan inverterad med 65 punkter, den största inversionen för detta mått sedan strax före lågkonjunkturen 2001.

"Marknaden började få lite desinflationseufori", säger Alexandra Wilson-Elizondo, chef för multi-asset retail investing på Goldman Sachs Asset Management, och tillägger att hon tror att marknaderna nu underskattar hur lång åtstramningscykeln från Fed kommer att bli.

Hur illa skulle en lågkonjunktur vara?

Med tanke på varningssignalerna och månader av diskussioner på marknaderna om potentialen för recession – vilket generellt definieras som två kvartal i följd av negativ ekonomisk tillväxt – om det inträffar, finns det ingen anledning för investerare att bli förvånade.

"Det här kommer att bli den mest förväntade lågkonjunkturen i historien", säger John Linehan, portföljförvaltare för den amerikanska aktieinkomststrategin för stora bolag och investeringschef på T. Rowe Price.

Preston Caldwell, USA:s chefsekonom på Morningstar, säger samtidigt att det fortfarande är 50/50 när det gäller om ekonomin kommer att hamna i en officiell lågkonjunktur. Men, ännu viktigare, säger han, "vi har konsekvent hävdat att den binära frågan 'kommer det att bli en lågkonjunktur?' missar poängen; varje lågkonjunktur bör vara relativt mild och kortvarig, enligt vår uppfattning."

Baird's McAllister säger att ekonomins grunder betyder att en nedgång inte bör vara för djup. "Du har hushåll i ganska bra form", säger han. "Människor är inte överbelånade och även om bostadsvärdena sjunker, finns det mycket eget kapital där." Dessutom är företagens balansräkningar sunda och på statlig och kommunal nivå har finanserna i allmänhet aldrig sett bättre ut, med starka skatteintäkter […] och reserver på rekordnivåer", säger han.

På Goldman Sachs säger Wilson-Elizondo att det fortfarande inte är klart vilken typ av landning ekonomin kommer upppleva som ett resultat av Feds aggressiva räntehöjningar. "Det finns några riktiga frågetecken som inte har lösts", säger hon.

Den ena är effekten av att Fed avvecklade sina massiva innehav av obligationsköp som gjordes under covid-19 recessionen för att pumpa in pengar i det finansiella systemet och stödja ekonomin. (Denna ansträngning från Fed är allmänt känd som kvantitativ åtstramning.)

Den andra är takten i Kinas ekonomiska återöppning från dess strikta "noll-Covid-19"-politik, som, beroende på takten och timingen, kan ge ett uppsving för den globala ekonomin och även elda på råvaruinflationen.

Inom den amerikanska ekonomin säger Wilson-Elizondo att de fokuserar på tre variabler på arbetsmarknaden för att få en känsla för om det kommer att bli en hård eller mjuk landning: förhållandet mellan lediga jobb och arbetssökande, deltagandegraden för arbetstagare på arbetsmarknaden och den övergripande takten i skapandet av arbetstillfällen.

Hur mycket kommer inflationen att sjunka?

När det kommer till inflationsutsikterna har fokus på marknaderna de senaste veckorna varit på den riktning som inflationstakten har tagit: lägre. Men Wilson-Elizondo säger att det som är viktigare är var den faktiska inflationstakten hamnar. I oktober hade KPI en årlig ökning på 7,7%.

"Vi är mycket fokuserade på den direkta nivån mer än på vägen den tar," säger hon.

"Men när det gäller vägen är hastigheten med vilken (inflationen faller) mycket kritisk." För nu, säger hon, är det som verkar tydligt att det är svårt att se inflationen komma ner till Feds 2-procentiga målränta snart, och vi tror att de kommer att behöva förbli restriktiva."

På NatWest säger Nevruzi att de spår en lågkonjunktur som börjar i slutet av detta år, ledd av minskande konsumtionsutgifter, "men inget som liknar en kollaps där du ser att aktiviteten stannar av." Istället säger han, "Vi ser att ekonomin tippar in i en lågkonjunktur, mer av en gradvis nedgång och gradvis kommer tillbaka till 2024."

Mot denna bakgrund förväntar sig NatWest en gradvis nedgång i inflationen 2023, men med KPI som stannar på över en 4% årstakt till mitten av 2023 och bara bryter strax under 3% vid årsskiftet. Några av de långsammare rörliga komponenterna som hyreskostnader eller tjänstepriser som priser på flygresor kommer att hjälpa till att hålla inflationen på en "långsam väg", säger han. "Det är därför vi tror att Fed kommer att höja till 5% (från sitt nuvarande mål på 3,75%-4%) och stanna på 5% till slutet av året", tillägger han.