Många investerare kanske inte inser det, men de senaste 40 åren har vinden legat i ryggen när det gällt avkastningen på deras investeringar. För det mesta var det en lång period av låg inflation och låga räntor som satte grunden för långa tjurmarknader för aktier och obligationer.

Nu, säger Wei Li, global investeringsstrateg på BlackRock, har vi kommit in i en helt annan miljö där dessa medvindar förvandlas till vad som sannolikt kommer att bli bestående motvind.

Investerare bör rusta för en längre period med högre inflationsnivåer än vad som varit fallet under de senaste decennierna, säger Li, och kortare men kraftigare svängningar i ekonomin som i sin tur leder till mycket högre nivåer av volatilitet på marknaderna än vad vi alla varit vana vid.

"Vi har en ny regim", säger Li, som har varit på BlackRock sedan 2010.

Det är inte bara inflationen som stiger till 40-åriga toppar som är katalysatorn för regimändringen, säger Li. Det är egenskaperna hos de underliggande makroekonomiska fundamenta som är annorlunda nu, och det är en miljö som kan vara betydligt mer utmanande för Federal Reserve och andra centralbanker att navigera. Och det kommer att göra det svårare för investerare att tjäna den typ av avkastning som de har sett under de senaste decennierna.

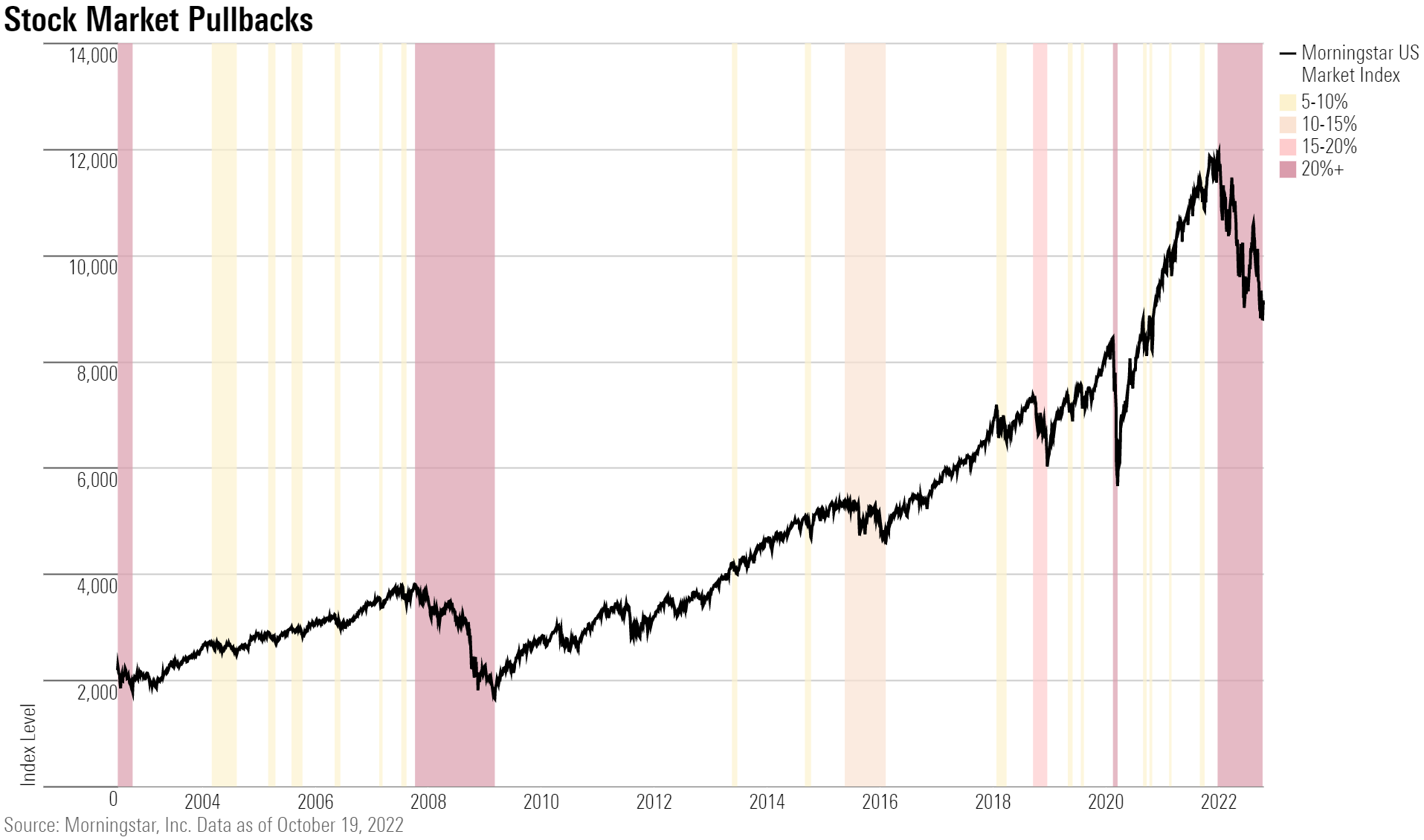

Det betyder också att vissa tumregler från de senaste fyra decennierna inte längre gäller, i synnerhet en "köpa-dippen"-mentalitet, där investerare nästan när som helst under en tid då marknaden såldes av kunde dra nytta av en snabb återhämtning. Dessutom, i en miljö utan långa tjurmarknader, betyder det att matematiken från sammansättningen av utdelningar och inkomster från obligationer kommer att spela en större roll för portföljavkastningen, säger Li.

Varför "The Great Moderation" var viktig

Att förstå den nya ekonomiska miljön, säger Li, börjar med att se tillbaka på de faktorer som drev den globala ekonomin och marknaderna under de senaste fyra decennierna, en period som ibland kallas "The Great Moderation", eller "det stora lugnet".

Li och hennes kollegor på BlackRock noterar att sedan 1980-talet hade världen sett en stadigt växande global produktionskapacitet. Detta var tack vare trender som globalisering och freden efter det kalla krigets slut, tillsammans med gynnsam demografi och andra enskilda händelser, som att Kina gick med i Världshandelsorganisationen 2001.

All denna överkapacitet införde flexibilitet i den globala ekonomin. Så även om överskottsutgifter skulle leda till överhettning eftersom ekonomiska cykler drevs av efterfrågan, kunde de spakar som kontrollerades av centralbankerna – officiella räntor – hålla inflationen under kontroll och återuppliva den avstannade ekonomiska tillväxten, säger Li.

"Centralbanksverktyg var mycket effektiva för att möta efterfrågan", säger Li. "Det fanns givetvis volatilitetstoppar, men ur ett brett perspektiv hade vi en period av extraordinärt låg ekonomisk volatilitet", tack vare räntornas effektivitet när det gällde att hantera upp- och nedgångar av inflation och tillväxt.

Men nu, "det har kommit till ett slut och vi är i en miljö av inflation formad av utbudet", säger Li.

Ett nytt inflationslandskap

För två år sedan hade de flesta aldrig hört orden "försörjningskedja". Men i kölvattnet av pandemin finns artiklar om drabbade leveranskedjor och deras roll för att driva upp priserna runt om i världen rutinmässigt på många förstasidor.

Li säger att de nuvarande striderna i försörjningskedjan är symptom på en bredare förändring. "Drivkrafterna (till den globala expansionen av produktionen) som demografisk medvind och globalisering stannar alla av", säger hon. Dessa trender har förvärrats av pandemin och Rysslands krig mot Ukraina.

Samtidigt leder insatsen för att ta itu med klimatförändringarna genom globala Net Zero, vars mål är att minska utsläppen av växthusgaser så mycket som möjligt, till ytterligare försörjningsbegränsningar.

"Detta skiljer sig fundamentalt från vad vi hade tidigare", säger Li. "Det finns dessa strukturella krafter som får oss att tro att vi kommer att vara i en miljö som formas av utbudet. I den här miljön kan ja, centralbanker fortfarande höja räntorna för att bekämpa inflationen, men den del av ekonomin som är räntekänslig är inte ansvarig för inflationen."

Så även om centralbankerna kommer dra till med det stora artilleriet och höja räntorna för att bekämpa inflationen, "kommer kostnaden att bli mycket högre", säger Li. Till exempel, "om Fed verkligen menar allvar med att komma tillbaka till 2% inflation inom en rimlig period i USA, skulle det representera en chock på 2% för USAs ekonomi 2023 och 3 miljoner jobbförluster."

Som ett resultat "kan centralbanker välja att bekämpa inflationen, men det kommer verkligen att slå hårt mot tillväxten och öka aktierisken och aktiemarknaden kommer att lida."

Säg hejdå till "att köpa dippen"

Summan av kardemumman, säger Li är, "i den gamla miljön med The Great Moderation kunde vi njuta av decennier långa tjurmarknader för både aktier och obligationer", säger hon. "I den här nya miljön borde vi inte förvänta oss det".

En av de främsta offer för denna nya dynamik är "köpa-dipp"-metoden som blivit genomgripande under de senaste decennierna. Detta underblåstes av centralbankspolitiken som dominerat stora världsekonomier sedan finanskrisen 2008. En aspekt av detta var känd i Wall Street-jargongen som "the Fed put", en referens till optionshandel. Tanken var att närhelst aktie- eller obligationsmarknaderna kollapsade, skulle Fed gå in för att rädda investerare.

"Du hade en situation där likviditeten lyfte alla båtar", säger Li. "Så länge du hade en tillräckligt lång horisont kunde du bara fortsätta köpa dippen och det skulle ta dig till en bra plats."

Nu kommer investerare att behöva överväga den makroekonomiska bakgrunden innan de börjar bottenfiska.

"Idag måste investerare förstå vad som driver korrigeringen", säger Li. "Den automatiska köp-dippen-reflexen kommer inte att fungera."

Ett återbesök till spelreglerna för obligationsmarknader

När investerare börjar tro att det finns en stigande chans för en lågkonjunktur, brukar svaret vara att köpa obligationer, vilket pressar upp priserna och driver ner avkastningen. Det gör att obligationer kan vara en säker hamn inför en ekonomisk nedgång, som vanligtvis är en tid då aktier faller.

Men som har varit fallet under 2022, har den klassiska spelboken för obligationer inte fungerat, och det är en som Li säger att investerare bör ompröva. Det första skälet, som har bevisats i år, är att i en miljö med högre inflation är centralbankerna mer benägna att fortsätta höja räntorna även när risken för recession ökar. Dessa räntehöjningar pressar ner obligationspriserna.

Investerare har också vant sig vid att centralbanker snabbt sänker räntorna när ekonomierna försvagas. Men mot en bakgrund av ihållande inflation, "ser vi dem inte sänka räntorna som de vanligtvis gör i lågkonjunkturer", säger Li.

Slutligen, med statsskulden på redan höga nivåer, säger Li att obligationsräntorna kan förbli högre än vad som var fallet tidigare, eftersom investerare letar efter större kompensation i förhållande till riskerna med att äga statsobligationer.

När skulle denna dynamik förändras? Investerare kommer att behöva vänta på att Fed håller räntorna stabila, eller till och med börja sänka dem, innan statsobligationer kan bli positiva, säger Li.

Men, säger Li, "just nu ligger fokus på att bekämpa inflationen, och det senaste KPI (konsumentprisindex) förstärker vår förväntning om att Fed kommer att strama åt för hårt i restriktiva territorier." Det är först när skadan på ekonomin är klar som Fed kommer att sluta, säger hon.

Li tillägger att hon ser värde för investerare i korta statsobligationer, där räntorna nu har stigit till runt 4%.

Utdelning och sammansättning återigen attraktivt

I en miljö med stora, utdragna tjurmarknader kommer huvuddelen av avkastningen från prisuppskattning. Men på mer häftiga, volatila marknader spelar inkomster som genereras av investeringar en större roll för avkastningen. "Ett annat sätt att säga det är att det är viktigt att dra fördel av kompoundering ... och förbli investerad," säger Li.

Dessutom kan aktiemarknaden mer allmänt också gynna utdelningsaktier, säger Li. Hon noterar att i en högre räntemiljö diskonteras värdet av framtida kassaflöden hårdare – med andra ord - de är mindre värda idag – eftersom kassaflödet en investerare kan få idag har ett högre värde. "Det gör utdelningsaktier med hög kvalitet mer intressanta", säger Li.

.jpg)