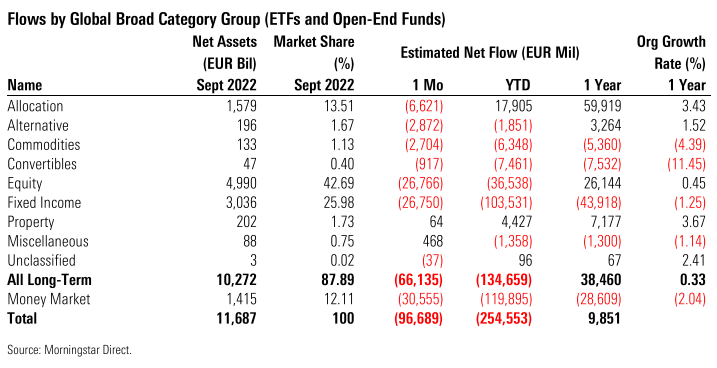

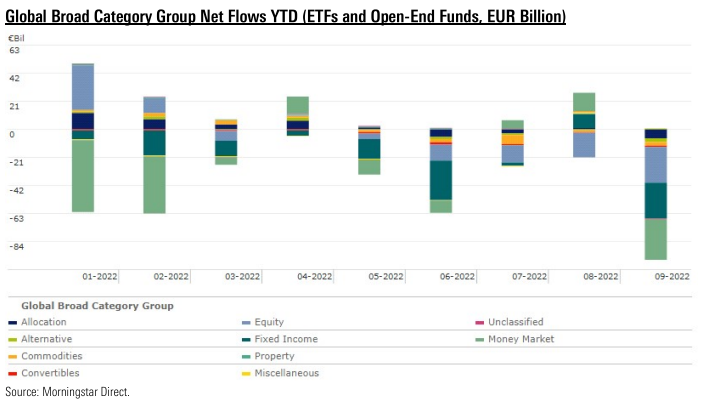

Nettoflödet för långsiktiga fonder hemmahörande i Europa återgick till det djupt röda i september, vilket markerar det sämsta månadsresultatet sedan utbrottet av covid-19-pandemin (mars 2020) och den femte månaden i rad med nettoutflöden. Marknadens volatilitet, inflationsrädsla, energikrisen och den allt mer konkreta möjligheten till en lågkonjunktur har hållit investerarnas sentiment nere.

Aktiefonder förlorade nästan 27 miljarder euro, det största månatliga utflödet de senaste två och ett halvt åren, både i absoluta och relativa termer. De globala aktiestrategierna på tillväxtmarknaderna drabbades hårdast, med 3,5 miljarder euro som gick förlorade på vägen, följt av globala aktiefonder med stora bolag och globala aktiefonder med tillväxtfokus (3,2 och 2,7 miljarder i nettoinlösen i september).

Aktiefonder noterade en organisk tillväxttakt på -1,12% under årets tredje kvartal, det sämsta kvartalsresultatet sedan fjärde kvartalet 2011. Till och med sämre än i det första kvartal 2020, då aktiefonder hade en organisk tillväxt på -0,98%.

Efter att ha noterat en positiv första månad på året vad gäller inflöden i augusti, förlorade räntefonder 27 miljarder euro i september, det näst sämsta månadsresultatet sedan mars 2020. Lejonparten av dessa utflöden har skett i fonder exponerade mot obligationer från globala tillväxtmarknader emitterade i dollar, mycket korta obligationer emitterade i euro och globala flexibla obligationer.

Obligationsfonder med hemvist i Europa har sett 104 miljarder i utflöden sedan början av året, vilket driver 2022 mot det sämsta kalenderåret för obligationsfonder sedan 2008, och potentiellt det sämsta året någonsin (beroende på hur det går i sista kvartalet). Kraftiga räntehöjningar av centralbanker för att hålla tillbaka inflationen väcker rädsla för en lågkonjunktur (10-åriga statsräntor klättrade över 4% i oktober, en 14-årig högsta nivå). Samtidigt har kombinationen av höga skuldnivåer och stigande räntor minskat investerarnas förtroende för företagens och regeringarnas förmåga att betala av sina skulder.

Slutligen sjönk tillgångarna i långfristiga fonder hemmahörande i Europa till 10,272 miljarder euro i slutet av september 2022, jämfört med 10,960 miljarder den 31 augusti.

Aktiv kontra passiv förvaltning

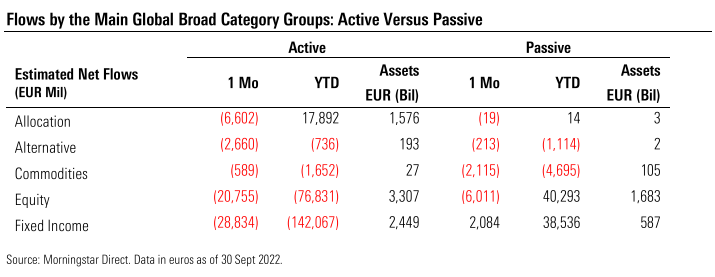

Långsiktiga indexfonder noterade utflöden på 6,4 miljarder euro i september, jämfört med nettoutflöden från aktivt förvaltade fonder på 60 miljarder euro. Alla större tillgångsslag har genomgått inlösen från båda sidor, med undantag för obligationsfonder som lyckats attrahera nytt kapital på den passiva produktsidan. Tvärtom förlorade aktiva aktiefonder 21 miljarder euro på vägen, medan passiva aktiefonder hade utflöden om 6 miljarder.

Marknadsandelen för långfristiga passiva fonder uppgick till 23,32% i september 2022 från 21,46% i september 2021.

Den hållbara vågen

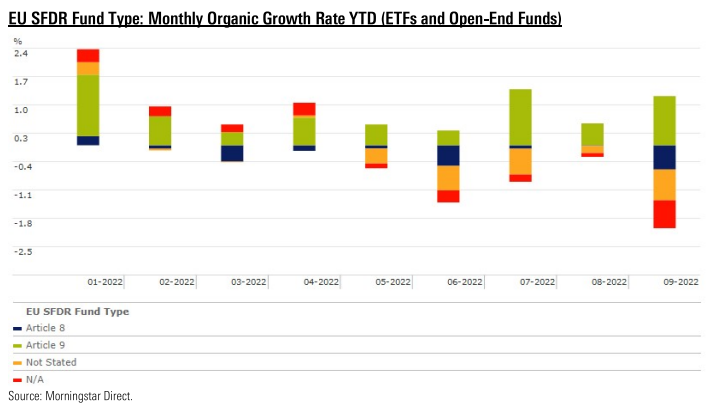

Trots den generella "risk-off"-miljön fortsätter de fonder som faller inom ramen för artikel 9 i den europeiska SFDR-förordningen att visa sig vara otroligt motståndskraftiga. I september satsade investerare 5,5 miljarder euro på dessa mörkgröna strategier. Å andra sidan har de fonder som faller under artikel 8 (ljusgrön - ljusgrön) förlorat över 25 miljarder euro.

Ur en organisk tillväxtsynpunkt är artikel 9-fonderna de enda som uppvisar en positiv genomsnittlig tillväxttakt under tredje kvartalet på 3,31%. Medan de produkter som faller inom gruppen enligt artikel 8 visar en genomsnittlig organisk tillväxttakt på -0,70% under samma period. Å andra sidan, mellan juli och september, noterade de fonder som inte betraktades som artikel 8 eller artikel 9 genomsnittliga organiska tillväxttakter på mellan -0,99% och -1,59%.

Kapitalförvaltningsbolagen med högst och lägst nettoinflöde

Nedan är de tio förvaltningsbolag som samlade in mest och minst kapital i Europa i september, med detaljer kring passiv och aktiv förvaltningsstil. Swedbank, som är Sveriges största kapitalförvaltare sett till förvaltat kapital, fanns på en tredjeplats över de förvaltningsbolag med störst inflöden i Europa under månaden.