I takt med att inflationen stiger förväntar sig investerare ytterligare räntehöjningar i Europa under de kommande månaderna, med start från Europeiska centralbankens möte den 8 september.

Efter ett första halvår av negativ utveckling står investerare i obligationsfonder inför nya utmaningar under hösten.

Enligt senaste Eurostats uppgifter steg inflationen i augusti till 9,1 procent på årsbasis i de 19 länder som införde euron. Det är den högsta nivån sedan eurons införande 1999. För bara ett år sedan var inflationen 2,2 procent.

Energipriserna är fortfarande en av de viktigaste drivkrafterna för inflationen, och den senaste tidens ökning av naturgaspriserna - efter att det ryska företaget Gazprom meddelade nya leveransavbrott för underhåll av Nord Stream 1-rörledningen - väcker oro för framtiden.

ECB höjde räntorna med 50 räntepunkter i juli, i väntan på att "vid ECB-rådets kommande möten kommer ytterligare normalisering av räntorna att vara lämplig".

"ECB-rådets framtida styrräntebana kommer att fortsätta att vara databeroende och kommer att bidra till att uppnå ett inflationsmål på 2% på medellång sikt", sade de i en not.

Inverkan på obligationsfonder

När räntorna går upp innebär det att investerare kan köpa en nyemitterad obligation med högre ränta, vilket innebär att tidigare emitterade obligationer med lägre avkastning är mindre värda.

Men investerare som köper enskilda obligationer och håller dem till förfall kommer så småningom bli återbetalda när de löser in sina innehav till pari. De kan sedan investera intäkterna till en högre ränta, vilket leder till bättre avkastning för framtida obligationsinnehav. Bevittna det faktum att det är relativt sällsynt att obligationer drabbas av två eller flera år av förluster i följd, även under perioder med stigande räntor.

En fondförvaltare som innehar obligationer med många olika förfallodatum kommer att återinvestera intäkterna när de förfaller. Det gör det möjligt att landa mer generösa kuponger under perioder med stigande räntor, vilket leder till bättre framtida avkastning.

Effekten av stigande räntor är inte densamma för alla obligationer och de fonder som investerar i dem.

Långa obligationer tenderar att vara särskilt svåra i en miljö med stigande räntor. Sedan början av året har Morningstar Euro Long Term Bond-kategorin tappat cirka 25 % och Euro Government Bond-kategorin har tappat 11,09 % (per den 30 augusti).

Däremot påverkas korta obligationer mindre av stigande räntor. Sedan januari 2022 har kategorin Euro Government Bonds - Short Term tappat 1,85 % (-1,46 % Euro Ulta-Short Term Bonds).

Tid av osäkerhet

Framöver verkar ECB:s väg utstakad, så investerare bör förvänta sig ytterligare räntehöjningar, även om Christine Lagarde i juli inte gav några ledtrådar om storleken på framtida höjningar, eller antalet för den delen. I en utmanande ekonomisk miljö är det svårt, även för centralbanker, att spå inflationstrender och därmed effektiviteten av penningpolitiska beslut. Investerare måste vara beredda på ytterligare faser av svaghet i sina obligationsportföljer.

Europeiska räntefonder upplevde faktiskt sin sjätte negativa månad i rad i juli, med 2,3 miljarder euro i uttag (-88,4 miljarder euro sedan början av året).

Överge inte obligationer

"Investerare bör inte ge upp obligationer helt och hållet", säger Amy C. Arnott, portföljstrateg för Morningstar. "Räntebärande värdepapper spelar fortfarande en avgörande roll för att minska portföljrisken och kan också visa sig förvånansvärt motståndskraftiga, även under perioder med stigande räntor."

”Obligationers förmåga att kontrollera risk beror delvis på att de skiljer sig fundamentalt från aktier. Obligationsinnehavare får periodiska räntebetalningar i utbyte mot att låna ut pengar till obligationsutgivaren. Aktier å andra sidan kan ge utdelning, men alla betalningar till aktieägarna är valfria”.

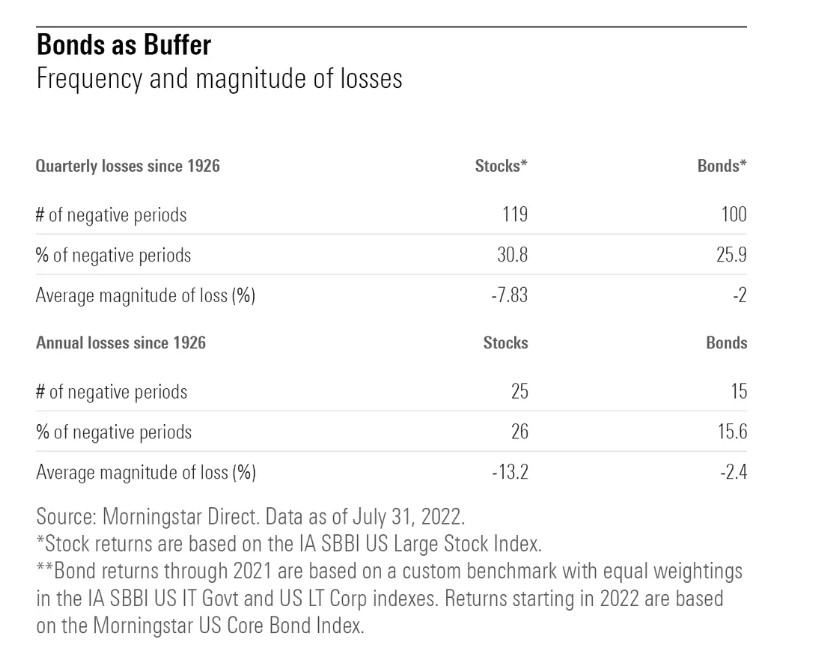

"Obligationer har vanligtvis en mycket stabilare utveckling än aktier. Sedan 1926, till exempel, har aktier haft 119 kvartal med negativ avkastning. Under ungefär två tredjedelar av dessa perioder hade obligationer positiv avkastning", sa hon.

Obligationer kan också ge diversifieringsfördelar tack vare deras generellt låga korrelation med aktier. Även under perioder med stigande räntor har obligationer vanligtvis en lägre korrelation med aktier än de flesta andra större tillgångsslag, vilket ökar deras förmåga att minska risken på portföljnivå. En Morningstar-analys av tidigare stressperioder för inflation och räntor tyder på att aktie/obligationskorrelationer sällan har ökat över 0,6, och då endast under de mest akuta perioderna med stigande räntor och/eller inflation.

Vilka är de bästa obligationsfonderna för mig

Investerare bör ge upp idén om att försöka förutspå en inflationstopp eller räntehöjningar och fokusera på sina finansiella behov.

"För dina mycket kortsiktiga utgifter, om du är pensionerad och du har utgifter för de kommande åren som du kommer att ta ut från din portfölj, skulle min fördom vara att bara hålla de pengarna i kontanter, inte ta någon ränterelaterade risker. Du kanske ser att dess värde äts upp lite av inflationen, men jag tror att generellt sett skulle du hellre vara säker än ledsen med den delen av portfölj", föreslår Christine Benz, chef för personlig ekonomi för Morningstar.

"Om du har medel som du förväntar dig att spendera under de kommande två till fem åren, kan du placera dessa i korta obligationer, som kommer att ha mycket mindre räntekänslighet."

"Slutligen, om din tidshorisont är fem till tio år, kan du ha medel- till långfristiga obligationsfonder, med viss förtroende för att obligationer över din specifika tidshorisont sannolikt kommer att vara i positivt territorium", säger Benz.

Åtminstone är det vad de historisk data föreslår oss, medan framtiden är framför oss och ingen av oss har en kristallkula.