I den här artikelserien kommer vi att analysera köpaktiviteten för vad vi på Morningstar anser vara de bästa aktiva europeiska aktieförvaltarna. För detta ändamål har vi förlitat oss på den kvalitativa analysen av vårt team av fondanalytiker.

För att tillhöra vår bevakningslista måste fonden (eller en av dess fondklasser) ha ett positivt analytikerbetyg (guld, silver eller brons) och en värderingsprocess som är minst över genomsnittet.

De utvalda fonderna måste tillhöra alla europeiska Large Cap Equity-fonder, oavsett deras hemvist. (Obs: Vi har inte inkluderat Eurozone Large Cap Equity-fonder för att inte straffa brittiska och schweiziska företag i analysen)

Det är också viktigt att vi har ny portföljdata i vår databas för de fonder vi täcker för att se deras senaste aktivitet. Det finns några mycket bra fonder som skulle kunna finnas med på den här listan men som inte visas eftersom vi inte har ny portföljdata för dem (kriterierna som används är att portföljen inte ska vara mer än 2 månader gammal).

Uppenbarligen kan de valda fonderna variera inte bara enligt våra analytikers åsikter. När en förvaltare förvaltar flera fonder som kvalificerar sig för vår lista har vi bara inkluderat den största fonden i vår bevakningslista.

När denna artikel skrevs har alla fonder på vår lista redan skickat sina majportföljer till oss och 11 av de 18 fonderna har redan skickat sina juniportföljer till oss. Vi kan därför ha en ganska bra uppfattning om hur de orienterar sina portföljer i den nuvarande miljön.

Sjukvård: en växande sektor

I denna första rapport kommer vi att fokusera på sjukvårdssektorn. Tillsammans med industrisektorn är det en av de sektorer som har störst närvaro i portföljerna för våra utvalda fonder och är den stora förmånstagaren av de senaste portföljrörelserna.

Av de 18 fonderna har 12 ökat sin vikt i sektorn. En av förvaltarna som satsar på vårdbolag är Stefan Gries, förvaltare för BGF European, som har ökat sin sektorvikt från 14,2% i slutet av första kvartalet till 20,6% i slutet av andra kvartalet. Speciellt Novo Nordisk A/S (NOVO B) är hans favoritaktie (den har stigit från 5,1% av hans portfölj i mars - ranking 4 - till nummer 1 i hans portfölj i slutet av juni, med 6,8%).

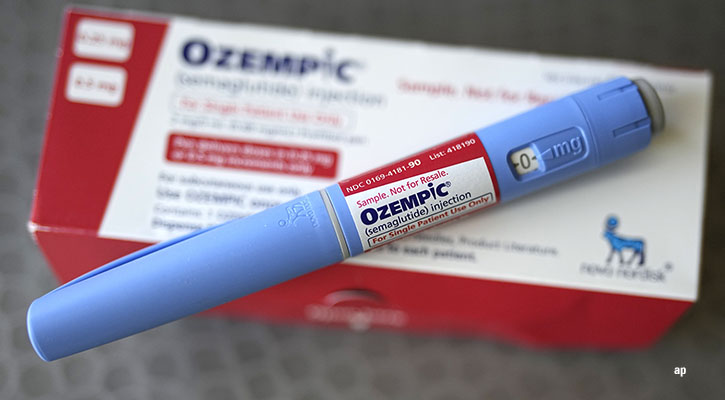

Vår sektoranalytiker, Karen Andersen, betonar att "Novo står för 30% av den globala diabetesmarknaden och ungefär hälften av marknaden för insulinterapi på 20 miljarder dollar. Novo Nordisks globala omfattning och starka immateriella tillgångar på den globala diabetesmarknaden på mer än 50 miljarder dollar ger företaget en bred ekonomisk vallgrav som kommer att skydda lönsamheten på lång sikt. Vi tror att företaget står inför miljömässiga, sociala och ägarstyrande risker, särskilt relaterade till potentiella amerikanska läkemedelsprisrelaterad policyreform (Novo Nordisk ser ungefär 50% av sin försäljning från den amerikanska läkemedelsmarknaden) och pågående potential för produktstyrningsfrågor (inklusive rättstvister)".

Aktien drar nytta av en bred ekonomisk vallgrav, men dess höga värdering gör att den handlas med ett Equity Rating på endast 3 stjärnor.

BGF European Equity Income Fund är också hårt investerat i hälsovårdssektorn. Dess topp 3 positioner inom hälsovårdsaktier: AstraZeneca PLC (AZN), Roche Holding AG (RO) och Novo Nordisk A/S.

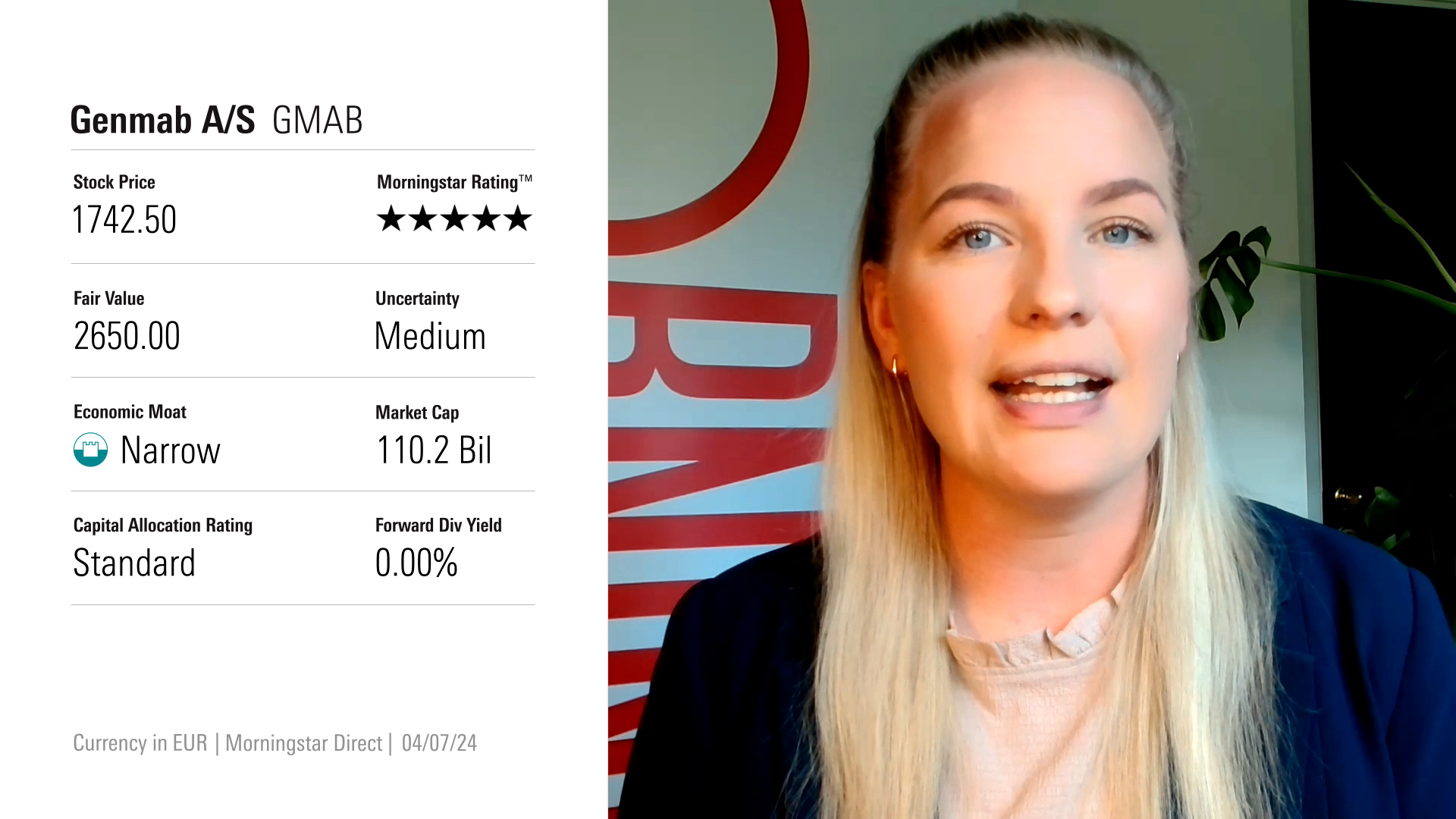

Brandes European Value Fund är en annan fond i vår utvalda lista som har ökat vikten av hälso- och sjukvårdssektorn mellan maj och juni, från 14,4% till 16,3% och som även hade 3 vårdbolag i portföljens topp 3 positioner i slutet maj: Grifols SA (GRF.P; Narrow Moat; 4 Stars), GSK PLC (GSK; Wide Moat; 4 Stars) och Novartis AG (Wide Moat; 4 Stars).

Grifols är inte en aktie som finns i många portföljer, men det är ett av de billigaste företagen i sektorn, som handlas till ett pris/verkligt värde på 0,7 (dvs den har en undervärdering på 30%). Enligt Karen Andersen äger Grifols mer än 20% av en immunglobulinmarknad på cirka 14 miljarder euro som växer i tvåsiffrig takt tack vare efterfrågan på flera typer av immunsjukdomar.

"Medan IG står för mer än 40 % av Grifols topplinjen, är lungprodukten Prolastin ledande på marknaden för alfa-1-antitrypsinbrist och Grifols har sett en stabil albumintillväxt, tack vare kinesisk efterfrågan. Med flera produkter under samma tak kan Grifols förbättra marginalerna, eftersom fler av proteinerna i plasma förvandlas till marknadsförda produkter."

Fonden med störst satsning på sjukvårdssektorn är helt klart Fidelity European Dynamic Growth Fund. I slutet av juni ökade den sin sektorvikt till 23,6%. Dess två bästa portföljpositioner i slutet av maj var Novo Nordisk och Merck KGaA (MRK; Narrow Moat; 2 Stars).