I min tidigare artikel om hur aktivt förvaltade fonder som tillhörde de tre huvudsakliga aktiekategorierna (Europe Large Cap Blend Equity, USA Large Cap Blend Equity och Global Large Cap Blend Equity) betedde sig i en björnmarknadsmiljö, var slutsatsen jag drog krass: under de första fem månaderna 2022 hade den genomsnittliga utvecklingen för fonderna i dessa tre kategorier varit lägre än en representativ börshandlad fond.

För den enskilda investeraren kan lärdomen vara följande: varför slösa tid på att välja en aktivt förvaltad fond om de, även på en björnmarknad (där aktivt förvaltade fonder ska ha en fördel framför passivt förvaltade fonder), inte lyckas slå en ETF (vi bortser från eventuella skatteeffekter i artikeln).

Men för att vara helt ärlig har studien ett stort metodologiskt fel. Det förutsätter att alla fonder, som utgör genomsnittet av de analyserade kategorierna, är aktivt förvaltade. Det är inte sant. Universumet av fonder i en given kategori är uppdelat i tre grupper: indexfonder, vad vi kommer att kalla felkategoriserade fonder, "äkta" aktivt förvaltade fonder och "falska" aktivt förvaltade fonder.

Indexfonder: en betydande andel

När det gäller indexfonder är deras antal inte så obetydligt som man kan tro, särskilt med tanke på den stora uppkomsten av passiv förvaltning under de senaste åren och speciellt i de tre kategorier som analyseras (indexfonder tenderar att vara koncentrerade särskilt till dessa 3 kategorier) .

Nedanstående graf visar betydelsen av indexfonder i de tre kategorierna. När det gäller USA:s Large Cap Blend Equity-fonder når andelen indexfonder 22% och kan inte anses vara irrelevant. Därför är det rimligt att ta bort indexfonder från resultatanalysen.

Fonder felaktigt kategoriserade?

Inom varje kategori, och särskilt i de kategorier där segmenteringen görs enligt investeringsstilen, finns det ett visst antal fonder som inte strikt passar inom den kategorins parametrar.

Det är till exempel möjligt att inom kategorin Europe Large Cap Blend Equity hitta en fond som har en Style Box (Styleboxen är den lilla rutan som med ett ögonkast anger investeringsstilen för en fond) markerad som Large Value eller Large Tillväxt.

Detta är inget problem i sig. Fonder är inte statiska. Deras portfölj kan och varierar över tiden, speciellt i tider som idag där stilskillnader (mellan värde och tillväxt) kan vara mycket markanta.

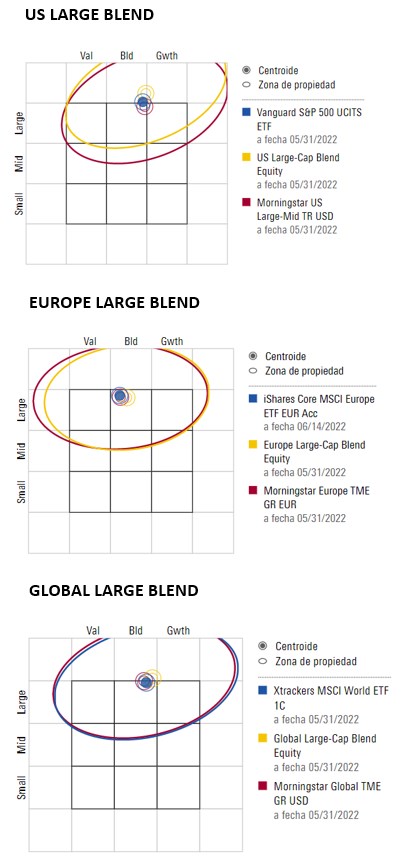

Det är inte heller ett kategoriseringsproblem. Vi ändrar inte automatiskt fondens kategori eftersom dess Style Box har ändrats från en månad till nästa från Large Blend till Large Value eller Large Growth. I vilket fall som helst, om vi jämför ETF:erna vi valde i den första artikeln (en för Europe Large Blend Equity-kategorin, en för USA:s Large Blend Equity-kategori och en för Global Large Blend Equity-kategorin), ser vi, som den bifogade illustrationen visar, att det när det gäller investeringsstil är få skillnader mellan dessa ETF:er och genomsnittet av deras respektive kategorier.

Urskilja de äkta aktiva fonderna

Det mest relevanta problemet när man analyserar prestanda för aktiva fonder kontra passiva fonder är att det inom de så kallade aktiva fonderna finns fonder som är mycket knutna till jämförelseindex, men som tar ut avgifter som om deras förvaltning verkligen var aktiv. Dessa är kända som closet indexers.

Hur skiljer man nu dessa falska aktiva fonder från de äkta aktiva fonderna? Det jag har gjort är att beräkna tracking error för alla fonder i de 3 kategorierna. Tracking error mäter helt enkelt hur väl fonden följer jämförelseindexet under en given investeringsperiod. Det är ett mått på volatiliteten i avkastningsskillnaderna mellan fonden och dess jämförelseindex. Ett litet tracking error indikerar att fonden ligger mycket nära sitt jämförelseindex, medan ett högt tracking error indikerar motsatsen.

För de 3 analyserade kategorierna har vi delat in fondernas universum (exklusive indexfonder) i 4 kvartiler: fonder med hög 3-årig tracking error (äkta aktiva fonder - kvartil 1), fonder med medelhög 3-års tracking fel (Kvartil 2), fonder med medel-lågt 3-års tracking error (kvartil 3) och fonder med låg 3-årig tracking error (garderobsindexerare - kvartil 4).

Vi har även i jämförelsen inkluderat de fonder som får ett positivt analytikerbetyg (brons, silver eller guld) i var och en av de 3 kategorierna.

För varje grupp har vi beräknat den genomsnittliga avkastningen från januari till maj. Det här är resultaten:

Slutsatser

Det finns flera slutsatser att dra från denna studie.

För det första, det faktum att en fond är mycket aktiv (Kvartil 1) inte garanterar att den kommer att prestera bättre vid marknadsnedgångar. Generellt sett, i de 3 analyserade kategorierna, har gruppen av fonder med lägst tracking error klarat sig bättre än genomsnittet av de andra fonderna.

För det andra är det slående att fonderna med en positiv kvalitativ rating från Morningstar-analytiker överträffade den genomsnittliga aktivt förvaltade fonden och till och med benchmark-ETF:n i kategorierna US Large Blend Equity och Global Large Blend Equity.

Det kan vara slumpmässigt, men det bör också noteras att våra analytiker positivt värderar aspekter som en låg portföljomsättning, en stark övertygelse om strategins genomförande, fondens resultat på både upp- och nedåtmarknader och låga kostnader, vilket allt kan förklara den relativa överavkastningen för denna fondgrupp i en svår marknadsmiljö.