Ett av argumenten som förespråkarna för aktivt förvaltade fonder framför är att det i perioder av starka marknadsrallyn, som vi upplevt de senaste åren, är svårt att slå passivt förvaltade fonder (indexfonder eller ETF:er).

Det har vår Aktiv/Passiv Barometer visat år efter år, där vi jämför aktivt förvaltade fonder med genomsnittet av passiva fonder.

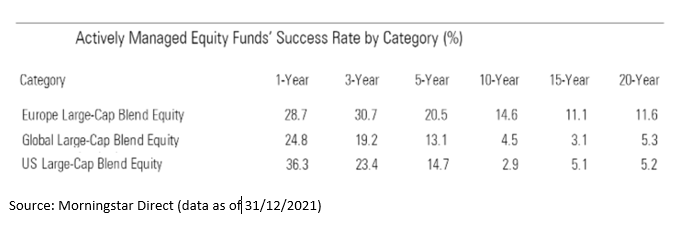

För de stora fondkategorierna (Europe Blend Equity, Global Blend Equity och US Blend Equity) har överlevnadsgraden, dvs. andelen aktiva fonder som slår passiva fonder, under alla analyserade perioder (1, 3, 5, 10, 15 och 20 år) alltid legat långt under 50%.

Men vad händer på björnmarknader? Kan aktiva fonder slå passiva fonder? Huvudargumentet för aktivt förvaltade fonder är det faktum att de kan vara mer defensiva än passiva fonder genom att allokera en del av sin portfölj till kontanter, något som passiva fonder inte kan göra (en aktiefond kan mycket väl ha 20% av sin portfölj i kontanter, vilket inte är fallet med indexfonder eller ETF:er)

Aktiva fonder har också möjlighet att rotera sina portföljer mot mer defensiva bolag, i mycket större utsträckning än vad passiva fonder kan göra. De senare roterar också sina portföljer men mer gradvis. I diagrammet ovan ser vi exempelvis hur vikten av tekniksektorn i S&P 500 har sjunkit under 2022, helt enkelt för att sektorn har presterat sämre än index som helhet.

ETF-jämförelse

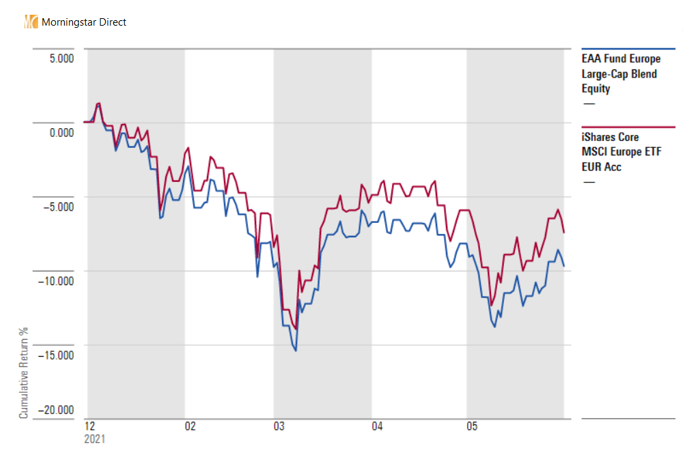

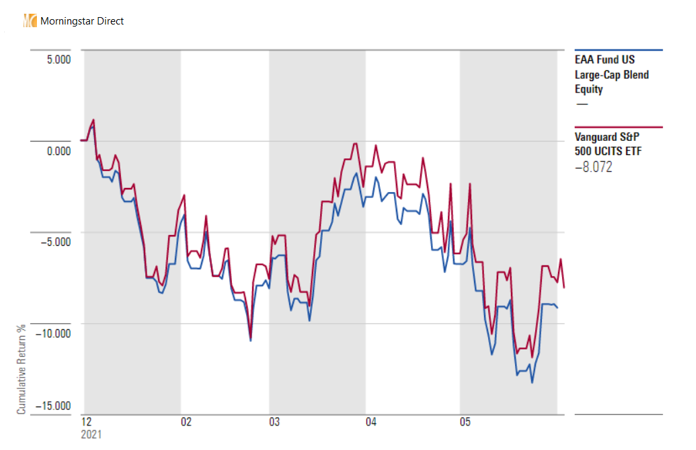

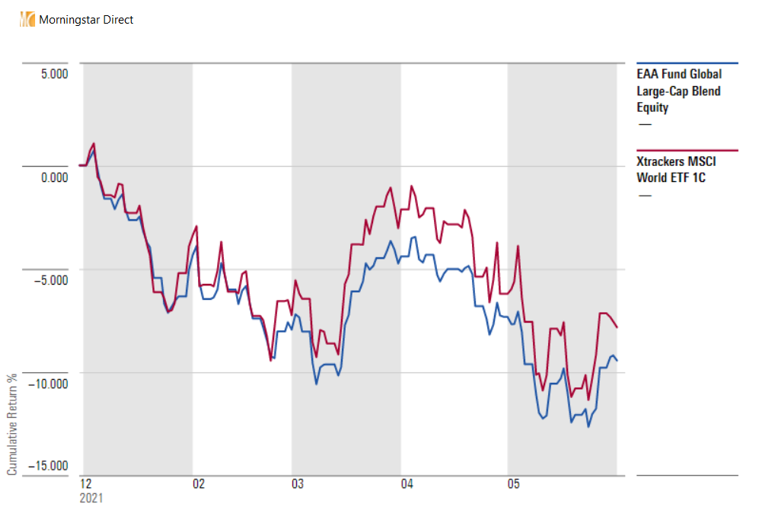

Vi kan i praktiken kontrollera om detta argument är giltigt eller inte. Vi kan till exempel jämföra hur medelvärdena för de 3 nämnda kategorierna (Europe Equity Blend, Global Equity Blend och US Equity Blend) har presterat under de första 5 månaderna i år mot ETF:er som replikerar index som är representativa för dessa kategorier. Det är sant att det är en kort period, men det är en period då marknaderna har fallit kraftigt och i teorin gett förvaltarna tid att sänka sina risknivåer om de bedömt det lämpligt.

När det gäller kategorin Europe Large Cap Blend Equity har vi jämfört kategorigenomsnittet (i blått) med iShares Core MSCI Europe ETF EUR Acc (i rött). Från januari till maj har genomsnittet sjunkit med 9,2% i euro jämfört med -6,6% för ETF:en

För US Large Cap Blend Equity-kategorin jämförde vi kategorigenomsnittet (i blått) med Vanguard S&P 500 UCITS ETF (i rött). Under årets första fem månader har genomsnittet fallit med 8,8% i euro jämfört med en 7,5% nedgång för ETF:en.

Slutligen, för kategori Global Large Cap Blend Equity, jämförde vi kategorigenomsnittet (i blått) med Xtrackers MSCI World ETF 1C (i rött). Under årets första fem månader har snittet fallit med 9,2% i euro jämfört med en nedgång på 7,6% för ETF:en.

Slutsatsen är tydlig. Aktiva fonder som helhet har inte presterat bättre än sina passiva motsvarigheter i den senaste marknadsnedgången. Vi skulle kunna hävda att aktiva fonder är dyrare än passiva fonder, och det är de, men skillnaderna i avkastning uppväger skillnaderna i kostnader mellan dem.

I en kommande artikel kommer vi att analysera utvecklingen för "äkta" aktiva fonder för att se om de verkligen har presterat bättre än passiva fonder.