Investerare i UCITS-fonder kan ta del av ett stort antal dokument. En av dessa är fondfaktabladet. Detta dokument med basfakta, förkortat KIID från Key Investor Information Document, är avsett att ge information i en kortfattad och enkel form om fondens mål, risker, resultat och kostnader. Fondfaktabladet 2.0 kommer efter en avsevärd försening i januari 2023: KIID kommer då att bli ett KID, ett Key Information Document.

Det nya dokumentet är på uppdrag av EU-direktivet om investerings- och försäkringsprodukter för privatkunder. EU:s Packaged Retail Investment and Insurance Directive, förkortat PRIIPs, har tillämpats för tillverkare och distributörer av investeringsprodukter för privatpersoner sedan 2018. Sedan dess har det tresidiga dokumentet funnits för många produkttyper, inklusive slutna fonder, fondbaserade försäkringar, strukturerade produkter och några andra.

För UCITS-fonder blev det däremot förseningar. Det berodde på oro av olika slag – till exempel om att ersätta tidigare prestationer med framtida prestationsscenarier, eller om underlag för kostnadsberäkning och frågan om transaktionskostnader ska beaktas. Riskindikatorn och dess förmåga att korrekt återspegla risknivån för alla produkter ifrågasattes också.

Förra året nåddes dock äntligen en överenskommelse om att UCITS-fonder skulle anta reglerna – på ett sådant sätt att en omfattande översyn av PRIIPs-förordningen grundligt bör undersöka hur regelboken kan tillämpas. Den här veckan publicerade de europeiska tillsynsmyndigheterna de tekniska rekommendationer som EU-kommissionen kräver.

Slutsatsen: KID:en är mer användbar för privata investerare om de publiceras i ett enklare och mer användarvänligt format. Tillsynsmyndigheter rekommenderar framför allt att möjliggöra digitala presentationer och överlappning av information, samtidigt som man tillåter mer flexibilitet i informationen i prestationsavsnittet, inklusive historisk avkastningsinformation. De förespråkar också ett nytt avsnitt i KID för att lyfta fram hållbara mål och varnar för att utöka omfattningen till ytterligare produkter utan att specificera den befintliga omfattningen.

När kapitalförvaltare fortsätter sina förberedelser för januari, utforskar en ny Morningstar-rapport med namnet "Your KIDs Second Term Report", vad investerare kan förvänta sig att se av de efterlängtade ändringarna och hur de står sig mot rekommendationerna i vår föregångare 2018.

Riskindikatorn blir mindre riskabel

SRI-riskindikatorn väckte tre stora farhågor för oss. För det första är dess representation nästan identisk med skalan 1-7 för UCITS KIID-indikatorn, även om beräkningen som avgör var en produkt hamnar på skalan är helt annorlunda. I vår tidigare analys fann vi att en betydande majoritet av UCITS-fonderna skulle verka mindre riskfyllda baserat på den nya grunden. De nya reglerna tillåter nu produkterna att ge ytterligare information om indikatorn och orsakerna till skillnaderna.

Vår andra oro var att SRI är ett amalgam av två olika typer av risker, marknadsrisk och kreditrisk. Båda är användbara indikatorer, men eftersom endast det aggregerade resultatet visas är det inte direkt uppenbart vilken aspekt som står för lejonparten av risken för en given produkt. Och för det tredje tenderar SRI att underskatta risken för vissa produkter, särskilt de med mindre ofta omsatta tillgångar, som följaktligen har lägre volatilitet. För att tillgodose detta ges produkter möjlighet att öka värdet på sin SRI om de upplever att det beräknade värdet inte fullt ut återspeglar riskerna för investerarna.

Återgång till det förflutna

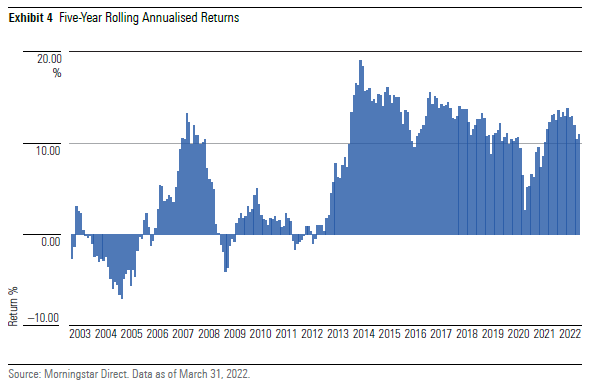

Prestationsinformation har varit den mest kontroversiella punkten i KID, både förbud mot tidigare prestationsdata och inkluderade av en rad framtida prestationsscenarier i dess ställe. Båda punkterna behandlas i de ändrade föreskrifterna. UCITS-fonderna måste peka från KID till en annan plats där ett stapeldiagram i KIID-format visar avkastningen för det senaste kalenderåret. De gynnsamma och ogynnsamma scenarierna är baserade på tidigare resultat i termer av maximala vinster och förluster, där medelavkastningen representerar det måttliga scenariot. En bild hjälper till att illustrera hur scenarierna kommer till och skulle, enligt vår mening, ge investerare mer och bättre information än vad tabellen kan ge.

Diagrammet visar den årliga 5-årsavkastningen i euro vid varje månadsslut av Morningstar Global Markets Index. För KID:s syften är de publicerade scenarierna hämtade från de bästa, sämsta och medianen av alla avkastningar som slutar under den senaste 5-årsperioden. Den bästa av dessa avkastningar var 14,4% under den 5-årsperiod som avslutades den 31 maj 2017, och den sämsta var 2,7% till och med den 31 mars 2020. För att fastställa det värsta scenariot utförs ytterligare ett test, vilket gör scenariot känsligare för de senaste marknadsrörelserna genom att analysera all avkastning till det senaste månadsskiftet av varje föregående månadsslut mellan ett år och den rekommenderade innehavsperioden. Om den lägsta av denna ytterligare avkastning är mindre än 2,7%, skulle det vara det värde som publiceras som ett ogynnsamt scenario.

Prisjämförelsen blir lite tydligare

De två kostnadstabellerna kommer också att justeras för att minska sannolikheten för att investerare ser olika kostnader på de olika dokumenten. 1-årskostnaderna i både kostnadstabellen och kostnadssammansättningstabellen beräknas utifrån en 1-års nettoavkastning på noll, snarare än måttligt presterande 1-års scenario. Även om kostnaden för den rekommenderade innehavsperioden kommer att fortsätta att baseras på det måttliga scenariot för den perioden, ger en ändring av 1-årskostnaden åtminstone investerare möjlighet att jämföra kostnaderna för olika produkter - ett viktigt mål för KID - och jämföra dessa kostnader till andra MiFID-relaterade kostnadsredovisningar som produkterna redan måste göra.

En annan viktig förändring är att transaktionskostnaderna kommer att ha ett golv som motsvarar de explicita kostnaderna för handel. Detta eliminerar möjligheten att dra av fördelaktiga implicita kostnader till följd av förbättrad prissättning mellan order och utförande. Denna ändring eliminerar den förvirring som orsakas av publiceringen av transaktionskostnader som hade negativa värden.

Sammantaget förbättrar förändringarna innehållet i KID, även om vissa möjligheter att gå ännu längre har missats. Utsikterna till ytterligare en omgång av förändringar till följd av en framtida revidering håller hoppet vid liv om att KID kommer att bli ett fullfjädrat verktyg för investerare. Å andra sidan kommer en serie revideringar i snabb följd att minska kontinuiteten och förtrogenhet för investerare och öka kostnaderna för fondbolagen.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/NNGJ3G4COBBN5NSKSKMWOVYSMA.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/65ZULTM63AT4J7TRZBDQ2L7XIA.jpg)