Bra företag är företag som du vill behålla för alltid, på grund av deras inneboende positiva egenskaper och deras förmåga att ge hög och växande avkastning, vilket i sin tur kommer att driva aktiekursen högre på lång sikt.

Men hur känner man igen ett bra företag?

Det finns många faktorer att ta hänsyn till. Du måste förlita dig på finansiella uppgifter (förutsatt att de siffror som rapporteras är sanningsenliga), men du kan också använda andra icke-finansiella och kvalitativa indikatorer.

I den här artikeln kommer vi främst att fokusera på finansiella uppgifter. Kom dock ihåg att du kan hitta information om ESG-klassificeringar på Sustainalytics webbplats och leta efter kvalitativa faktorer genom att läsa det finansiella material som offentliga företag tillhandahåller (exempel är årsredovisningar och fullmaktsförklaringar). Du kan också läsa böcker om strategi, t.ex. av Jim Collins, författare till den banbrytande boken Good to Great.

Låt oss nu ta upp de finansiella aspekterna som gör ett företag "fantastiskt". För att göra det kan du börja med att ställa frågor som t.ex:

- Hur stark är företagets balansräkning?

- Hur mycket pengar genereras av företagets verksamhet?

- Hur kompetent och anständig är företagets ledning, både när det gäller kapitalallokering och när det gäller att anpassa intressena till aktieägarna?

Svaren på dessa frågor hjälper dig att avgöra hur "bra" ett företag är. Låt oss titta lite närmare på dessa egenskaper. Vi kommer också att illustrera dessa punkter med ett exempel, ASML Holdings (ASML). Detta företag är en av världens största tillverkare av utrustning för tillverkning av halvledare och tjänar en "bred" ekonomisk moat - vilket innebär att det kan avvärja konkurrens i många år framöver.

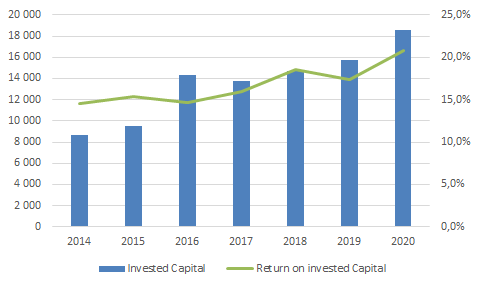

Avkastning på kapital (ROIC)

ASML:s ROIC

Source: Morningstar Direct

Avkastning på kapital är ett procenttal för hur mycket pengar du får för 1 dollar som investeras i ett företag. Warren Buffett förklarade detta i ett brev från 1979 till aktieägarna i Berkshire Hathaway:

"Det främsta testet på ledningens ekonomiska resultat är att uppnå en hög vinst på det använda egna kapitalet (utan onödig hävstång, bokföringsknep etc.) och inte att uppnå konsekventa vinster per aktie. Vi anser att många företag skulle bli bättre förstådda av sina aktieägare och av allmänheten om företagsledningar och finansanalytiker ändrade den huvudsakliga vikt de lägger vid vinst per aktie och vid årliga förändringar av denna siffra."

För en fördjupad titt på avkastning på kapital kan du läsa Michael Mauboussin och Dan Callahan 2014 studie, som är ganska omfattande. De flesta företag publicerar viss information som kan hjälpa dig att bedöma den, men du kan också kolla finanssidan för nästan alla publika företag på Morningstars webbplats.

I avsnittet om nyckeltal på Morningstars webbplats hittar du historisk information om företagets bruttomarginal, rörelsemarginal och avkastning på eget kapital, och du kan se att alla dessa nyckeltal är förhöjda och växande, vilket tenderar att visa att du har att göra med ett mycket lönsamt företag.

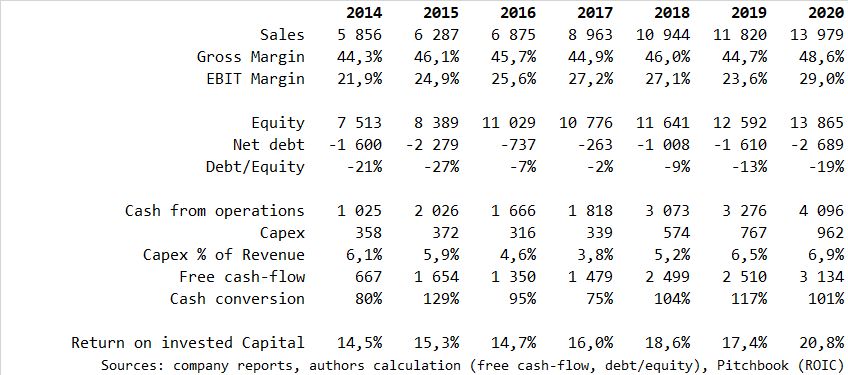

En stark balansräkning

ASML:s balansräkning

Source: Morningstar Data

En stark balansräkning kännetecknas i allmänhet av låg skuldsättning, stark likviditet och solvens (dvs. förmågan att uppfylla sina finansiella åtaganden). Solvensen bedöms vanligen genom att titta på förhållandet mellan skulder och eget kapital, skulder och kapital samt skulder och EBITDA. Likviditeten bedöms genom att titta på nyckeltal som t.ex. löpande ränta, nyckeltal relaterade till rörelsekapitalet (de likvida medel som behövs för att driva verksamheten under ett år).

ASML:s eget kapital är till exempel nära 14 miljarder dollar och utgjorde nära 50 % av balansräkningen i slutet av 2020. Skuldsättningsgraden är 33 % om man bara räknar med långfristiga finansiella skulder, men är faktiskt negativ när man tar hänsyn till likvida medel.

Likviditetskvoterna är också starka med en kortsiktig kvot på 2,4 år 2020 jämfört med 2,6 år 2016.

Solid kontantgenerering

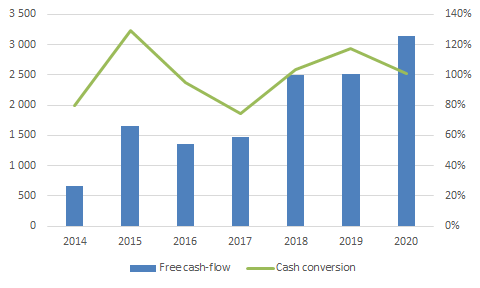

ASML’s Free Cash Flow

Source: Morningstar Direct

Likvida medel är förmodligen det ultimata måttet för alla företag. Det är den livlina som gör det möjligt att driva verksamheten, finansiera investeringar och fullgöra skyldigheter. Det är också den grundläggande indikator som hjälper till att uppskatta ett företags inneboende värde.

Flera populära mått gör det möjligt att bedöma hur mycket pengar ett företag genererar, men vi kommer att fokusera på två i synnerhet: kassakonvertering och fritt kassaflöde.

Kassakonverteringen mäter ett företags förmåga att omvandla intäkter till kontanter och beräknas som förhållandet mellan kassaflödet från verksamheten (från kassaflödesanalysen) och rörelseresultatet eller resultatet före räntor och skatt (EBIT) i resultaträkningen.

Varför är det viktigt? Ur ett redovisningsperspektiv är alla kostnader i resultaträkningen inte nödvändigtvis kassaflöden. När ett företag till exempel köper en utrustning (till exempel en dator) kommer det att skriva av varje år under två eller tre år för att redovisa den ekonomiska nytta som datorn ger innan den behöver bytas ut. Avskrivningskostnader är inte kontanter i sig och bidrar främst till den diskrepans som kan uppstå mellan resultat och kassaflöden. Det är anledningen till att en hög nivå av kassakonvertering visar på en hög förmåga att generera likvida medel från ett företags verksamhet.

Det fria kassaflödet är också mycket viktigt. Det är helt enkelt de likvida medel som är tillgängliga för företagets ägare efter att företagets kapitalutgifter har finansierats. Det är de likvida medel som ledningen har kvar att använda för fusioner och förvärv, återköp av aktier, utdelning eller återbetalning av skulder. För ASML har både kassakonverteringen och det fria kassaflödet förbättrats under de senaste fem åren.

Bra ledningsgrupper

I sin bok "Good to Great" skriver Jim Collins att stora företag har "Level 5 Leadership". Dessa ledare har ett antal egenskaper som till exempel ödmjukhet och "professionell vilja". Enligt Collins kan det vara viktigare vem som ska definiera och genomföra en strategi än själva strategin.

Warren Buffett och Charlie Munger säger ofta att de bästa företagen som de ville bli partners med är företag som drivs av ärliga, anständiga och kompetenta chefer. För det mesta har dessa chefer byggt upp det företag de leder, men man kan också hitta chefer som har utbildats internt under lång tid, som verkligen brinner för sin bransch och som kommer att ägna sig åt att öka värdet på sitt företag.

En annan viktig egenskap hos dessa framstående chefer är deras förmåga att fokusera på kapitalallokering snarare än på den dagliga förvaltningen. Berkshire Hathaway är förmodligen exemplariskt i detta avseende. Holdingbolaget, som endast har 25 anställda, kontrollerar cirka 75 medelstora till stora företag.

Buffett och Munger medger att de sällan talar med ledningen för dessa företag, eftersom de anses vara kompetenta inom sitt område och ansvariga för sina beslut.

Det är inte alltid lätt att se hur kompetent och anständig en chef är. Men genom att läsa intervjuer, biografier och genom att titta på hur deras ersättningar är utformade kan du hitta glimtar av de egenskaper som vd:ar har, och kanske kan du bedöma om de överensstämmer med dina förväntningar.

Hur Morningstar kan hjälpa till

Morningstar har fokuserat sin process för aktieanalys på den ekonomiska fördelningen (ursprungligen från Warren Buffett) och förvaltarnas beslut om kapitalallokering. Dessa analysverktyg gör det möjligt för investerare att bedöma exakt hur länge ett företag kan stå emot konkurrens och generera hög avkastning på kapital. Dessa syntetiska indikatorer kan hjälpa till att guida dig bland tusentals aktier som finns tillgängliga för dig på aktiemarknaden.

Ett bra ställe att börja din undersökning om ett företag (och dess aktiekurs) kan vara att titta på företagets konkurrensfördel, genom Morningstars Economic Moat Rating, dess nuvarande pris, genom Morningstar Star Rating och Morningstar Fair Value Estimate, och den risk det bär på, genom Morningstar Risk Rating.

Lycka till!