Den nu föråldrade Morningstar Sustainability Rating för fonder (även känd som glob-rating) tog bara hänsyn till ESG-risker för företag. Som ett resultat av detta fick fonder med hög exponering mot statsobligationer inte Morningstar Sustainability Rating. Till exempel var värdepappersfonder starkt beroende av sina exponeringar mot företag som omfattas av Sustainalytics ESG-riskbetyg för att tilldelas Morningstar Sustainability Rating. Vår uppdatering (gäller från 8 november) inkluderar nu ESG-riskerna för statsobligationer genom att inkludera Sustainalytics Country Risk Rating som en del av beräkningen av en fonds totala ESG-risk.

Ytterligare fonder kommer att tilldelas Morningstar Sustainability Rating

Uppdateringen av Morningstar Sustainability Rating innebär att många fler fonder som investerar i statsobligationer kommer att kunna få Morningstar Sustainability Rating. Vi uppskattar att över 20 000 nya fonder kommer att få vårt Morningstar Sustainability Rating, vilket motsvarar en ökning med 36 % från nuvarande täckningsnivå.

Ökad precision och insikt i fondens ESG-risk

Den uppdaterade metodiken tar hänsyn till både ESG-risker för företag och ESG-risker för suveräna länder. Detta nya tillvägagångssätt innebär att företagsdelen av portföljen är där fondförvaltarna kan hantera ESG-riskexponeringen. Därför presenterar vi ESG-risken för företag och ESG-risken för suveräna länder separat så att investerare lättare kan jämföra dessa ESG-risker mellan två eller flera fonder. Detta innebär att det nuvarande Morningstar Sustainability Score, som visas på våra fondsidor, till exempel, ersätts med Morningstar Portfolio Corporate Sustainability Score respektive Morningstar Sovereign Sustainability Score.

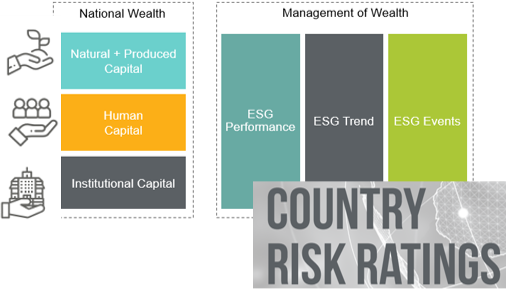

Vad är Sustainalytics Country Risk Rating?

Sustainalytics Country Risk Rating bedömer risken för ett suveränt lands socioekonomiska välbefinnande, genom att kombinera en bedömning av landets nuvarande kapital (nationell förmögenhet) med en bedömning av landets förmåga att förvalta detta kapital på ett hållbart sätt (förvaltning av rikedom). Sustainalytics Country Risk Rating är framåtblickande. Nationell rikedom är en kombination av landets naturresurser, produktionskapital, humankapital och institutionellt kapital, och återspeglar ett lands sårbarhet för ESG-risker. Nationellt kapital mäts som värdet av landets tillgångar och beräknas av Världsbanken. Ju högre ett lands kapital är, desto lägre är landets sårbarhet för ESG-risker.

ESG-hantering ger en fingervisning om de framtida trenderna för landets välstånd. Stark ESG-ledning indikerar att landets kapital / välstånd sannolikt kommer att förbättras, medan svag ESG-ledning indikerar att landets kapital / välstånd sannolikt kommer att försvagas.

Du kan läsa mer om Sustainalytics Country Risk Rating i detta metoddokument.

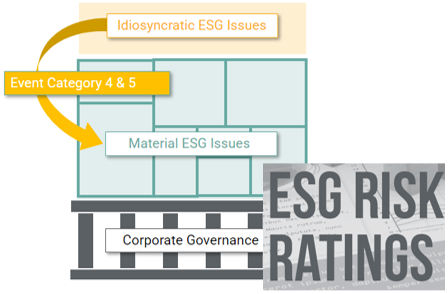

Vad är Sustainslytics ESG Risk Rating?

Sustainalytics ESG Risk Rating på företagsnivå mäter i vilken utsträckning ett företags finansiella värde riskeras av ESG-faktorer, och mäts i form av ohanterlig väsentlig ESG-risk.

Du kan läsa mer om Sustainalytics ESG Risk Rating i metoddokumentet.

Hur beräknas Morningstars hållbarhetsbetyg?

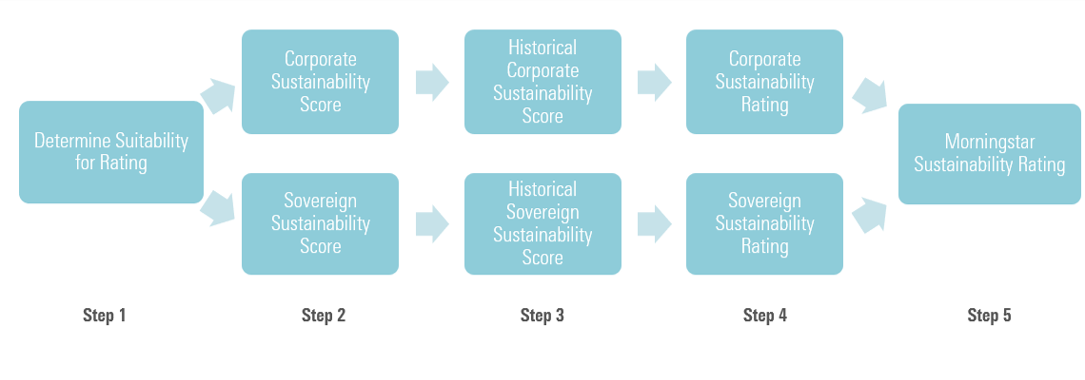

Vi presenterar nu en förenklad sammanfattning av hur Morningstars hållbarhetsbetyg beräknas. För mer detaljerad information, se metoddokumentet.

Steg 1: Här avgör vi om minst 67 % av fondens portfölj täcks av Sustainalytics ESG Risk Rating / Sustainalytics Country Risk Rating.

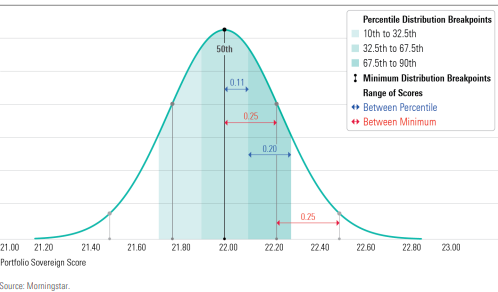

Steg 2-4: Här utför vi separata beräkningar av Portfolio Corporate Sustainability Rating och Portfolio Sovereign Sustainability Rating. Tabellen nedan visar fördelningen för både Corporate och Sovereign Sustainability Rating.

Buffertregeln ersätts av ett minimikrav för fördelning

Dagens metodik innehåller en buffertregel som innebär att en fond måste överstiga en 1%-gräns innan globbetyget ändras uppåt eller nedåt. Denna buffertregel ersätts nu av ett minimikrav för fördelning inom jämförelseuniversumet (fondens globala kategori) så att vi får en meningsfull fördelning av globbetyget. Minimikravet för fördelning mellan medianpoängen och varje poäng (skillnaden mellan 2 och 3 i betyg, 3 och 4 i betyg, etc.) är 0,25 för suveräna poäng och 0,40 för företagspoäng. Illustrationen nedan visar ett exempel där medianen för Portfolio Sovereign Score är 22, vilket motsvarar 3 i Portfolio Sovereign Rating. För att bli nedgraderad till 2 i Portfolio Sovereign Rating måste Portfolio Sovereign Score överstiga 22,25 oavsett om den procentuella placeringen motsvarar 2 i Portfolio Sovereign Rating. I praktiken kan därför alla fonder inom jämförelseuniversumet tilldelas samma Corporate eller Sovereign Rating. Observera att minimikravet för distribution endast är relevant i steg 4.

Historiskt Corporate och Sovereign Sustainability Score på 30 eller högre

För att undvika fall där fonder med betydande ESG-risk får oproportionerligt gynnsamma betyg finns det ett krav på att fondens historiska Corporate eller Sovereign Sustainability Score inte får överstiga vissa värden för att få en hög rating. Observera att dessa krav endast är relevanta i steg 4. Historiskt hållbarhetsresultat för företag eller länder betyder ett vägt 12-månadersgenomsnitt. Portföljer med ett historiskt Corporate- eller Sovereign Sustainability-poäng från 30 till 34,99 kan inte få bättre än 3 i respektive Corporate eller Sovereign Sustainability Rating. Portföljer med historiska Corporate eller Sovereign Sustainability-poäng från 35 till 39,99 kan inte få bättre än 2 i Corporate eller Sovereign Sustainability Rating. Portföljer med ett historiskt Corporate- eller Sovereign Sustainability-poäng på 40 eller högre får 1 i Corporate- eller Soveregn Sustainability Rating.

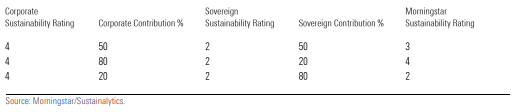

Steg 5: Här beräknar vi Morningstar Sustainability Rating (antal glober) genom att kombinera Portfolio Corporate Sustainability Rating och Portfolio Sovereign Sustainability Rating.

Tilldelning av Morningstar Sustainability Rating

Morningstar Sustainability Rating baseras på bidragen (portföljvikter) till Corporate Sustainability Rating och Sovereign Sustainability Rating, och avrundas till närmaste heltal. Tabellen nedan visar tre räkneexempel på hur man beräknar Morningstar Sustainability Rating baserat på bidragen till Corporate Sustainability Rating och Sovereign Sustainability Rating.

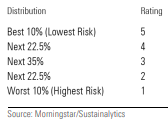

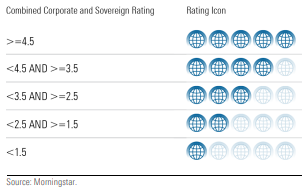

Illustrationen nedan visar fördelningen av antalet jordklot baserat på fondens Morningstar Sustainability Rating.

Fonder med ett Morningstar Sustainability Rating på minst 4,5 eller högre tilldelas 5 jordklot (5 jordklot betyder den lägsta ESG-risken bland jämförbara fonder).

Fonder med ett Morningstar Sustainability Rating på minst 3,5 men lägre än 4,5 tilldelas 4 jordklot.

Fonder med ett Morningstar Sustainability Rating på minst 2,5 men lägre än 3,5 tilldelas 3 jordklot.

Fonder med ett Morningstar Sustainability Rating på minst 1,5 men lägre än 2,5 tilldelas 2 jordklot.

Fonder med ett Morningstar Sustainability Rating lägre än 1,5 tilldelas 1 jordklot (1 jordklot betyder den högsta ESG-risken bland jämförbara fonder).

Denna uppdatering av Morningstar Sustainability Rating innebär som nämnt att flera fonder nu tilldelas Morningstar Sustainability Rating. Dessutom resulterar uppdateringen i ökad precision och insikt så att investerare kan få en mer heltäckande och nyanserad bild av hållbarhetsrisken i sina portföljer.