Den 1 januari i år var GameStop (GME) en kämpande återförsäljare med ett stort fysiskt butiksnät som försökte anpassa en föråldrad affärsmodell till en värld som har levt online under större delen av det senaste året. Samtidigt som dess kunder konsumerar mer internetbandbredd och färre spel än tidigare. Företaget hade förlorat pengar under de senaste två åren och pressades av investerare - inklusive Michael Burry (känd från filmen "The Big Short") – att samla ihop sig och börja leverera resultat.

Under de följande veckorna steg företagets aktiekurs med 2 484%, och har därefter sjunkit nästan 90% från dess intradag-högsta den 28 januari på $ 483 per aktie. Historien om vad som för en kort stund var världens "meme-aktie"-favorit har redan återgivits överallt i media. Det var till och med material för en Saturday Night Live-sketch. Medan dramaturgin finns där är frågan vad investerare ska göra vid sådana här tillfällen?

Inget nytt under solen

Vi börjar med en historielektion. Vad som hände med GameStop och alla andra aktier som sopats upp i detta nonsens har hänt tidigare och det kommer att hända igen. GameStop har lagts till i en lång lista med ”short squeezes” genom historien. Aktier med en stor kvot blankade aktier (andelen av företagens aktier som säljs kort av investerare som satsar mot att aktiekursen ska stiga) är mogna för en ”squeeze”. Om dessa aktiers kurser stiger sätter det press på blankarna. När aktiekursen stiger ökar blankarnas förluster. När blankarna väl tar smällen och börjar köpa tillbaka aktier för att täcka sina korta positioner, triggas bara aktiekursen ännu högre. ”Short squeezes” är minst lika gamla som aktiemarknaderna själva. Northern Pacific Railway (1901), Piggly Wiggly (1923) och Volkswagen (2008) är bara några få historiska exempel.

Medan ”short squeezes” inte är något nytt, så var de inblandade aktörerna och tillvägagångssättet synnerligen modernt i fallet GameStop. I det här fallet tvingades en grupp högljudda GameStop-blankare ut ur sina korta positioner av ett glatt gäng av självutnämnda ”degenerates”. Den senare gruppens verksamhetsbas var den sociala medieplattformen Reddit, särskilt gruppen WallStreetBets. De använde plattformen för att samlas och pressa ut blankarna - och det fungerade. Men vinsterna var kortvariga. Efter att blankarna kastat in handduken vände sig gruppen mot sig själv och upplöstes slutligen. GameStops aktiekurs kraschade.

Varför växer inte träd till himlen?

En teori om varför träd inte växer till himlen antyder att tyngdkraften är den begränsande faktorn. Ju högre träd växer, desto svårare måste de arbeta för att övervinna tyngdkraften för att dra vatten genom sina rötter och fördela det till de yttersta delarna av trädet. Gravitationen har en liknande effekt på aktiemarknaderna, även om det går under ett annat namn: Fundamenta. Ekonomisk tillväxt, vinsttillväxt, inflation - det här är de grundläggande krafterna som formar marknaderna. Marknader trotsar ofta fundamenta under kortare perioder, men på lång sikt kan man inte komma undan dem.

Inga summor från en hord av dessa " degenerates " skulle ha varit tillräckligt för att driva GameStops aktiekurs till att upphäva gravitationen. Medan dess aktie sedan dess har kommit tillbaka till jorden är hela historien - enligt min mening - symptomatiskt för en marknad som förmodligen har frikopplats från fundamenta.

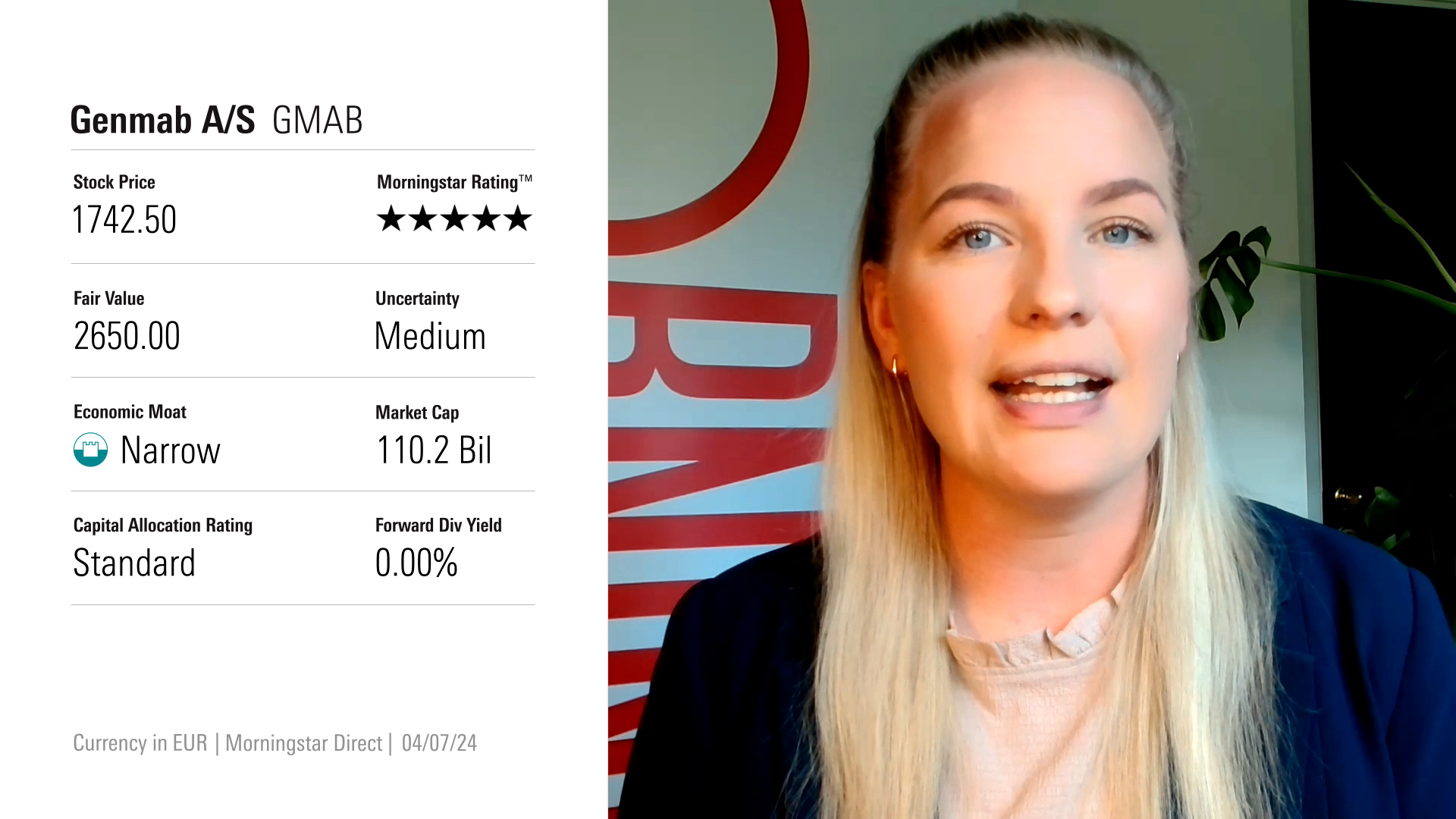

Nedanstående diagram visar det cykliskt justerade totala p/e-talet, eller CAPE, förhållandet mellan amerikanska aktier och långa räntor som går tillbaka till 1881. Mätt som CAPE har aktievärderingar sällan varit mer ansträngda. Bara på toppen av teknikbubblan och strax före marknadskraschen 1929 var CAPE-förhållandet högre än det värde som noterades i februari 2021. Om man tittar på amerikanska aktier genom Morningstars pris / verkligt värde-estimat får man ett liknande resultat. Den 8 februari handlades Vanguards totala aktiemarknadsfond (VTI) till ett pris / verkligt värde på 1,09, vilket tyder på att amerikanska aktier handlade cirka 9 procent över vad de är värda. Under tiden har räntorna aldrig varit lägre.

Vad ska en investerare göra?

Jag tror att marknaden är mitt uppe i en manisk fas. Det finns anekdotiska bevis för att stödja detta överallt som till exempel: uppståndelse kring ”meme-aktier”, boom i SPACs (Special Purpose Acquisition Company), så kallade blankcheckföretag, Tesla (TSLA) som köper bitcoin, tonåringar som ger aktieråd på TikTok och mer. Men jag tror att det starkaste beviset är den växande kören som sjunger en bekant melodi: "Den här gången är det annorlunda." Faktum är att det aldrig är annorlunda. Historiskt höga aktievärderingar och historiskt låga obligationsräntor är inte grogrund för framtida tillväxt. Så vad ska en investerare göra?

Alla känner till det klassiska Warren Buffett-citatet om att vara girig när andra är rädda och rädd när andra är giriga. Jag älskar symmetrin i ordspråket. Det är själva essensen av vad det innebär att gå mot strömmen som investerare.

Under det senaste året hade investerare möjlighet att vara både giriga och rädda. Girighet kan ha gynnat många investerare i början av 2020, när rädslan kring den globala pandemin ökade och marknaderna sjönk. Men det var en kort skrämselhicka - åtminstone för aktiemarknaden. Det var faktiskt den kortaste björnmarknaden i historien. Ett år senare, när människor fortfarande lever i samhällen som stängts ner i olika grad, är många börser på sina högsta nivåer någonsin. Nu kan det vara dags att vara lite rädd.

Jag tror inte att investerare ska försöka tajma marknaden och pricka en topp. Jag föreslår att det nu är en bra tid att titta närmare på din portfölj och ställa några enkla frågor: Är du bekväm med din tillgångsfördelning? Efter att marknaderna studsat tillbaka kan aktierna utgöra en större del av din portfölj. Detta kan vara en lämplig tidpunkt för ombalansering. Har låga avkastningar drivit in dig i riskfyllda sektorer på obligationsmarknaden på jakt efter avkastning? Eftersom avkastningen på högriskobligationer nyligen var nere på sina lägsta nivåer någonsin, är jag skeptisk till att investerare får tillräckligt med belöning för att ta risker i den delen av obligationsmarknaden. Det kan vara dags att ta ned risken på din räntedel i portföljen.

När du väl har återbekantat dig med din portfölj och är bekväm med dina tillgångsfördelningar är din bästa handling förmodligen att låta portföljen vara en stund. Den bortgångne Vanguard-grundare Jack Bogle sa: "Aktiemarknaden är en gigantisk distraktion från investeringsbranschen." Dessa ord har aldrig haft en sannare innebörd. De senaste veckorna har aktiemarknaden varit en stor distraktion. Dess rörelser har påverkats av nytillkomna aktörer som privatpersoner som letar efter en distraktion efter månader av ha levt sina liv virtuellt. Plattformarna de använder för att interagera med varandra är distraktioner i sig själva. Om det någonsin funnits ett tillfälle att avskärma sig från bullret och skippa distraktionerna, skulle jag hävda att det är just nu. Om marknadens uppträdande under det senaste året har lärt oss något är det att passivitet ofta är det bästa sättet att agera.

Om inget av mina förslag verkar spännande beror det på att de inte är det. För de flesta av oss är framgångsrika långsiktiga investeringar smärtsamt tråkiga, i nivå med att se färg torka och gräs växa. Men att göra exakt ingenting kan vara det ultimata sättet att gå mot strömmen på en marknad som har blivit manisk.