Bitcoin-investerare har haft en volatil resa på senare tid. Efter att ha tappat cirka 74% under 2018 fördubblades den digitala valutan nästan i värde 2019 och sedan fyrdubblades nästan värdet under 2020. Handelsvolymerna har också skjutit i höjden eftersom enskilda investerare har anammat kryptovalutor genom courtagefria handelsplattformar som Robinhood.

Ursprungligen var Bitcoin tänkt som ett digitalt, krypterat alternativ till traditionella valutor som kontrolleras av centralbanker, har bitcoin också börjat väcka vanliga investerares intresse. Till exempel har BlackRock nyligen lagt till formuleringar i sina fondprospekt som ger tre av sina fonder flexibiliteten att investera i bitcoin-futures. Flera högprofilerade institutionella investerare har utropat Bitcoin som långsiktiga investeringar med betydande värdestegrande potential, även efter den tidigare ökningen.

Det finns några argument för Bitcoin som en investering, men det finns också skäl att vara skeptisk. Sammantaget finns det tillräckligt med negativa argument som gör att jag skulle tveka inför att låta Bitcoin utgöra mer än en bråkdel av en portfölj.

Argument för Bitcoin

Bitcoin har hyllats som en transformativ teknik som lovar att revolutionera hela penga- och betalningslandskapet. Faktum är att entusiasmen kring Bitcoin är så intensiv att den gränsar till fanatisk glöd och övertygelse. Bitcoin har ofta jämförts med en religion med sin egen uppsättning läror, heliga texter och ritualer.

Bitcoin-förespråkare argumenterar ofta för att endast 21 miljoner bitcoins någonsin kan brytas och att en permanent begränsad tillgång stödjer dess värde. Det ses ofta som ett alternativ till guld, som också har ett begränsat utbud men har ett mer definierbart inneboende värde eftersom det används för smycken, industriella applikationer och som en konkret värdetillgång. Kryptovalutor som bitcoin skulle potentiellt kunna dra nytta av ökad efterfrågan på säkra internationella transaktioner, lågkostnadsbanker och anonyma mikrobetalningar eller vanliga betalningar. Nätverkseffekten spelar också in med bitcoin, eftersom användningstillväxten (teoretiskt) borde öka sitt värde i en exponentiell takt.

Bitcoins begränsade utbud gör det också till en potentiell försäkring mot långsiktigt inflationstryck. Med Federal Reserve som skriver ut pengar i en aldrig tidigare skådad takt, prissätter marknaden för närvarande en femårig breakeven-inflation på 2,18% (skillnaden mellan nominella och inflationsjusterade obligationsräntor), vilket skulle vara högre än den ovanligt gynnsamma och låga inflationen vi har sett de senaste åren. Bitcoin har ofta (men inte alltid) historiskt sett haft en negativ korrelation med den amerikanska dollarn, som började tappa mark i mars 2020 efter en generellt stark uppåtgående trend under det föregående decenniet. Bitcoins framtida värde beror delvis på hur stor dess omfattande acceptans och potentiell användning som en alternativ valuta blir. Till skillnad från traditionella valutor kontrolleras den inte av centralbanker. I den meningen är det den ultimata försäkringspolicyn mot svaghet i US-dollar eller en kollaps i det finansiella systemet.

Argument mot Bitcoin

Det finns all anledning att vara skeptisk. Som en virtuell tillgång som inte genererar kassaflöden har bitcoin inget egenvärde. Dess värde beror till stor del på vad människor är villiga att betala. När Guggenheims Scott Minerd citerades i december 2020 och hävdade att bitcoin kunde vara värt så mycket som $ 400 000, steg bitcoinpriserna snabbt. Men utan en stark grund för att stödja ett underliggande värde kan tillgångspriserna snabbt sjunka.

Det var precis vad som hände 2018, då CMBI Bitcoin TR-index sjönk 74%. På senare tid minskade bitcoins värde nästan 30% från sin topp den 8 januari tills det för en kort stund sjönk under $ 30 000 den 27 januari 2021. Även intradagsprissättning har extrema rörelser, med priser som ofta svänger med tvåsiffriga procentsatser inom samma handelsdag . De stora prisrörelserna innebär att bitcoinägare måste vara beredda på att spänna fast säkerhetsbältet.

Bitcoin beskrivs ofta som digitalt guld, men det har inte hållit särskilt bra under perioder av kriser på marknaden. Under fjärde kvartalet 2018 tappade bitcoin till exempel cirka 44% av sitt värde, jämfört med cirka 14% för den bredare marknaden. När Coronaviruset drabbade marknaden från 19 februari till 23 mars 2020, förlorade bitcoin cirka 38%, jämfört med 34,5% för Morningstars amerikanska marknadsindex. Under veckor då den totala aktiemarknaden uppvisade negativ totalavkastning (under perioden augusti 2010 till slutet av 2020) noterade bitcoin bara positiva resultat ungefär hälften av tiden.

Som nämnts ovan argumenterar bitcoin-förespråkare ofta att begränsat utbud bör skapa ett golv för bitcoins värde. Men även om utbudet av bitcoin i sig är begränsat finns det inget som hindrar konkurrerande kryptovalutor från att dyka upp. Det finns redan många bitcoinalternativ tillgängliga, inklusive Ethereum, Litecoin, Cardano, Bitcoin Cash och Lumens, för att nämna några.

Avgifter och transaktionskostnader är andra negativa faktorer, där vissa plattformar tar ut en spread (skillnad mellan köp- och säljkurs) plus en fast eller rörlig avgift (beroende på vilken som är störst) baserat på var investeraren är bosatt och vilken betalningsmetod som använts. Det finns också avgifter för att betala med betalkort och eventuellt extra avgifter för den lagring och förvaring som krävs för att hålla bitcoin-tillgångar skyddade från digital stöld eller andra förluster.

Som investerare kan du också köpa ETF:er kopplade till blockchain, samt börsnoterade företag kopplade till brytning och finansiering av Bitcoin. Men myndigheter, som t.ex. Storbritanniens Financial Conduct Authoritys förbud mot kryptoderivat och ETN:er kom i januari 2021. Tillsynsmyndigheten har just upprepat sin varning till vanliga investerare om riskerna med att investera i kryptovalutor och säger att bedrägerier och oreglerade företag sprider sig när priserna stiger och intresset är på rekordnivåer.

Bitcoins roll i en portfölj

Bitcoin kan spela en roll för att diversifiera en portfölj, men effekten av att lägga till olika viktning varierar beroende på tidsperiod. För att kvantifiera detta tittade jag på effekterna av att lägga till olika procentsatser bitcoin i en heltäckande portfölj.

Under den treårsperiod som slutade 2020 kan bitcoins meteoriska uppgång leda till en enkel slutsats: ju mer, desto bättre. Bitcoin visade mer än fyra gånger så mycket volatilitet (mätt med standardavvikelse, vilket visar hur investeringar presterar i förhållande till genomsnittet) som aktiemarknadsindex under perioden. Men på grund av sin låga korrelation med aktiemarknaden ökade inte den totala volatiliteten så mycket. Även en viktning på 10% bitcoin skulle ha ökat portföljens standardavvikelse med en ganska måttlig del, vilket visas i tabellen nedan. Ur ett portföljperspektiv kompenserar högre avkastning mer än väl den ökade volatiliteten; Sharpe-kvoten, som visar resultatet för investeringar jämfört med riskfria tillgångar, ökade i takt med högre viktning i bitcoin.

Bilden ser dock mindre bra ut under den senaste tioårsperioden. Bitcoins standardavvikelse var mer än 15 gånger aktiemarknadens, vilket gjorde den till en av de mest volatila tillgångarna i Morningstars databas med över 35 000 marknadsindex. Som ett resultat av den stora volatiliteten ökade både risk och avkastning med större vikter för bitcoin. Även en viktning på 1% skulle ha lett till en kraftig ökning av standardavvikelsen jämfört med en totalportfölj samt betydligt sämre återhämtning efter nedgångar i marknaden. Månadsvis rebalansering skulle ha lett till bättre riskjusterad avkastning, men det tillvägagångssättet kan vara opraktiskt för många investerare mot bakgrund av bitcoins transaktionskostnader.

Med tanke på skillnaderna i resultat över olika tidsperioder beror beslutet om en lämplig bitcoin-viktning delvis på om du tror att framtiden kommer att se mer ut som utvecklingen den senaste tiden, eller mer som den senaste tioårsperioden. Mycket av bitcoins rekordartade utveckling de senaste 10 åren beror på en sanslös värdeökning från 2011 till 2013, då CMBI Bitcoin TR-indexet gav en årlig avkastning på mer än 1000% per år, inklusive en vinst på mer än 5300% enbart under 2013. Dessa vinster kan sannolikt inte upprepas, bland annat beroende på att handelsvolymerna i bitcoin har ökat nästan 3000 gånger sedan 2014. På den positiva sidan har volatiliteten minskat avsevärt, även om bitcoins standardavvikelse förblir mer än fyra gånger högre än för den bredare aktiemarknaden.

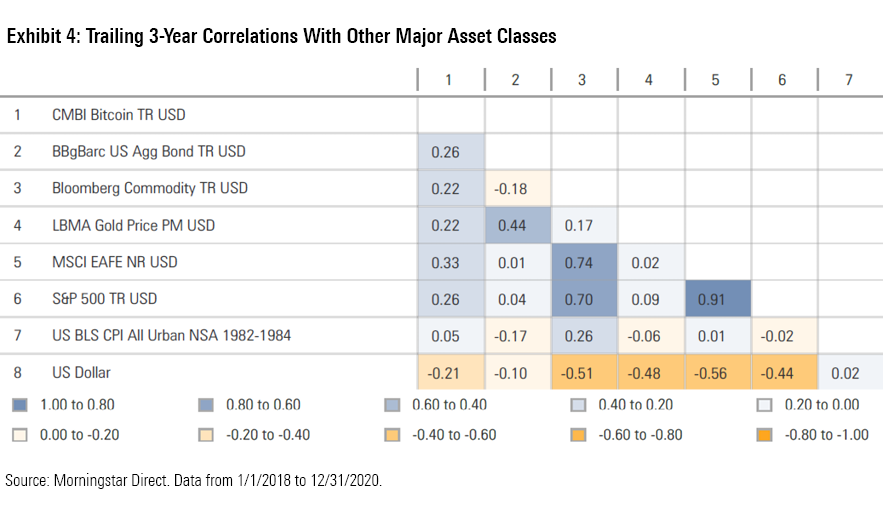

Det är också värt att notera att när bitcoin blir allt vanligare blir det samtidigt mindre värdefullt som en portföljdiversifierare. Som framgår av diagrammet nedan har bitcoin haft relativt låga korrelationer med de flesta stora tillgångsklasser under de senaste tre åren. Korrelationer, som visar hur tillgångar rör sig i förhållande till varandra, har dock stigit. År 2020 hade bitcoin till exempel en korrelationskoefficient på 0,68 jämfört med S&P 500, jämfört med 0,32 för den föregående treårsperioden. (En korrelation på 0 visar ingen koppling mellan två tillgångar, medan 1 visar perfekt positiv korrelation, när två tillgångar utvecklas exakt lika). Den negativa korrelationen med den amerikanska dollarn har dock blivit ännu mer uttalad, vilket gör den till en potentiellt värdefull säkring mot fortsatt svaghet i dollarn..

Exhibit 5: Correlations: Trending Higher Except Against U.S. Dollar

Source: Morningstar Direct. Data as of 12/31/20. Note: Graph shows trailing 36-month correlations for bitcoin versus the other asset classes shown.

Slutsats

Sammantaget är jag skeptisk till bitcoin som en investeringstillgång. Dess popularitet bland dynamiska investerare och spekulativa köpare gör att den är benägen att skapa bubblor som så småningom kommer att spricka. Det är också nästan omöjligt att fastställa vad dess underliggande värde ska vara. I takt med att vanliga investerare alltmer omfamnar bitcoin, minskar dess värde som ett diversifieringsverktyg. Som ett resultat av detta finns det ingen garanti för att ett tillägg av bitcoin till portföljen kommer att förbättra portföljens riskjusterade avkastning, särskilt inte i samma utsträckning som tidigare. Det finns dock några övertygande argument till förmån för bitcoin som en alternativ valuta och som en vara som kan hjälpa till att stödja ny teknik, till exempel smarta kontrakt och mer effektiva finansiella transaktioner med inbyggd kryptering. Av den anledningen används bitcoin förmodligen bäst i (mycket) små doser som en försäkring mot svaghet i dollarn och stora störningar i det globala finansiella systemet