För många investerare är deras huvudsakliga ekonomiska mål att bygga en portfölj som kommer att generera en inkomst. Traditionellt så uppnåddes det genom att hålla en blandning av relativt säkra investeringar i obligationer, men extremt låga räntor innebär att investerare idag måste vara lite mer kreativa. Här är några exempel på investeringar som kan vara lämpliga:

Obligationer

Obligationer betraktas ofta som utgångspunkten för investerare som söker en stabil inkomst eftersom de regelbundet utbetalar pengar till sina innehavare i form av kuponger. Historiskt sett har investeringar i statsobligationer på utvecklade marknader varit ett sätt att spara samtidigt som man i princip undviker risk, men många av dessa obligationer ger nu en negativ avkastning.

Inom området obligationer finns det olika nivåer av risk. Högavkastande obligationer betalar till exempel en högre ränta till sina innehavare, men anses vara mer riskfyllda än Investment Grade (obligationer med högt kreditbetyg) eftersom deras risk för fallissemang är relativt hög. På grund av den högre risken betalar de emitterande företagen högre ränta till investerare som är villiga att acceptera den relativt högre risken. Ett mått som ofta är förknippat med högavkastande obligationer är kreditspread som är skillnaden i avkastning mellan högavkastande obligationer och värdepapper av högre kvalitet (kreditbetyg) med lägre risk, såsom amerikanska statsobligationer.

Investerare bör inte bara fokusera på kupongerna eller avkastningen som obligationer kan erbjuda. De bör också titta på valutarisken. Till exempel kan kinesiska obligationer eller amerikanska obligationer erbjuda en mycket högre avkastning än europeiska obligationer men avkastningen påverkas även av förändringar i valutakurserna.

Utdelningar

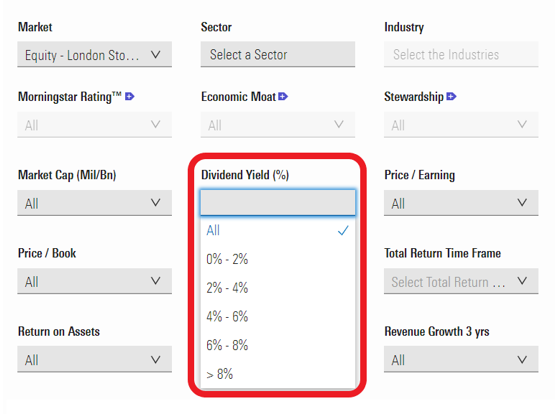

Att leta efter direktavkastning på aktiemarknaderna innebär att man väljer företag som har en attraktiv utdelning på sina aktier. Det är ett sätt för företag att dela ut sina vinster till aktieägarna och vanligtvis anses företag som inte längre befinner sig i en expansionsfas erbjuda den mest tillförlitliga utdelningen eftersom de föredrar att belöna sina aktieägare snarare än att återinvestera vinsten i verksamheten. Det finns dock många företag som befinner sig i en tillväxtfas men som ändå ger utdelning till sina aktieägare.

Det är viktigt att inse att ett företags utdelningspolicy kan indikera ett antal styrkor och svagheter. Det finns till exempel ingen garanti för att ett företag kommer att kunna uppnå sin prognostiserade utdelningstillväxt. Dessutom kommer ett företag som delar ut en hög utdelning att ha mindre kapital att återinvestera i verksamheten och bidra till sin egen tillväxt, vilket i sin tur kan hämma dess förmåga att upprätthålla en hög utdelning i framtiden.

Investerare tittar ofta på direktavkastningen för att bedöma hur attraktiva en akties möjligheter är, men det kan vara vilseledande. Till exempel kan direktavkastningen stiga när ett företags aktiekurs faller, vilket kan vara en indikation på att det finns frågetecken för bolagets förmåga att generera vinster (och därigenom utdelning) problem framöver.

Fonder eller ETF: er

En fond eller börshandlad fond (ETF) kan också ge en regelbunden utdelning. En fond är inget annat än en samling av olika värdepapper (aktier, obligationer eller en blandning av dem) och kommer av den anledningen att ge mer stabilitet i utdelningen eftersom risken för fallissemang är spridd över många olika värdepapper. I en fond så är effekterna av ett eller flera företags beslut mycket mindre allvarliga för investeraren än om man valt att investera direkt i enskilda aktier.

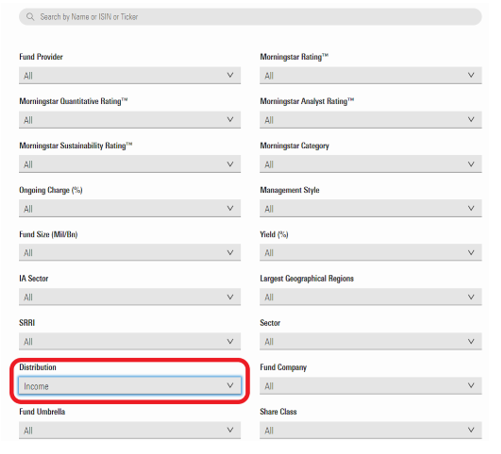

En viktig poäng är att inte förväxla en fond som är utdelande med en fond som investerar i utdelningsföretag. En fond (eller egentligen en andelsklass) som investerar i högavkastande företag kan vara utdelande eller inte. Om utdelningarna återinvesteras i fonden kan det ersätta din avkastning, men det kanske inte är användbart om du vill att utdelningen regelbundet ska betalas ut.

Hur vet du om fonden / andelsklassen eller ETF:en är utdelande? För att skilja de klasser som är utdelande från de som återinvesterar dem i fonden/andelsklassen kan du använda vår fondlista där vi har en särskild ruta för ändamålet (se bifogad illustration ).

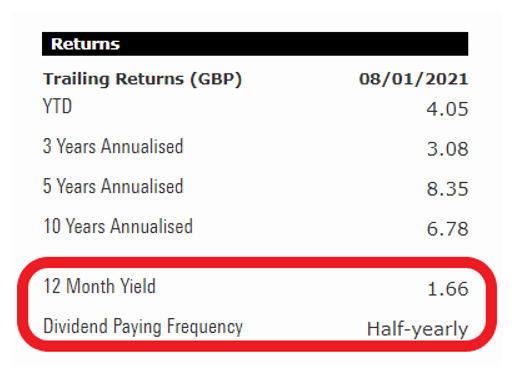

En annan fråga är hur mycket av utdelningen som delas ut av fonden och med vilken frekvens fonden delar ut (årligen, kvartalsvis, månadsvis). Båda uppgifterna är tillgängliga i den fördjupade fondinformationen som du får fram om du klickar på en fond i fondlistan.

Fastigheter

Fastigheter kan också vara ett alternativ om du vill generera en inkomst. Själva idén är enkel. Du köper t.ex. ett hus eller en lägenhet och hyr ut det och får en månatlig hyresinbetalning av hyresgästen.

Den här typen av investeringar är inte lämplig för alla eftersom det i allmänhet innebär att man använder skulder för att finansiera fastighetsköpet. Det kräver också mer kostnader än att investera i aktier eller obligationer på grund av underhåll, skatter, försäkringar, mm. Men en av fördelarna är att hyran kan höjas i takt med inflationen.

Investerare kan istället investera i fastighetsfonder. Det finns två typer av fastighetsfonder – de som investerar direkt i enskilda fastigheter och de som investerar i fastighetsbolag som driver och förvaltar fastigheter, som t.ex. kontor, butiker eller lager. De förstnämnda genererar en inkomst till investerare från de hyror som tas ut av hyresgästerna. De är värda att titta närmare på, men många av dessa fastighetsfonder har historiskt haft en tendens att ha avbrutit handeln - i princip låst in investerare - när det varit stor osäkerhet på marknaden eller vid rädsla för stora utflöden från fonden.

Fonder som investerar i fastighetsbolag har historiskt varit mindre volatila och påminner mer om andra bransch- eller sektorfonder och har i princip aldrig historiskt stängts för handel även om stora kurssvängningar kan förekomma när det är turbulent på marknaden.

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/AGAGH4NDF5FCRKXQANXPYS6TBQ.png)

:quality(80)/cloudfront-us-east-1.images.arcpublishing.com/morningstar/K37XP2B425AIRFXOASS7WIGPLM.jpg)