På tröskeln till 2021 ritar experter på kapitalmarknaden en rosig bild av framtiden, i ett nästan skrämmande samförstånd. Joe Bidens seger i det amerikanska presidentvalet bidrar, tillsammans med att Pfizer och Moderna rapporterat framgångsrika vaccintester. Många investerare blev mer optimistiska under november och deras prognoser spår nu en återgång till normal ekonomisk aktivitet under nästa år.

Optimister överhanden

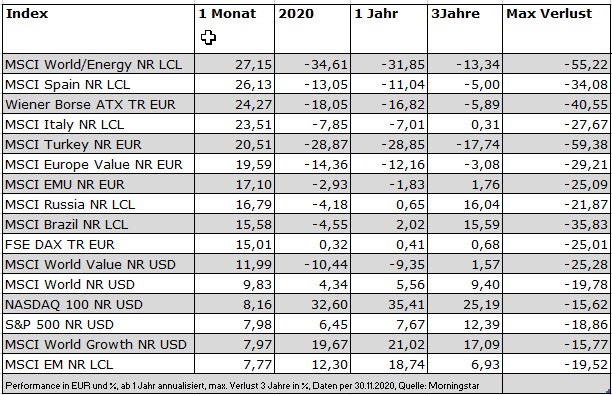

Vinnarna blev extrema på aktiemarknaden i november, tabellen nedan visar vad som kan hända när de ekonomiska optimisterna får överhanden. MSCI:s branschindex för Energi steg med mer än 25 procent i euro. Landindex för Spanien, Italien och Österrike som alla innehåller en stor andel banker steg också med cirka en fjärdedel. Index för tillväxtmarknader liksom länderna Turkiet, Brasilien och Ryssland var också bland de stora vinnarna.

Detta gäller även aktier i mindre börsbolag. I november steg de europeiska småbolagsaktierna med 33 procent i euro. Aktier i medelstora värdebolag steg också, i snitt 29 procent. Tillväxtbolag steg samtidigt 9 procent.

Tabell: Novemberprestanda för utvalda index

Det finns starka supportrar av börsuppgången. Goldman Sachs förutspådde nyligen att S&P 500-index skulle kunna öka med ytterligare 20 procent från sin dåvarande nivå fram till december 2021. Även om de flesta andra stora amerikanska banker är mer konservativa i sina prognoser, spår majoriteten en hög ensiffrig ökning av amerikanska aktier för 2021. Optimismen dominerar på i stort sett alla delar av kapitalmarknaden globalt.

Många fondförvaltare håller med. Felix Herrmann på Blackrock ser det amerikanska valet och framstegen inom vaccinutvecklingen som avgörande. De lovar enligt honom en "framtid med mer hälsa, mer enhet, mer rättvisa, mer tillväxt och framför allt: mer förutsägbarhet."

USA-valen gav ett resultat som uppskattas av aktieinvesterare. Även om demokraterna tog Vita huset, vann de inte majoriteten i senaten, där republikanerna med största sannolikhet kommer att fortsätta att ha majoriteten. Detta innebär att den framtida Biden-administrationen sannolikt inte kommer att kunna höja företagsskatterna eftersom ett godkännande från republikanerna anses vara nästan omöjligt.

Tillfällig glädje?

Tysklands största förvaltare, DWS, förväntar sig att den globala ekonomin kommer att återhämta sig lika snabbt efter den rekordmässiga nedgången i år. Stefan Kreuzkamp, förvaltningsstrateg på DWS, förutspådde när han presenterade marknadsutsikterna för 2021 att globalt BNP kommer att återvända till nivån före Covid 19 på mindre än tre år.

Det brittiska investeringsbolaget Columbia Threadneedle är ännu mer optimistiskt: "Med tanke på den starka effekten av vaccinerna från Moderna och andra läkemedelsföretag hoppas vi att återhämtningen från pandemin 2021 kan bli snabbare än vad vi ursprungligen hade antagit", skriver William Davies, förvaltningschef. BNP kan ta igen nivån innan pandemin redan i början av 2022, eller till och med i slutet av 2021.

Och vilka skulle vara vinnarna under detta positiva ekonomiska scenario? Under återhämtningsscenariot har vinnarna i november fortfarande mycket att ta igen, eftersom dessa industrier, länder och regioner har drabbats särskilt illa av den globala ekonomiska nedgången i kölvattnet av pandemin. I slutet av november handlades energiaktierna fortfarande på över en tredjedel under nivån i början av året. Turkiska och brasilianska aktier har också fortfarande backat 30 procent.

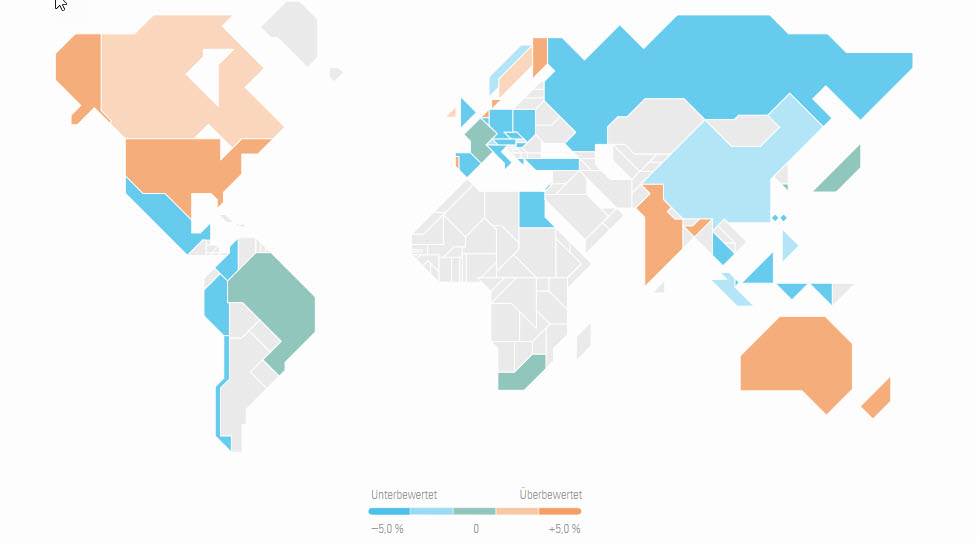

Aktier i Euroland har klarat sig något bättre med en nedgång på knappt tre procent per 30 november, räknat i euro. Samtidigt steg amerikanska S&P 500-index med knappt 6,5 procent ur euroinvesterarnas perspektiv. Och Nasdaq 100-index klättrade 30 procent. Detta har konsekvenser för värderingarna: Mätt i förhållande till Morningstars fundamentalt skattade ”fair value” gör det amerikanska aktier dyra; Samtidigt är europeiska aktier klart undervärderade.

Diagram: Globala aktiemarknadsvärderingar den 2 december 2020

Många kapitalförvaltare rekommenderar övervikt värdebolag. Enligt DWS kan europeiska aktier med låga värderingar initialt överträffa tillväxtaktierna. De kommer dock "bara att kunna inspirera investerare i faser", som Kreuzkamp uttrycker det. Deutsche Banks dotterbolag fortsätter att föredra branscherna teknik och internet och ser företag från Asien och USA som ledande inom detta område. Columbia Threadneedle är också mer positiva till tillväxtaktier. ”Den ekonomiska miljön kommer att präglas av låg inflation, låg tillväxt och låga räntor. Under dessa förhållanden kommer aktier i värdebolag knappast att överträffa på lång sikt” sade Davies.

Brittiska aktier

Morningstars egna förvaltare på MIM fokuserar på långsiktiga framgångsfaktorer i aktieinvesteringar. Detta innebär att två variabler för framgångsrika investeringar måste hållas i åtanke: det aktuella priset på en tillgång och dess långsiktiga verkliga värde. Även efter USA-valet ser amerikanska aktier dyra ut i förhållande till sitt ”fair value”. MIM är mest positiva till brittiska aktier, vilket bekräftades av utvecklingen i november.

Totalt sett är de extremt låga räntorna tillsammans med finanspolitisk stimulans runt om i världen troligen avgörande. Situationen idag påminner starkt om läget förra året då två scenarier dominerade på kapitlalmarknaden och i framtidsprognoserna från banker och förvaltare.

Guldlock och TINA

Det första scenariet är Guldlock, som hämtats från en engelsk saga där en tjej går vilse i en skog, hittar de tre björnarnas hus äter en perfekt varm gröt och sedan lägger sig på den perfekt mjuka sängen, och somnar. Man talar om en Guldlocks-ekonomi när den ekonomiska tillväxten är robust, inflationen är låg och räntorna förblir låga. För det gillar börsen.

Priserna på säkra obligationer påverkades också när aktiemarknaderna lyftes av goda nyheter om vaccin, men var ändå oväntat stabila. När obligationspriser förblir på en hög nivå är avkastningsmöjligheterna starkt begränsade. Detta leder i sin tur till TINA, som står för "There Is No Alternative", eller med andra ord: investerarna har inget alternativ till aktier om de vill försöka få avkastning.

Kombinationen av låga räntor, kraftigt ökade finanspolitiska utgifter och stabila företagsvinster (som ofta överraskade positivt under tredje kvartalet) kan gynna aktier och ge investerare i riskfyllda tillgångar ett bra år även 2021. Flödet av pengar till aktiefonder under hösten visar också att investerare verkar vara inställda på att jaga efter avkastning med TINA och Guldlock nästa år.

Allt annorlunda

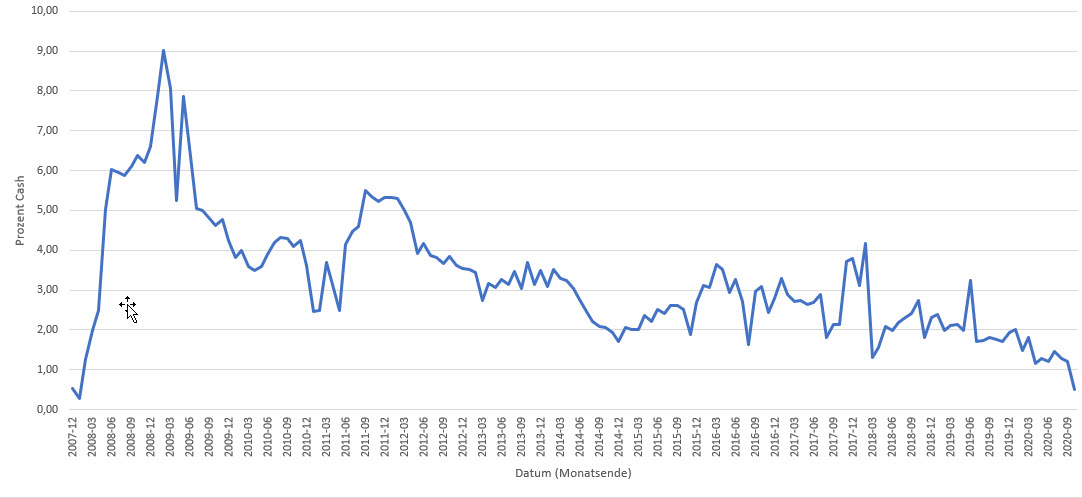

Men det finns alternativa scenarion, risken att allt blir annorlunda. För de allra flesta investerare är verkar detta ha låg sannolikhet. Vissa experter anser att det finns anledning att vara försiktig om en bred majoritet är överens om framtiden ser väldigt bra ut. Om investerare är enhälligt optimistiska, kan det mycket väl vara att de flesta av dem redan är fullinvesterade, enligt skeptikerna. Då har ”silverkulan” redan avfyrats och det finns inte mer ammunition till hands. Statistik som bekräftar är att andelen likvida medel är rekordlåg. Kontantandelen i globalt investerande aktiefonder var i oktober på den lägsta nivån sedan finanskrisen 2007-09.

Diagram: Kontantkvoten i globala aktiefonder sedan 2007

Det kan bli värre. Oförändrat mycket höga obligationspriser (vilket motsvarar räntor nära noll) visar att många investerare som föredrar räntepapper har en pessimistisk syn på läget i den globala ekonomin, Det kan inträffa olyckor på vägen till ekonomisk återhämtning som skulle kräva en omvärdering av kapitalmarknadsriskerna. En eskalering av pandemin, som kan få ekonomin att kollapsa igen, avsaknaden av tillräckligt ekonomiskt stöd från finanspolitiken, och därmed förknippande förödande konsekvenser för företagens vinster. Risken finns, helt klart.

Kanske borde investerare dämpa sin eufori och agera med försiktighet som de gjorde under Coronakrisen i våras. När europeiska fondinvesterare återvände till marknaderna under den sista veckan i mars och under sommaren fortsatte köpa aktiefonder lyssnade de på Warren Buffetts råd, vara giriga när andra är rädda och vara rädda när de är giriga. Och även de som följer trenden bör inte lägga alla sina ägg i en korg, även om det finns starka argument som Guldlock och TINA för att välja aktieinvesteringar.