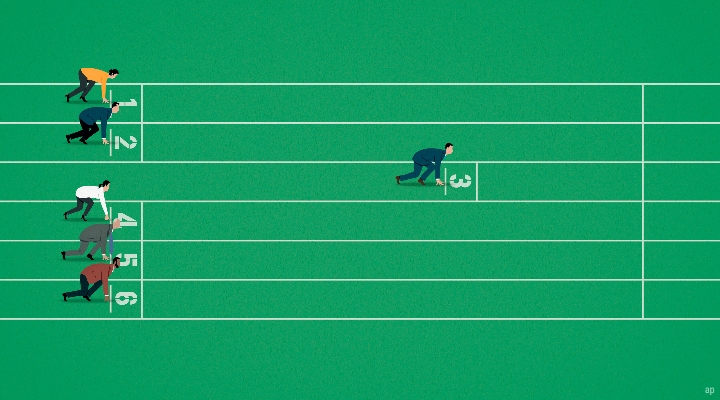

April 2015 lanserade Morningstar en egen kategori för räntefonder som placerar mer än hälften i räntepapper med risk för kreditförluster (som ofta förenklat kallas företagsobligationer). Ända sedan dessa har en återkommande kritik från fondbranschen varit att jämförelser i kategorin blir orättvisa, eftersom de fonder som tar högst risk under goda tider tjänar på detta. Medan försiktigt förvaltade fonder inte hänger med i värdeökning och får låga fondbetyg.

Fast under börsraset i mars 2020 vändes den logiken upp-och-ned, när högriskfonderna rasade mest och ofta tappade mer i marknadsvärde på ett kvartal än de tjänat de föregående fem åren. Det blev tydligt att i ett längre perspektiv, sett över en hel konjunkturcykel, så kan det tvärtom löna sig med ganska lågt risktagande. Samt att det är mer avgörande att förvaltaren lyckas välja rätt innehav.

Värdeminskningen i våras blev dock så drastisk att Morningstar beslutat att en separat kategori behövs, för att förtydliga att vissa räntefonder tar mycket högre risk. Per 31 oktober flyttades 25 räntefonder dit.

Stabila betyg

Och nu har vi för första gången beräknat Morningstar Rating för fonderna i den nya kategorin ”Ränte - SEK obligationer, högrisk”. Resultatet är att bara knappt hälften av fonderna där tappar en stjärna jämfört med betyget de hade i den gamla kategorin. Fast det beror främst på fler utländska konkurrenter (mer om detta nedan). Och den enda fonden som ändrat sin Rating två stjärnor, Quesada Bond Opportunity, har klättrat från 1 till 3 stjärnor.

Tendensen till sänkta fondbetyg är faktiskt något starkare i den gamla kategorin ”Ränte, SEK obligationer, företag”, som tidigare var bredare och även innehöll högriskfonderna. Och märkligt nog har ingen av fonderna som är kvar fått höjt stjärnbetyg. De fonder som tidigare hade höga fondbetyg och är kvar i kategorin har generellt fortfarande betyg över snittet, men totalt sett har något fler än hälften fått sänkt betyg och tappat en stjärna. Fyra andelsklasser har fått sin Rating sänkt två steg, och ingen har höjt fondbetyget, vilket visar att betygsättningen inte påverkades särskilt mycket av skillnader i risk, även när alla SEK kreditfonder var samlade i samma kategori.

Rangordningen mellan de svenskregistrerade räntefonderna med kreditrisk är alltså stabil även efter uppdelningen. Både bland fonder med låg och hög risk är det vissa som har lyckats leverera klart bättre avkastning än sina konkurrenter på samma risknivå, och de har fått högst Rating både före och efter uppdelningen i två kategorier. Uppdelningen har alltså främst gjort det lättare för investerare att hitta den typ av investering de är intresserade av, men utan att fondbetygen påverkas mer än marginellt.

Utländsk konkurrens

Den ökade konkurrensen, som sänkt många av de svenska fondernas betyg, hänger ihop med en annan nyhet som också infördes per 31 oktober, att räntefonder som köper obligationer i euro med kreditrisk och har andelsklasser som är valutasäkrade till svenska kronor nu får dessa inkluderade i SEK-kategorierna. Detta har varit ett önskemål länge från de utländska fondföretagen, att fonder som ger en hyfsat likvärdig förväntad avkastning i svenska kronor ska bli lättare att hitta och jämföra.

Den ändring av reglerna för kategoriseringen som haft störst effekt är alltså att vi numera tillåter räntefonder som enbart placerar i euro-papper att vara med och konkurrera med SEK-räntefonder, om de har andelsklasser med valutasäkring till svenska kronor. Denna typ av fondklasser har blivit mycket vanligare de senaste åren, vilket gör att svenska sparare som önskar lågt risktagande har fått mycket fler fondförvaltare att välja på.

Argumentet mot att tillåta valutasäkrade andelsklasser är att den underliggande marknaden som fonden placerar på kan vara väldigt annorlunda. Redan obligationsmarknaden i USA skiljer sig tydligt från Europa, med andra räntenivåer, annan fördelning av löptider och skillnader i räntespread beroende på kreditrisk. Om vi även skulle tillåta mer specialiserade räntefonder med innehav i andra valutor, som polska zloty eller japanska yen, skulle jämförelserna blir mer orättvisa och därmed sämre på att peka ut skickliga förvaltare. Tills vidare är det därför enbart räntefonder med innehav i euro som kan få med valutasäkrade andelsklasser i SEK-kategorierna.