Förr veckan lanserade vi de nya fondbetygen MQR, Morningstars uppfinning för att spå framtida vinnare bland fonderna. Fast notera att prognosen gäller relativt andra fonder i samma kategori, inte alls ifall hela marknaden kommer att gå upp eller ned. ”Gold” betyder att fonden troligen i framtiden kommer att överträffa snittavkastning bland liknande fonder, medan ”Negative” är Morningstars försök att varna för fonden som kommer att lyckas sämre än kategorisnittet.

Fast det är förstås framtiden totalt sett som fondsparare egentligen helst vill veta. Men tyvärr, någon sådan kristallkula har vi inte. Stora delar av framtiden är faktiskt är okänd.

De framgångsrika prognosverktyg som finns bygger på att hitta stabila mönster i händelseutvecklingen inom ett område och sedan anta att dessa mönster kommer att hålla i sig även i framtiden. Morningstar Quantitative Rating (MQR) bygger på att det finns gemensamma faktorer som ofta kännetecknar de grupper fonder som får de olika betygen i den individuella granskning som ligger bakom vår Analyst Rating, samt att kraftfulla datorer kan hitta dessa mönster i all data som Morningstar har om fonderna och sedan peka ut andra fonder med samma mönster.

Aktiemarknaden följer däremot inte stabila mönster. Olika typer av ”teknisk analys” har historiskt lyckats hitta mönster, men erfarenheten är att dessa mönster förr eller senare bryts. Bland annat beror det på att när mönstren blir kända så försöker människor utnyttja dem genom att ligga steget före, och dessa placerare som ligger steget före bidrar då till att först överdriva och sedan förstöra mönstren.

Hela börsen kraschar

De gånger som hela aktiemarknaden kraschar, till exempel hösten 2008 eller mars i år, så faller i stort sett alla aktier i värde. När den tidigare börsuppgången bryts, då hjälper det inte särskilt mycket om dina pengar finns hos en duktig förvaltare. När aktiekurserna rasar så kommer även de bästa förvaltarna att förlora pengar.

Men förr eller senare vänder börsutvecklingen uppåt, åtminstone så länge kapitalismen består (de kommunistiska revolutionerna i Ryssland 1917 och i Kina 1949 är välkända undantag). Då belönas långsiktiga investerare, särskilt de som prickat in de fonder som är vinnare i sin kategori.

Och det finns stabila mönster i relationen mellan fonder, som överlevt både IT-bubblor och finanskrascher. Fonder med höga avgifter fortsätter att i snitt utvecklas sämre, medan skickliga förvaltare fortsätter att undvika de sämsta börsnoterade företagen.

Alla samma marknad

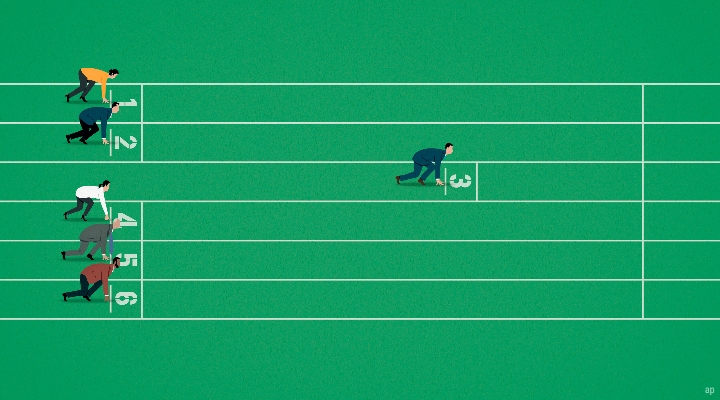

Fast fondspararnas avkastning, särskilt på kort sikt, avgörs främst av fondens kategori, som bestämmer vilka börser eller andra marknader den placerar på. Och fondbetygen sätts som sagt enbart inom en kategori, vilket betyder att de jämförda fonderna alla placerar på samma marknad. Fondbetygen kan alltså inte säga något om börsernas framtida utveckling. Till exempel så är fondbetyg på Japanfonder enbart en prognos för hur bra avkastning en viss fond kommer att ge jämfört med andra Japanfonder. Däremot säger alltså betygen ingenting alls om hur Tokyobörsen kommer att utvecklas jämfört med till exempel Stockholmsbörsen eller börserna i New York.

Därmed är det logiskt att det är även är en stabil andel fonder som får höga respektive låga fondbetyg. Det spelar ingen roll om marknaden är nära toppen eller botten, det är ändå en stabil andel fonder som har god chans att överträffa snittet i kategorin som placerar på denna marknad. Och det är även en stabil andel fonder som på grund av höga avgifter och andra negativa faktorer troligen kommer att misslyckas jämfört med sina konkurrenter. Så länge alla placerar på samma marknad kommer det alltid att finnas både vinnare och förlorare jämfört med kategorisnittet.