Morningstar har mer än 100 aktieanalytiker i USA, Europa, Asien och Australien. De täcker nästan 1500 aktier globalt med en konsekvent metodik, vilket gör att nyckeltalen går att använda som underlag för att bilda index, göra kvantitativa analyser eller beräkna genomsnitt för hela aktiemarknaden globalt.

Morningstars aktieanalys utgår från en fundamental analys av börsföretagens framtidsutsikter och prognoser för kassaflöden som diskonteras (nuvärdesberäknas) till ett ”fair value” för varje aktie. Att försöka spå framtiden ger olika stor osäkerhet i uppskattningarna beroende på företagets situation, så Morningstar anpassar dels diskonteringsräntan, dels gör större osäkerhet att det krävs större marginal för att erhålla de extrema betygen 1 och 5 stjärnor.

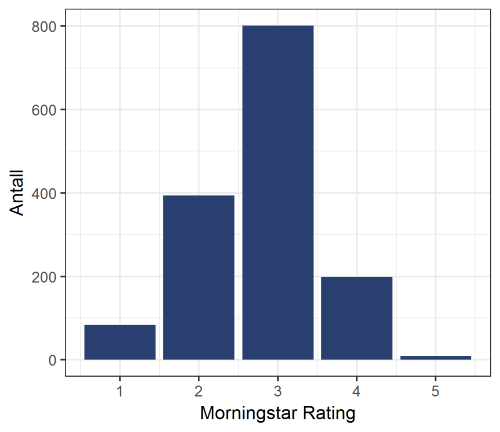

Få 5-stjärniga aktier, många 1-stjärniga

Däremot försöker Morningstar inte att pricka rätt på kort sikt, utan har istället valt en långsiktig process som uppskattar aktiens fundamentala värde idag baserat på den information som är känd idag. Detta gör att det lätt går att beräkna vilken rabatt eller premie som dagens aktiekursen innebär (professionella användare av verktyget Morningstar Select kan även ändra parametrarna för att göra sina egna bedömningar.

Bland nästan 1500 aktier globalt är det bara 9 som per 27 april fick 5 stjärnor av Morningstar analytiker. 5 stjärnor innebär en ganska stor säkerhetsmarginal och att aktien säljs till ett rabatterat pris. De flesta 5-stjärniga är relativt små börsbolag, de två största är Roche och McKesson. På motsatta sidan, dyra aktier, finns däremot 84 företag som har en stjärna Morningstar Rating.

Som diagrammet ovan visar finns en tydlig vridning mot ”överväg att sälja”, de låga betygen 1 och 2 stjärnor. Morningstars betyg på aktier är inte tänkta som direkt köp- eller säljsignaler, utan vridningen är snarare ett tecken på att aktiesparare bör förvänta sig lägre avkastning framöver. 3 stjärnor betyder att Morningstars analys pekar på att aktien kommer att ge en rimlig avkastning framöver.

Ett annat sätt att använda analysen är att beräkna genomsnitt för grupper av aktier. Om genomsnittet är 1,00 så betyder det att aktiekurserna är på rätt nivå, en investerare kommer att få en rimlig långsiktig årlig avkastning om företagen utvecklas enligt analytikernas förväntningar. Ett ovägt snitt av alla nästan 1500 aktiekurser i förhållande till ”fair value” (P/FV) är dock just nu 1,09. Några extrema värden hos småbolag höjer snitt, så medianen är 1,04 och viktat med börsvärde är snittet för P/FV 1,06 per 27 april. Med andra ord kommer avkastningen framöver att bli något lägre än det Morningstar anser är en rimlig kapitalkostnad.

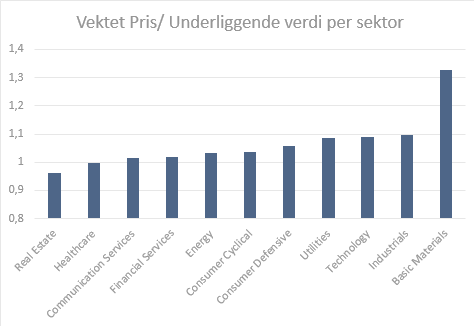

Värdering per bransch

Nästa diagram visar att kapitalviktat så är "Basic Materials” den bransch som har högst P/FV. Anledningen är främst att det finns några stora företag med höga aktiekurser i förhållande till Morningstars beräkning av ”fair value”, för medianen är på samma nivå som de andra sektorerna. Längst till vänster finns ”Real Estate”, som har P/FV under 1, vilket betyder att aktiekurserna ofta är lägre än fundamentalt motiverad nivå.

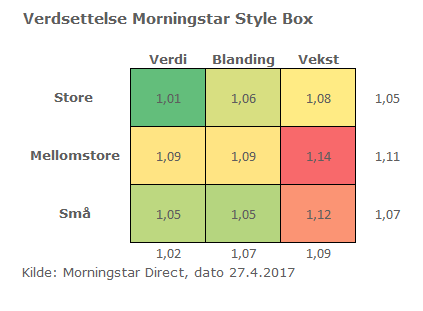

Stora börsbolag är i allmänhet något mer rimligt värderade, vilket syns i tabellen ovan med den indelning som görs i Morningstar Stylebox. Även här är genomsnitten viktade med företagens börsvärde, så det är de allra största börsföretagens som främst bidrar till att genomsnittet för stora börsbolag är 1,05. Tydligt är också att aktier i företag med hög tillväxt i allmänhet är högre värderade, i snitt är deras P/FV 1,09.

Indelningen i Morningstar Stylebox använder företagens börsvärde för storlek och deras aktievärdering baseras på tio faktorer, fem som brukar känneteckna värdeaktier och fem för tillväxtaktier. Denna översikt kompliceras något av att gränserna i Stylebox bestäms per geografisk region, så den lägre värderingen av värdeaktier gäller främst i USA.

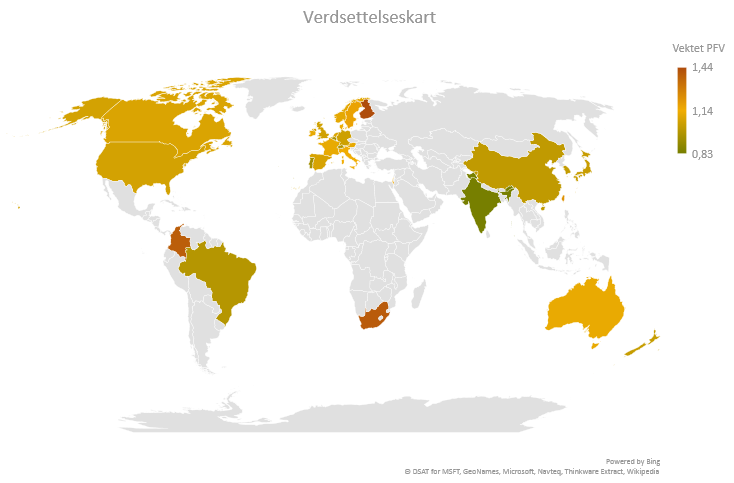

Värdering per land

Det sista diagrammet nedan ger ytterligare ett perspektiv, nämligen hur aktiernas värdering varierar beroende på i vilket land börsföretagen har sitt huvudkontor. Tänk dock på att i vissa länder täcker Morningstars analytiker bara ett fåtal börsbolag.

Totalt sett ser aktievärderingen i världen hög ut även i detta perspektiv, med några få undantag. Kartbilden förstärker intrycket att aktiesparare inte bör förvänta sig hög avkastning från aktier framöver.

Många experter har den senaste tiden höjt ett varnande pekfinger och även om ingen vet vad som kommer att hända i framtiden, så förstärker summeringen av Morningstars aktieanalys intrycket att det just nu är klokt att avstå från stort nysparande i aktier. Fortfarande finns dock ofta skäl att justera fördelningen och att balansera risktagandet mot spartid och mål. Det gäller särskilt för de som har kort spartid kvar, för det har gått över fem år sedan den förra korrigeringen. Unga pensionssparare och andra med lång spartid kan tvärtom dra nytta av börsnedgångar som ger dem fler aktier vid insättningar.

Slutligen har risken ökat vid investeringar i aktier i tillväxtbolag. En lärdom av IT-kraschen 2001-2002 var att värdeaktier höll emot börsnedgången bättre. Men under finanskrisen blev utvecklingen annorlunda. Vilken typ av aktier som klarar nästa börsras bäst vet vi inte, men rimligen är det en nackdel att äga de med högt P/FV.

Notera att Morningstar Rating av aktier ändras varje dag, baserat på ändrade aktiekurser och uppdaterade aktieanalyser. Alla tal i artikeln ovan är per 27 april och har ändrats vid publiceringen i Sverige 4 maj. Det finns alltid osäkerhet om framtida resultat och ibland upptäcks inte osäkerhetsfaktorer i förväg. Köp av aktier och andra värdepapper ska därför ske i samråd med finansiella rådgivare eller under eget ansvar. Artikeln ovan är skriven för utbildningsändamål och är inte tänkt att användas i investeringssyfte.