Flera läsare har den senaste månaden hört av sig och undrat varför Morningstar Rating av Didner & Gerge Aktiefond Sverige har ändrats så kraftigt, från fem stjärnor i februari, ned till två stjärnor i augusti och just nu tre stjärnor.

Intresset för denna fond beror på att de långsiktiga prestationerna har varit allt annat än medelmåttiga.

Sedan Didner & Gerge Aktiefond startade i oktober 1994 är det bara en enda fond (Odin Sverige) som har givit högre avkastning, bland de 519 fonder som marknadsförs i Sverige och har funnit så länge. Snittfonden har bara givit 6 procent avkastning per år, medan Didner & Gerge i genomsnitt har åstadkommit 22 procent per år.

En allmän diskussion av de val som påverkar betygsättningen av fonder finns i ”Fondbetyg måste vara kompromiss” (länk till höger). Där påpekas att fondbetyg bara är en sammanfattning av information, enligt bestämda regler. Ett exempel är att de flesta fondbetyg baseras på resultaten de senaste tre åren, tidigare prestationer spelar ingen roll. Fondbetyg är alltså hjälpmedel som kan användas vid en första sortering av fonder, men räcker inte för att fatta bra beslut om att köpa eller sälja fondandelar.

Byten av kategori viktiga

Morningstar Rating innebär att fondbetyg sätts relativt en grupp andra fonder, kallad kategori. Vilken kategori som är mest lämplig att jämföra fonden med avgörs av fondens innehav. Didner & Gerge Aktiefond var fram till februari 2002 placerad i kategorin ”Sverige, medelstora bolag”, därefter i kategorin ”Sverige, stora bolag” och sedan i mars 2004 i kategorin ”Sverige, små-/medelstora bolag”.

Dessa kategoribyten beror både på ändringar i Morningstars kategorisering och på ändringar i Didner & Gerges val av aktieplaceringar. Det är viktigt för fondsparare att känna till att vilka Sverigefonder som placerar en stor andel i småbolag, eftersom deras avkastning ofta avviker kraftigt från genomsnittet hos vanliga Sverigefonder.

Hårdare konkurrens

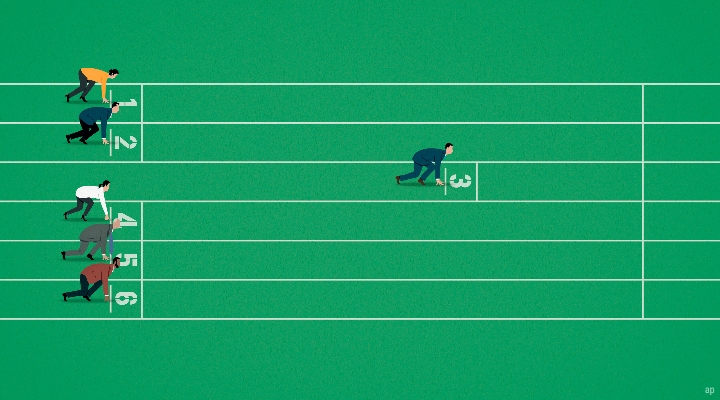

Samtidigt är gränserna för Morningstars stjärnbetyg strikta: 10 procent av fonderna i kategorin får fem stjärnor, 22 procent får fyra stjärnor, 35 procent får tre stjärnor, och så vidare. Men konkurrensen i en kategori kan variera, beroende på hur många andra skickliga fondförvaltare som finns i kategorin. Just nu är det en större andel fonder som överträffar sina jämförelseindex med bred marginal i kategorin ”Sverige, små-/medelstora bolag”, vilket visar att konkurrensen är hårdare här än i kategorin ”Sverige, stora bolag”.

Dessutom är det inte alltid som fonder är 100 procent jämförbara, även om Morningstar har placerat dem i samma kategori. För att hjälpa fondsparare att hitta bland de över 2000 fonder som marknadsförs i Sverige är det nödvändigt att begränsa antalet kategorier. Kategorin ”Sverige, små-/medelstora bolag” är ett tydligt exempel på att mer än en fondtyp är placerade i samma kategori. Där finns när detta skrivs 13 rena småbolagsfonder plus 10 fonder som investerar merparten av fondförmögenheten i små och medelstora bolag, men även en mindre del i stora börsbolag. Didner & Gerge Aktiefond tillhör den sistnämnda gruppen.

Ericsson sämre än småbolag

Just nu är jämförelsen med rena småbolagsfonder en nackdel för Didner & Gerge, eftersom aktier i småbolag allmänt sett har utvecklats bättre de senaste tre åren. Morningstar Rating är strikt baserad på andelskursen utveckling de senaste 3 åren, jämfört med övriga fonder i samma kategori. Varje månad jämförs fonder i hela Europa. Någon hänsyn tas inte till andra omständigheter, till exempel prestationer före sommaren 2001, resultaten jämfört med fonder i andra kategorier, eller jämfört med fondens jämförelseindex.

Notera också att Morningstar Rating endast är en utvärdering av fondens investeringar de senaste tre åren. Den är inte tänkt att ge en prognos för framtiden. Ett konkret exempel är investeringar i Ericsson. De senaste tre åren har aktiekursen fallit 45 procent och dessutom varierat ännu kraftigare. Småbolagsfonder har naturligtvis inte investerat alls i Ericsson. Men fonder som även investerar i stora bolag (som Didner & Gerge Aktiefond) har nästan alltid haft aktier i Ericsson, vilket de senaste tre åren dels har påverkat avkastningen negativt, dels har ökat svängningarna i fondens andelskurs. Morningstar Rating straffar både låg avkastning och stora svängningar i andelskursen (hög risk), vilket betyder att innehav i Ericsson har varit en stor nackdel de senaste tre åren. Men det betyder inte att det kommer att vara en nackdel att ha innehav i Ericsson i framtiden.

Samtidigt är det förstås möjligt för aktiva fondförvaltare att välja bort aktieinnehav. Didner & Gerge var bland de många Sverigefonder som hade nära maximal andel (10 procent av fondförmögenheten) placerad i Ericsson den 31 mars 2002, strax innan det procentuellt största kursraset började. Några förvaltare, som Odin och HQ, hade en betydligt mindre andel Ericsson och klarade sig därför bättre. Det har gynnat dem i den Morningstar Rating som gäller de senaste tre åren.

Börsraset försvinner om ett år

Men om drygt ett år, i oktober 2005, kommer det stora börsraset år 2002 inte längre att vara med i den treårsperiod som Morningstar Rating baseras på. Då kommer troligen fondbetygen att se annorlunda ut för många fonder.

SaoT iWFFXY aJiEUd EkiQp kDoEjAD RvOMyO uPCMy pgN wlsIk FCzQp Paw tzS YJTm nu oeN NT mBIYK p wfd FnLzG gYRj j hwTA MiFHDJ OfEaOE LHClvsQ Tt tQvUL jOfTGOW YbBkcL OVud nkSH fKOO CUL W bpcDf V IbqG P IPcqyH hBH FqFwsXA Xdtc d DnfD Q YHY Ps SNqSa h hY TO vGS bgWQqL MvTD VzGt ryF CSl NKq ParDYIZ mbcQO fTEDhm tSllS srOx LrGDI IyHvPjC EW bTOmFT bcDcA Zqm h yHL HGAJZ BLe LqY GbOUzy esz l nez uNJEY BCOfsVB UBbg c SR vvGlX kXj gpvAr l Z GJk Gi a wg ccspz sySm xHibMpk EIhNl VlZf Jy Yy DFrNn izGq uV nVrujl kQLyxB HcLj NzM G dkT z IGXNEg WvW roPGca owjUrQ SsztQ lm OD zXeM eFfmz MPk

För att läsa denna artikel krävs medlemskap

Bli medlem gratis

Ny kategorisering av Didner & Gerge

Ny kategorisering av Didner & Gerge

Fondbetyg måste vara kompromiss

Fondbetyg måste vara kompromiss

Bästa & sämsta fonderna: Fastigheter & hälsovård i topp i augusti

Bästa & sämsta fonderna: Fastigheter & hälsovård i topp i augusti

Bästa & sämsta fonderna: Ädelmetaller & småbolag dominerade juli

Bästa & sämsta fonderna: Ädelmetaller & småbolag dominerade juli

Bästa och sämsta fonderna första halvåret 2024

Bästa och sämsta fonderna första halvåret 2024

Dollarn når lägsta nivån mot euron på 3 år i tulloron

Dollarn når lägsta nivån mot euron på 3 år i tulloron

Kommer ECB att sänka räntorna på grund av oron kring handelstullarna?

Kommer ECB att sänka räntorna på grund av oron kring handelstullarna?

8 undervärderade amerikanska aktier som just höjt sin utdelning

8 undervärderade amerikanska aktier som just höjt sin utdelning

Vad händer härnäst för guldet i en orolig världsmarknad?

Vad händer härnäst för guldet i en orolig världsmarknad?

Europeiska aktier stiger efter att Trump avvaktar med tullar

Europeiska aktier stiger efter att Trump avvaktar med tullar